世界の電気バス市場:推進力別、バッテリー別、全長別、用途別、座席数/バッテリー容量別(~2030年)

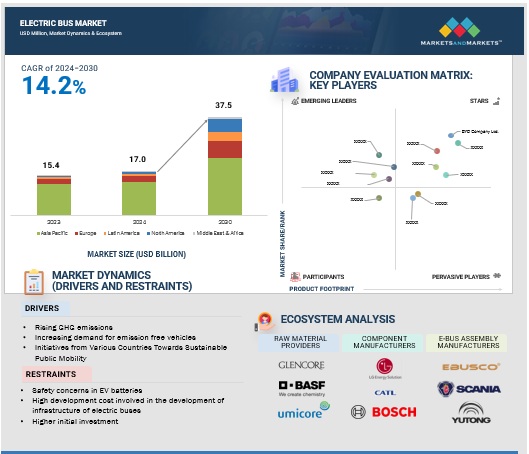

世界の電気バス市場は、2024年には170億米ドル、2030年には375億米ドルに成長し、年平均成長率(CAGR)は約14.2%になると予測されている。電気バス市場は、公共交通車両に関する各国のゼロ・エミッション車推進や、電化を支援する政府の取り組みにより、今後数年間で高い加速度が見られるだろう。予測期間中、アジア太平洋地域が電気バス市場を支配すると予想される。BYDやYutongのような大手電気バスメーカーが各主要地域で事業を展開していることが、部品やコンポーネントの低価格化による様々な手頃な電気バスと相まって、この市場に影響を与えている。さらに、政府の取り組み、充電インフラへの大規模投資、バッテリー技術の向上が、この地域の市場をさらに牽引し続けている。予測期間中のCAGRは北米が最も高く、次いで中南米と欧州が続くと推定される。

市場動向

推進要因:ゼロ・エミッション車への需要の高まり

運輸業界は現在、温室効果ガス排出の原因として最も急速に成長しており、その割合は30%を超えると予想されている。将来の温室効果ガス排出の主要原因のひとつであり、大気汚染の重大な原因でもある。特に中低所得国では、2050年までに全世界の自動車保有台数が100%増加すると予想されており、徹底した対策が必要である。UNEP(国連環境計画)をはじめとする国際機関は、このシフトを支援する世界的なプログラムを策定している。世界各国の政府は、都市交通システムをより持続可能で燃費の良いものにするため、電気バスを採用している。政府によるイニシアチブは、電気バスの採用をさらに促進する。 オランダの電気輸送グリーン・ディールや、米国連邦運輸局によるゼロ・エミッション・プロジェクトへの資金提供といった取り組みが、この移行を後押ししている。ZEBRA(Zero Emission Bus Rapid-deployment Accelerator)プロジェクトの目標は、ラテンアメリカの主要都市で新たに購入するバスを低排出ガス技術に移行させることである。サンティアゴ・デ・チリやメデジンなどの大都市圏は、排出ガスを出さない公共交通機関へのシフトを主導しており、サンティアゴは世界第2位の電気バス保有を目指している。欧州委員会は、2030年以降の新型大型車に対して厳しいCO2排出量目標を課している。新たに製造される都市バスはゼロ・エミッションが求められ、大型商用車の排出量は2030年までに45%、2035年までに65%、2040年までに90%削減されなければならない。アフリカ、アジア、中南米、カリブ海諸国では、UNEPがクリーン・バス・フリート・イニシアチブを通じて、電気バスなど環境にやさしい公共交通機関の計画策定や試験的プロジェクトを各都市に支援している。これらの活動は、より良い大気質、騒音の減少、世界規模での燃料効率の向上を目指して公共交通機関を変えることを目的としている。電気バス市場は、各地の政府機関が実施するこれらすべての進歩やプロジェクトによって牽引されるだろう。

制約:EVバッテリーの安全性への懸念と高い開発コスト

電気バスのニーズが高まっているにもかかわらず、市場はEVバッテリーに関する安全性への懸念と、その製造コストの高さによって制限されている。バッテリーの安全性に関する懸念には、熱暴走や火災の可能性が含まれ、普及を困難にしている。リチウムイオン・バッテリー、特にLFP(リン酸鉄リチウム)とNMC(ニッケル・マンガン・コバルト酸リチウム)化学物質は、バッテリー式電気バスの基幹である。これらのリチウムイオンバッテリーは、電気自動車に広く使用されているバッテリーですが、火災や爆発を起こしやすいため、さらなる採用や応用が制限されています。最近の出来事では、電気バスがバスターミナルに停車中または停車中に多数の火災が発生し、火災が他の車両に拡大したことが明らかになった。このことは、交通施設や整備工場における強力な火災予防・管理計画の重要性を強調している。安全上の問題に対処するため、バッテリー・システムには、熱衝撃、熱暴走、機械的・電気的虐待、発熱・ガス発生保護などに対するさまざまな保護機能を備えなければならない。電気バスには莫大な投資が必要であり、ディーゼル・バスから電気バスへの置き換えを目指す多くの地域では、財政的な問題が生じている。

可能性:水素燃料電池電気モビリティへの移行

燃料電池電気技術は、電気バス業界に大きな機会を提供する。世界の多くの地域が、燃料電池電気バスを公共交通機関の車両に組み込むという高い目標を掲げている。サンライン・トランジット・エージェンシー(米国)が実施した評価によると、水素燃料電池電気バスは、初期の燃料費と維持費は高いものの、CNGバスよりも優れた燃料効率を提供する能力がある。FCEV は燃費が良く、1 回のタンクで 300~400 マイル走行できるため、輸送業界で広く使用されている。この市場に参入する企業には潜在的なビジネスチャンスがある。例えば、2021 年にトヨタは必要な燃料電池部品を統合し、小型燃料電池システムモジュールを開発した。多くの企業や公共団体が、燃料電池バスの進歩に向けて資金を投入している。例えば、米国のIntercity Transitは、2024年に運営費に8,960万米ドル、設備投資に6,530万米ドルを投資する予定である。

課題:充電インフラ整備の高コスト

電気バスの充電インフラ整備は、そのコストの高さから市場に大きな課題をもたらしている。電気バスに必要なインフラを整備するためには、充電ステーション、送電網のアップグレード、メンテナンス施設への投資が不可欠である。現在、電気バスは充電時間が長く、1回の充電で走行できる距離が限られているため、最大限の能力を発揮することが難しいというジレンマに直面している。また、先進国とは異なり、アジア太平洋地域の新興国の大半には必要な充電設備がない。電気バスの円滑な運行を確保するには、広範で包括的な充電インフラ・ネットワークが必要である。バス会社は、電気バス車両への投資、充電インフラの設置、充電インフラを都市ネットワークのどこに配置するかの決定について、戦略的な決定を考慮する必要がある。

LFP電池タイプが2030年までに最大市場になる見込み。

リン酸鉄リチウム(LFP)電池は、予測期間中、電気バス市場を支配すると推定される。これは主に中国市場の電気バス需要が大きい(世界需要の60%以上)ためで、主にLFP電池化学が国内市場で主に支持されている。LFP電池は、NMCやNCAのような他のリチウムイオンタイプに比べて安価である。このコスト格差の主な要因は、LFP電池に不可欠な鉄やリン酸塩などの原料が豊富にあることである。コバルトやニッケルとは異なり、価格変動に強い。さらに、中国ではLFP電池の製造業が盛んで、CATL、BYD、SVOLT Energy Technology Co. さらに、韓国と日本のLGエナジー・ソリューション、サムスンSDI、パナソニック株式会社、SKイノベーションもこの分野の主要プレーヤーであり、大型バッテリーパックとセルの製造に関する重要な専門知識を有しているため、規模の経済と技術の進歩によるコスト削減を実現している。他のアジア企業も、その多くがEバスを輸出したり、バッテリー技術を販売したりしており、他の地域でもLFPバッテリー化学の採用が拡大している。IEAによると、LFP電池のコストは過去数年間の電池鉱物の価格高騰の影響を大きく受けており、その主な原因はリチウムのコスト上昇である。それにもかかわらず、リチウム価格の急激な上昇にもかかわらず、LFP電池はニッケルマンガンコバルト(NMC)電池よりも手頃な価格を維持している。2023年には、NMC電池とLFP電池のコスト差は縮小し、2021年には50%の価格差があったのに対し、現在はNMC電池の方がLFP電池より25%以下高くなっている。OEMと電池メーカーが生産を拡大し、LFP電池技術を強化するにつれて、電気バスにおけるLFP電池の市場シェアは大幅に増加すると予測される。

用途別では、市バス/トランジットバスが2024年の最大市場であり、2030年には市場を支配すると予測される

予測期間中、市街地用途の電気バスの利用は全地域で最大となる。都市環境に適していること、移動距離が比較的短いこと、ルートが決まっていることなどから、主にこの用途での需要が顕著である。地方自治体は、公共交通機関の収集に電気バスを使用することを義務付け、便宜を図っている。規制からの圧力は、ボルボ、BYD、ダイムラーに、操縦性、座席数、アクセシビリティ機能を強化した、都市環境に合わせた電気バスの開発を促している。欧州におけるeBRT2030プロジェクトの主な動機は、先進的な電気バス高速輸送(BRT)システムを開発することによって都市交通を強化することである。アムステルダム、アテネ、バルセロナ、プラハなど、欧州のいくつかの都市で実証実験が行われている。C40がクリーン・トランスポート・ファイナンス・アカデミー2023やその他の後援者と共同で資金を提供した調査でも報告されているように、ラテンアメリカの32都市では、2030年までに2万5,000台以上の電気バスを導入し、2050年までに5万5,000台を突破する計画がある。そのため、スマート充電インフラやビークル・ツー・グリッド技術のような、市バスのエネルギー効率向上と運行経費削減を目的とした進歩により、電気バス市場は今後も好調を維持すると予測される。

バッテリー容量400kWh以上のセグメントは、2024年から2030年にかけて電気バス市場で最も急成長すると予測されている。

バッテリー容量400kWh以上の電気バスは、予測期間中に最も速いCAGRで成長すると推定される。この航続距離は通常、都市間または長距離通勤用の電気バスで提供される。バッテリー技術の発展とバッテリーの価格低下が、400 kWhを超えるバッテリーの成長にプラスの影響を与えている。悪天候はバッテリーの性能に悪影響を及ぼし、効率と航続距離を維持するためにはより大きな容量が必要となる。大容量のバッテリーを搭載したバスは、頻繁に充電しなくても多くの距離を走行できるため、天候が厳しく充電インフラが限られている地域では重要である。大容量バッテリーを搭載した長距離電気バスは、充電インフラが不安定な場所で特に有用である。電気公共交通プロジェクトに対する政府の融資やインセンティブは、これらの車両の効率と効果を最大化するため、バッテリー容量が大きいバスを優遇すると予想される。電池コストの低下と電池部品の継続的な改良により、市場は拡大すると予想される。

2024~2030年、電気バス市場は北米が最も急成長する。

予測期間中、北米が最も急成長する市場と推定される。北米では、政府のインセンティブ、個人投資家の存在、技術的優位性が電気バス市場を牽引している。この地域では米国が電気バス市場をリードしている。政府の優遇措置、減税措置、民間投資により市場は拡大している。連邦運輸局は2023年に、ゼロ・エミッション車に重点を置いたバスのために17億米ドルを確保したが、欧州の受け入れは遅れている。このシフトは、超党派インフラストラクチャー法(Bipartisan Infrastructure Law)において、よりクリーンなバスのために56億米ドルが設定されたことにより、さらに支援されている。2050年までに保有車両の50%を電気バスに転換するというトロントの計画のような、政府の優遇措置や官民パートナーシップ(PPP)制度・政策は、この地域の持続可能な交通ソリューションへのコミットメントを示している。例えばカナダでは、官民パートナーシップ構想や政府のインセンティブが、電気バスの市場導入に活用されている。カナダでは電気バスの導入が急速に進んでおり、税制優遇措置や州の補助金によって購入が容易になっている。電気バスを公共車両に組み込むことを目的とした官民パートナーシップや政府のインセンティブが成長の原動力となっている。さらに、業界を支配する先進技術を持つメーカーには、NFIグループやブルーバード・コーポレーションなどがある。環境問題への懸念から、公共交通機関は時代とともに普及し、インフラが改善されたことが、この分野の市場急成長に寄与している。

主要企業

電気バス市場は、BYD Company Ltd. (中国)、Yutong Co. (中国)、Yutong Co. (中国)、VDL Groep (オランダ)、AB Volvo (スウェーデン)、CAF (Solaris Bus & Coach sp. z o.o.) (スペイン)が電気バス市場で事業を展開している主要企業である。これらの企業は、電気バス市場で牽引力を得るために、新製品の発売、パートナーシップ、合弁事業を採用した。

この調査では、電気バス市場を車両タイプ、技術、コンポーネントに基づいて地域レベルと世界レベルで分類している。

推進力別

BEV

FCEV

バッテリータイプ

LFPバッテリー

NMCバッテリー

NCA電池

その他の電池

民生用

官公庁

民間

バスの長さ

9mまで

9-14 m

14m以上

座席数

40席まで

40~70席

70席以上

自律性レベル

半自律

自律

航続距離

200マイルまで

200マイル以上

用途

市バス・路線バス

コーチ

ミディバス

スクールバス

バッテリー容量

400kWhまで

400kWh以上

出力

最大250 Kw

250キロワット以上

コンポーネント

バッテリー

モーター

燃料電池スタック

バッテリー管理システム

バッテリー冷却システム

DC-DCコンバーター

インバーター

AC/DCチャージャー

EVコネクター

2024年5月、Yutongはスペインに46台のバッテリー電気エプロンバスを納入した。このバスは中国最大の輸出受注であり、スペインが新しい空港を建設する際のグリーン開発目標の達成に貢献する。マドリード、バルセロナ、ローマなどの空港を含め、世界で70以上の空港で使用されているYutongのバスは、その革新的な技術により、ヨーロッパで人気のある選択肢となっている。

ボルボ・バスが2024年3月に発表したボルボBZRエレクトリックは、市街地、都市間、通勤向けのエレクトロモビリティ・プラットフォームである。この電気自動車用プラットフォームは、世界中の事業者の収益性と持続可能性の向上を目指している。さまざまな構成で利用できる。BZRエレクトリック・プラットフォームは、世界中で高まる電動モビリティ・ソリューションの需要に応えるために導入された。現在25カ国以上で運行されている低床電気バスの人気を活用した。

2024年3月、ボルボ・バスはボルボ8900エレクトリック都市間バスを導入し、欧州の電動モビリティの選択肢を強化した。アクセスが容易なこの電気バスは、都市部、長距離、通常の通勤サービス向けに開発され、企業の効率性と持続可能性を向上させるため、2軸と3軸のバージョンが提供されている。ヨーロッパの一部の都市では、2025年から初期バージョンのバスを購入できるようになる。

BYDは2023年10月、電気のみで走行する2階建てバス「BD11」をロンドン向けに発表した。このバスは90人乗りで、BYDのBlade Battery技術により、排出ガスを出さない輸送を実現し、環境基準を満たした。

2023年10月、ギリシャのインフラ・交通省は、Yutongから250台の電気バスを購入することに合意した。この契約は、ギリシャの公共交通システムを強化し、持続可能で環境に優しい開発を促進することを目的としています。

2023年3月、ソラリスとイタリアの交通会社ATMミラノは、105台の電気バスを購入する契約を締結した。これらの全長18メートルのUrbino連接バスの納車は2025年前半に予定されている。2014年、ソラリスとATMミラノは、ATMミラノがソラリスから約500台の車両を購入した後に協力した。

VDLとKVGブラウンシュヴァイクは2022年4月、長年の協力関係を再確認した。KVG Braunschweigは最新世代の16台の新型Citeasの納入を受けた。LF-122は先進的な技術を採用し、完全に電気で動く。

【目次】

1 はじめに (ページ – 30)

1.1 調査目的

1.2 市場の定義

1.3 調査範囲

1.3.1 市場セグメンテーション

1.3.2 含むものと含まないもの

1.3.3 対象地域

1.4 考慮した年数

1.5 通貨

1.6 数量単位の考慮

1.7 利害関係者

1.8 変更点のまとめ

2 調査方法 (ページ – 36)

2.1 調査データ

2.1.1 二次データ

2.1.1.1 主な二次資料

2.1.1.2 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 サンプリング技法とデータ収集方法

2.1.2.2 主要参加者

2.2 市場推定方法

2.3 市場推定

2.3.1 ボトムアップアプローチ

2.3.2 トップダウンアプローチ

2.4 データの三角測量

2.5 要因分析

2.6 リサーチの前提

2.6.1 市場想定とリスク分析

2.7 調査の限界

3 エグゼクティブサマリー (ページ – 50)

4 PREMIUM INSIGHTS (ページ – 54)

4.1 電気バス市場におけるプレーヤーにとっての魅力的な機会

4.2 電気バス市場:消費者別

4.3 電気バス市場:推進力別

4.4 電気バス市場:走行距離別

4.5 電気バス市場:バスの長さ別

4.6 電気バス市場:用途別

4.7 電気バス市場:出力別

4.8 電動バス市場:コンポーネント別

4.9 電気バス市場:バッテリー容量別

4.1 電気バス市場:バッテリータイプ別

4.11 電気バス市場:座席数別

4.12 電気バス市場:地域別

5 市場概観(ページ – 60)

5.1 はじめに

5.2 市場ダイナミクス

5.2.1 推進要因

5.2.1.1 GHG排出量の増加

5.2.1.1.1 政府のインセンティブと政策

5.2.1.1.2 フリートレベルの排出量を削減する全体目標

5.2.1.2 排出ガスを出さない自動車への需要の高まり

5.2.2 抑制要因

5.2.2.1 EV用電池の安全性への懸念と高い開発コスト

5.2.3 機会

5.2.3.1 水素燃料電池電動モビリティへの移行

5.2.3.2 電気バス向け充電サービスの出現

5.2.4 課題

5.2.4.1 充電インフラの開発コストが高い

5.3 貿易分析

5.3.1 輸入シナリオ

5.3.2 輸出シナリオ

5.4 エコシステム分析

5.5 バリューチェーン分析

5.6 総所有コスト:ディーゼルバス対電気バス 電気バス

5.6.1 コスト比較:電気バス対電気バス 電気バス

5.7 価格分析

5.7.1 平均販売価格動向(主要用途別

5.7.2 推進力別の平均販売価格動向

5.7.3 平均販売価格動向:地域別

5.8 特許分析

5.8.1 導入

5.9 規制情勢

5.9.1 北米

5.9.2 ヨーロッパ

5.9.3 アジア太平洋

5.9.4 規制機関、政府機関、その他の組織

5.1 ケーススタディ分析

5.10.1 中国深圳の電気バスへの完全移行

5.10.2 ゼノベはステージコーチの充電インフラ導入とカスタム管理ソフトウェアシステムの導入を支援した。

5.10.3 排出量を削減する電気バスフリート導入の財務的実現可能性を評価するため、包括的な分析を実施した。

5.10.4 インフラの変化に伴う電気バスの配備

5.10.5 hsl は充電しながら運行する(caas)ビジネスモデルの下、公開入札に基づき事業を受注した。

5.10.6 車両運行会社が電気バスを充電するためのAI ソフトウェアが導入された。

5.10.7 ハイランド・エレクトリック・フリート社は、ナショナル・グリッド社との提携により、電気 スクールバスを提供し、V2G プログラムへの参加をコーディネートした。

5.10.8 費用対効果の高い電化を促進するため、バーモント州の電動スクール・バス試験プログラムが実施された。

5.10.9 Nrel の車両試験評価チームは、中型および大型電気バスとトロリーの評価を実施し、 Avta を支援した。

5.10.10 EVENERGIは、車両基地のレイアウト、充電器の速度、充電器のタイプの最適な組み合わせを決定するためのフレームワークを開発した。

5.11 顧客のビジネスに影響を与えるトレンドと混乱

5.12 技術分析

5.12.1 将来の技術概要

5.12.2 技術ロードマップ

5.12.3 主要技術

5.12.3.1 自律走行バス

5.12.4 隣接技術

5.12.4.1 パッケージ型燃料電池システムモジュール

5.12.4.2 メタン燃料電池

5.12.5 補完技術

5.12.5.1 革新的充電ソリューション

5.12.5.2 オフボード・トップダウン・パンタグラフ充電システム

5.12.5.3 車載ボトムアップ式パンタグラフ充電システム

5.12.5.4 地上静的/動的充電システム

5.13 部品表分析

5.14 電気バス市場:製品発表と機能強化(2018年~2023年

5.15 OEM分析

5.16 主要会議・イベント(2023~2024年

5.17 主要ステークホルダーと購買基準

5.17.1 購入プロセスにおける主要ステークホルダー

5.17.2 購入基準

5.18 サプライヤー分析

5.18.1 電池セルメーカー

5.18.2 車軸メーカー

5.18.3 空調システムメーカー

5.18.4 モーター・メーカー

5.19 投資と資金調達のシナリオ

5.2 今後の電池技術

5.20.1 固体電池技術

5.20.2 ナトリウムイオン電池技術

6 電動バス市場、バスの長さ別(ページ番号 – 124)

6.1 導入

6.2 9m未満

6.2.1 コンパクトな道路での取り回しが容易な短い電気バスのニーズが市場を牽引

6.3 9-14 M

6.3.1 長さ9~14mの電気バスは都市内用途に適している

6.4 14m以上

6.4.1 乗客輸送能力の大きいバスへの需要がセグメント成長を牽引

6.5 主要産業の洞察

7 電動バス市場、自動運転レベル別(ページ番号 – 134)

7.1 導入

7.2 半自動運転

7.2.1 高度な安全機能を備えたバスのニーズが半自律走行型電動バスの需要を牽引

7.3 自動運転

7.3.1 自律走行型電気バスの高い需要が市場の需要を牽引する

7.4 主要産業の洞察

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: AT 7483