アメリカの冷凍倉庫市場規模/シェア/動向分析レポート:倉庫種類別、建設種類別(2024年~2030年)

市場概要

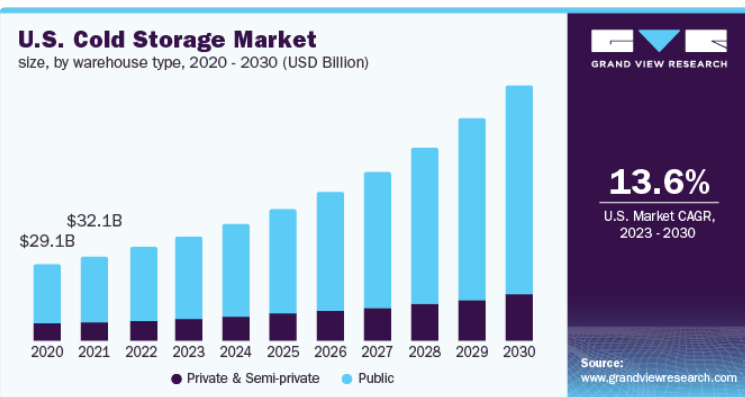

米国の冷凍・冷蔵市場の規模は2023年に369.1億米ドルと評価され、2023年から2030年にかけては年平均成長率(CAGR)13.3%で成長すると予測されています。この成長は、生鮮食品や温度に敏感な商品のパッケージング、加工、保管における技術進歩など、いくつかの重要な要因に起因しています。また、温度に敏感な製品の生産と供給に対する政府の厳しい規制も市場に大きく貢献しています。新興経済圏における組織小売業の成長により、今後7年間で前例のない成長が見込まれており、予測期間中にサービスプロバイダーにビジネスチャンスがもたらされるでしょう。

コールドチェーンサービスに対する需要は、接続トラック、高層冷蔵トレーラー、製品横断輸送を促進する車両に対する需要の高まりによって、さらに増加する見込みです。消費者の健康志向の高まりは、より健康的な食生活を促し、高品質な食品包装や保管ソリューションへの需要増加につながっています。競争の激化、急速な運用コストの上昇、厳格な品質基準などの要因により、アウトソーシングサービスは企業の間で人気が高まっています。運用コストの削減、柔軟性の向上、効率性の向上、専門知識の活用など、これらのサービスをアウトソーシングすることによる数多くの利点も、その普及を後押ししています。

米国の冷凍倉庫市場のサービスプロバイダーは、温度管理された製品を潜在的な改ざんや悪意のある行為から保護するための取り組みを強化しています。施設の安全確保には、冷蔵倉庫だけでなく、従業員や訪問者も含まれます。このため、テレマティクスやテレメトリー装置、センサー、データロガー、ネットワーク装置などの監視コンポーネントの導入に対する需要が高まっています。このようなコンポーネントは、冷蔵倉庫や輸送のパフォーマンスと効率を大幅に改善します。

業界関係者は、受注処理プロセスの効率化を図るために、RFIDや自動識別およびデータ取得(AIDC)に頼っています。物流業界全体にわたってBluetooth技術やRFIDセンサーの普及が進んでいるため、AIDC技術の採用が促進されると予想されています。さらに、冷凍倉庫業者は、ロボットアプリケーション、高速コンベアシステム、自動マテリアルハンドリング機器の使用により、処理能力と注文の正確性を最大限に高めることに重点を置いています。こうした技術の進歩は、予測期間中の市場の成長を後押しすると予想されています。

米国の冷凍倉庫市場の成長段階は高いです。食品サプライチェーンのグローバル化、顧客嗜好の変化、医薬品やその他の温度に敏感な商品の保存ニーズの高まりが、冷凍倉庫施設に対する需要の増加に寄与しています。消費者の生鮮食品や腐りやすい商品に対する嗜好の高まりにより、これらの商品の完全性と品質を維持するための冷凍倉庫施設に対するニーズが急増しています。

また、この市場は大手企業による合併・買収(M&A)が活発であるという特徴もあります。米国の冷凍倉庫市場におけるM&Aの活発化は、市場統合と戦略的拡大の追求によるものです。冷凍倉庫事業者は、技術を常に向上させ、競争で優位に立つために、このような成長戦略に取り組んでいます。また、サービスを拡大し、エンドツーエンドのソリューションを提供するために、物流業者、運送会社、あるいは技術組織と提携する企業もあります。

冷凍倉庫を取り巻く複雑な規制環境は、セキュリティ、卓越性、そして温度管理された保管施設の基準順守を保証するために不可欠です。 政策は地域によって異なり、医薬品、生鮮品、その他の温度に敏感な物品の保管に伴う特定の困難に対処することを目的としています。設備基準、施設設計、環境への配慮など、あらゆる側面が規制の枠組みに含まれています。米国食品医薬品局(FDA)などの規制当局は、医薬品の流通と保管に対して厳格な規制を課しています。医薬品の安全性と有効性を維持するためには、GDP(医薬品の適正流通規範)への準拠が不可欠であり、コールドストレージ施設は医薬品のサプライチェーンの完全性を保証するために、これらのガイドラインに従う必要があります。

常に進化を続ける冷凍倉庫業界では、生鮮品の保存と保管に関する問題に対する革新的なソリューションを提供する、いくつかの代替品や代用品が登場しています。ハイブリッド冷却システムは、従来の冷蔵技術と蓄熱や相変化材料などの代替技術を融合させることで、エネルギー効率を向上させる革新的な方法を提供します。需要やエネルギー価格などの変動に対応して冷却作業を最適化することで、これらのシステムは常時電気冷蔵の必要性を軽減します。 高度な断熱素材や設計を施した断熱コンテナやパレットは、低温貯蔵の消費者にとってのもう一つの選択肢となります。 これらのコンテナに冷暖房装置を装備すれば、輸送中の温度を調整でき、集中型の低温貯蔵施設を必要とせずに、製品保存の代替手段を提供することができます。

多くの異なる市場や業界において、エンドユーザーの集中は、価格戦略、需要と供給の力学、そして事業全体の安定性を形成する上で重要な役割を果たしています。この集中とは、企業の収益が少数の顧客や取引先からどの程度得られているかを表すものです。エンドユーザーの集中は大きな影響力を持ち、機会と危険の両面から頻繁に評価されます。エンドユーザーの集中が強い市場では、企業は限られた数の重要な消費者層に収益を大きく依存しています。企業は、エンドユーザーの集中に関連するリスクを軽減するために、顧客の多様化、市場の拡大、製品やサービスポートフォリオの開発などの戦略を頻繁に採用しています。

収益面では、手頃な価格でリースまたは短期利用を目的とした消費者による大幅な採用により、2022年には公共セグメントが77.94%のシェアを占め、市場を支配しました。倉庫の種類に基づいて、市場はプライベートおよびセミプライベートとパブリックの2つのセグメントに分類されています。パブリック倉庫は、固定料金または変動料金で、取り扱い、倉庫保管、輸送などのさまざまなサービスを提供する独立事業者または第三者プロバイダーとして運営されています。パブリック倉庫は、個人または一部の機関が所有できる関税納付済み倉庫としても知られています。

倉庫の建設や維持には莫大な費用がかかるため、自社専用の倉庫を所有し維持できるのは大手企業に限られます。しかし、自社専用の倉庫には柔軟性やコスト管理の向上、施設全体の活動や優先事項に関する意思決定能力など、大きなメリットがあるため、企業は自社専用の倉庫を建設するケースが増えています。さらに、国際貿易と消費者支出の増加により、冷凍倉庫の営業利益は過去5年間で劇的に上昇しました。低金利により、運営会社は新規建設の資金調達が可能になりました。2023年から2030年にかけて、プライベートおよびセミプライベートセグメントは、11.1%という高いCAGR(年平均成長率)を示すと予想されています。

2022年には生産店舗セグメントが最大のシェアを占め、2023年から2030年にかけては15.6%を超えるCAGRで最も高い成長率を記録すると予測されています。この成長は、工場での生産工程において、原材料や完成食品などの商品の保護が重視される傾向が強まっていることが要因です。バルク貯蔵セグメントも予測期間中に増加すると見込まれています。バルク貯蔵倉庫は、果物や野菜の大量貯蔵に適しています。また、小麦粉、調理用材料、缶詰などのバルク材料の腐敗を防ぎ、直射日光を避けて保管しながら、利用可能期間を延長するのにも使用できます。

港の近くに冷蔵倉庫を建設することで、温度に敏感な製品の輸出入に伴う通関手続きを簡素化することができます。効率性と自動化の向上により、新旧の冷蔵倉庫の業績格差は広がっています。ここ数年、業界の運営者は、効率性を高め、運営コストを削減するために、高速ドア、エネルギー効率の高い壁、自動クレーン、カスケード冷凍システムなどの新技術を導入してきました。例えば、自動クレーンの採用により、運営者はより高い位置に商品を積み上げることが可能になり、新しい施設の平均的な建物の高さが増加しています。

2022年には冷凍セグメントが81%を超える最大のシェアを占めました。個人の間で簡便食品に対する意識が高まり、調理済み食品に対する嗜好が変化しています。さらに、電子レンジ調理に対応し、包装技術の面でも使いやすいため、消費者は冷凍食品を選ぶ傾向が強まっています。こうした傾向が冷凍食品の採用増加に大きく貢献し、セグメントの成長につながっています。しかし、予測期間中にチルドセグメントの成長に著しい変化が起こると予想されています。

温度タイプに基づいて、市場はチルドと冷凍の低温貯蔵に区分されます。チルドセグメントに属する倉庫は、-5℃以上の温度帯で保管温度を維持しています。主に新鮮な果物や野菜、卵、ドライフルーツ、牛乳、乾燥食品などの保管に使用されます。一方、このセグメントに属する倉庫は、温度を華氏マイナス10度からマイナス20度の範囲で維持しています。冷凍野菜、魚、肉、シーフード、その他の製品の保管に使用されます。

収益と市場シェアの観点では、魚、肉、シーフード用途のセグメントが2022年には35%の最大の市場シェアを獲得しました。用途別では、市場は魚、肉、シーフード、果物、野菜、乳製品、加工食品、医薬品に分類されます。加工食品セグメントは、即時消費、調理のしやすさ、扱いやすさ、保存のしやすさといった利点から加工食品製品への需要が高いため、2023年から2030年にかけて16.9%の最も高い成長が見込まれています。さらに、ライフスタイルの継続的な変化、安全性の向上、手軽な利便性のニーズの高まりが、加工食品の普及を大きく後押ししています。加工食品の普及は、供給業者が提供する優れたマーケティングや革新的なパッケージングによっても促進されており、これが市場の成長にさらに拍車をかけています。

また、電子商取引を基盤とする食品および飲料の配送市場に関連する生鮮食品の需要の高まりと迅速な配送の必要性により、コールドチェーンの業務が大幅に促進されています。 食品包装材料の継続的な改善により、加工食品セグメントは予測期間中に最高のCAGRを記録すると予想されています。 しかし、食品や医薬品の偽造が増加しているため、生産とサプライチェーンに関する厳しい政府規制が導入されています。これらの規制により、業界の既存企業は厳格な業務慣行を開発するよう促され、サービスプロバイダーは安全認証を取得するためにインフラの改善に投資しています。

2022年にはカリフォルニア州が収益で最大のシェアを占め、2023年から2030年にかけて市場で優位性を維持すると予測されています。同州が大きなシェアを占めているのは、4億立方フィートの冷蔵保管スペースが多くのユーザーベースにサービスを提供しているためです。カリフォルニア州は施設数でもトップを占めており、これは同州の人口の多さと、これらの施設に対する大きなニーズに起因しています。同州の施設はすべて、カリフォルニア州公衆衛生局食品医薬品部門によって規制されています。

フロリダ州、ワシントン州、テキサス州は、2022年に大きな市場シェアを占めた市場をリードする州のいくつかです。ノースカロライナ州とサウスカロライナ州は、最も成長率の高い市場のひとつであり、2023年から2030年にかけて、それぞれ15.2%と14.7%を超えるCAGRが見込まれています。冷凍倉庫会社は、他の州の中でもノースダコタ州とバージニア州に有望な機会を見出しています。輸送施設の開発、技術の進歩、冷凍食品の普及率の増加により、冷蔵および貯蔵の需要が増加し、市場の成長につながっています。

主要企業・市場シェア

市場で活躍する主要企業の一部には、Americold Logistics, Inc.やWabash National Corporationなどがあります。

Americold Logistics, Inc.は、温度管理された倉庫および輸送サービスを提供する企業です。 同社は、倉庫、第三者管理、輸送の3つのセグメントで事業を展開しています。 そのサービスには、生産者向けソリューションや小売業者向けソリューションが含まれます。 2020年12月、Americold Logistics, Inc.は投資家グループからAgro Merchants Groupを15億9000万米ドルで買収しました。

Wabash National Corporationは、物流、輸送、流通業界の既存企業向けに、高度な接続型エンジニアリングソリューションを提供しています。 同社は、輸送ソリューションおよび部品・サービス事業部門を通じて事業を展開しています。 製品ラインには、冷蔵バン、タンクトレーラー、ドライバン、プラットフォームトレーラー、冷凍トラックボディ、ドライトラックボディなどがあります。

Tippmann GroupとPenskeは、対象市場における新興市場参加者の一部です。

Tippmann Groupには、冷蔵倉庫の建設と冷凍・冷蔵配送センターの管理を専門とする子会社、Interstate WarehousingとTippmann Constructionの2社があります。 Interstate Warehousingは、冷蔵・冷凍倉庫のニーズに対応し、食品業界向けに温度管理されたカスタマイズされた流通ソリューションを提供しています。

ペンスキーは、世界中でサプライチェーン管理と物流ソリューションを提供しています。 同社は、専門の冷凍・冷蔵施設と常温施設を運営しており、専門知識と技術を駆使して業務を推進しています。 主にコンビニエンスストアや食料品店を対象としています。 貨物管理、倉庫管理、配送センター管理、輸送管理ソリューション(TMS)などのソリューションを提供しています。

米国の主要冷凍倉庫会社:

AmericoldLogistics, Inc.

AGRO Merchants Group 北米

Burris Logistics

Henningsen Cold Storage Co.

Lineage Logistics Holdings, LLC

Nordic Logistics

Preferred Freezer Services

VersaCold Logistics Services

United States Cold Storage

Wabash National Corporation

2022年12月、TippmannグループのInterstate Warehousingは、アリゾナ州キングマンで起工式を行い、施設の拡張を発表しました。この施設は、西海岸の冷凍保管ニーズに対応するために、92エーカーの敷地に建設されました。

2022年9月、LINEAGE LOGISTICS HOLDING, LLCは、スペインのムルシアに拠点を置く大手輸送および冷凍倉庫施設運営会社であるGrupo Fuentesの買収を完了しました。2022年8月2日、この取引が当初発表されました。Grupo Fuentesは、約500台の自動車およびトレーラー、冷凍倉庫、6つの物流センター、およびこれらの施設をサポートする付加価値サービスを管理しています。

2022年8月、ワバシュ・ナショナル・コーポレーションは、商用トラックソリューションプロバイダーであるバーギー・トラック・センターとの戦略的提携を発表しました。この提携は、北米における同社の事業拡大を目的としたものでした。

2022年6月には、ロサンゼルスを拠点にタンパク質や食肉の流通・保管を専門とするR.W. Zant Co.をBurris Logisticsが買収しました。この買収により、Burris Logisticsの子会社であるHonor Foodsは、米国西部におけるフードサービス流通ネットワークを拡大しました。

2022年4月、世界的な大手食品企業であるLINEAGE LOGISTICS HOLDING, LLCは、コロラド州ウィンザーに次世代の自動冷凍施設を開発すると発表しました。JBS社にブラスト冷凍と保管能力の向上、および西海岸の港への輸出品の輸送を支援する鉄道接続を提供する、20万平方フィートを超える自動化施設を建設しました。

2022年1月、Seafrigo Groupはニュージャージー州に新たな倉庫を開設すると発表しました。これは同社にとって同地域で5番目の倉庫であり、85,000平方フィートの新たな倉庫施設は顧客のニーズに応えることを目的としています。

このレポートでは、世界、地域、国レベルでの収益成長を予測し、2017年から2030年までの各サブセグメントにおける最新の業界トレンドの分析を提供しています。この調査では、Grand View Researchは、倉庫の種類、建設の種類、温度の種類、用途、州に基づいて米国の冷凍貯蔵市場レポートをセグメント化しました。

倉庫タイプ別市場展望(収益、百万米ドル、2017年~2030年)

民間および半民間

公共

建設タイプ別市場展望(収益、百万米ドル、2017年~2030年)

バルク貯蔵

生産店舗

港湾

温度タイプ別市場展望(収益、百万米ドル、2017年~2030年)

チルド

冷凍

用途別予測(収益、USD Million、2017年~2030年)

果物・野菜

乳製品

魚・肉・シーフード

加工食品

医薬品

州別予測(収益、USD Million、2017年~2030年)

メイン州

マサチューセッツ州

バーモント州

ニュージャージー州

ニューヨーク州

ペンシルバニア州

デラウェア州

フロリダ州

ジョージア州

メリーランド

ノースカロライナ

サウスカロライナ

バージニア

イリノイ

インディアナ

ミシガン

オハイオ

ウィスコンシン

アラバマ

ケンタッキー

ミシシッピ

テネシー

アイオワ

カンザス

ミネソタ

ミズーリ

ネブラスカ

ノースダコタ

サウスダコタ

アーカンソー

ルイジアナ

オクラホマ

テキサス

アリゾナ

アイダホ

ニューメキシコ

ユタ

カリフォルニア

オレゴン

ワシントン

その他

【目次】

第1章 米国の冷凍倉庫市場:調査手法と範囲

1.1 調査の前提

1.2 調査手法

1.3 データソース一覧

第2章 米国の冷凍倉庫市場:エグゼクティブサマリー

2.1 概要

2.2 セグメントの見通し

第3章 米国の冷凍倉庫市場:変数、トレンド、範囲

3.1 市場細分化

3.2 市場規模と成長見通し、2017年~2030年

3.3 米国の冷凍倉庫 – バリューチェーン分析

3.4 米国の冷凍倉庫市場の動向

3.4.1 市場推進要因の分析

3.4.1.1 倉庫の自動化の進展

3.4.1.2 生鮮食品の購入チャネルとしてのeコマースの人気上昇

3.4.1.3 高品質食品に対する需要の高まり

3.4.1.4 低温貯蔵物流におけるIT支出の増加

3.4.1.5 コールドチェーン用途のRFID技術

3.4.1.6 組織小売業の需要の高まり

3.4.2 市場抑制要因の分析

3.4.2.1 初期投資の高さ

3.4.3 市場機会の分析

3.4.3.1 物流および輸送におけるテレマティクスの利用拡大

3.4.3.2 低炭素設計、環境監査、および冷凍倉庫の巧妙な建設

3.4.4 市場の課題分析

3.4.4.1 正確な温度および湿度の規制への準拠

3.5 米国の冷凍倉庫業界分析 – ポーターのファイブフォース分析

3.6 米国の冷凍倉庫業界分析 – PEST分析

3.7 冷凍倉庫建設の傾向

3.7.1 冷媒市場の傾向

3.7.2 冷凍倉庫のコスト

3.7.1.1 1平方フィート当たりの断熱コスト

3.7.1.2 1立方フィート当たりの冷凍設備コスト

3.7.1.3 冷凍倉庫サービス料金

3.8 米国の冷凍倉庫業界:セール・アンド・リースバックプログラム

3.8.1 購入リース再販のシナリオ

3.9 冷凍倉庫のアウトソーシングの傾向

3.9.1 インソースとアウトソース

3.9.2 アウトソース戦略の使用例

3.9.1.1 医薬品業界が冷凍倉庫業務のアウトソーシングに採用した戦略の概要

3.9.1.2 医薬品冷凍倉庫業務のアウトソーシング前に考慮すべき要因

3.9.1.3 米国の冷凍保管市場で事業を展開する3PL企業の一覧

3.10 米国の冷凍保管業界:ケーススタディ

3.10.1 ケーススタディ1:パートナー・ロジスティクス

3.10.2 ケーススタディ2:MDロジスティクス

3.10.3 ケーススタディ3:コールドチェーン・テクノロジーズ

3.11 チルドおよび冷凍食品の規制枠組み

3.12 2022年の米国における冷蔵倉庫施設一覧とその容量

3.13 コロナウイルス(COVID-19)が米国の冷蔵倉庫市場に与える影響

第4章 米国の冷蔵倉庫のタイプ別見通し

4.1 倉庫のタイプ別、2022年と2030年の米国の冷蔵倉庫市場

4.2 民間および半民間

4.2.1 市場予測と予測、2017年~2030年(10億米ドル)

4.3 公共

4.3.1 市場予測と予測、2017年~2030年(10億米ドル)

第5章 米国の冷蔵倉庫の温度タイプ別展望

5.1 米国の冷蔵倉庫市場、温度タイプ別、2022年および2030年

5.2 チルド

5.2.1 市場予測と見通し、2017年~2030年(10億米ドル)

5.3 冷凍

5.3.1 市場予測と見通し、2017年~2030年(10億米ドル)

第6章 米国の冷蔵倉庫の建設タイプ別見通し

6.1 米国の冷凍倉庫市場、建設タイプ別、2022年および2030年

6.2 バルク貯蔵

6.2.1 市場予測と予測、2017年~2030年(10億米ドル)

6.3 生産店舗

6.3.1 市場予測と予測、2017年~2030年(10億米ドル)

6.4 港湾

6.4.1 市場予測と予測、2017年~2030年(10億米ドル)

第7章 米国の冷凍保存用途の展望

7.1 米国の冷凍保存市場、用途、2022年および2030年

7.2 果物と野菜

7.2.1 市場予測と予測、2017年~2030年(10億米ドル)

7.3 乳製品

7.3.1 市場予測と予測、2017年~2030年(10億米ドル)

7.4 水産物

7.4.1 市場予測と予測、2017年~2030年(10億米ドル)

7.5 加工食品

7.5.1 市場予測と予測、2017年~2030年(10億米ドル)

7.6 医薬品

7.6.1 市場予測、2017年~2030年(10億米ドル)

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:GVR-2-68038-451-2