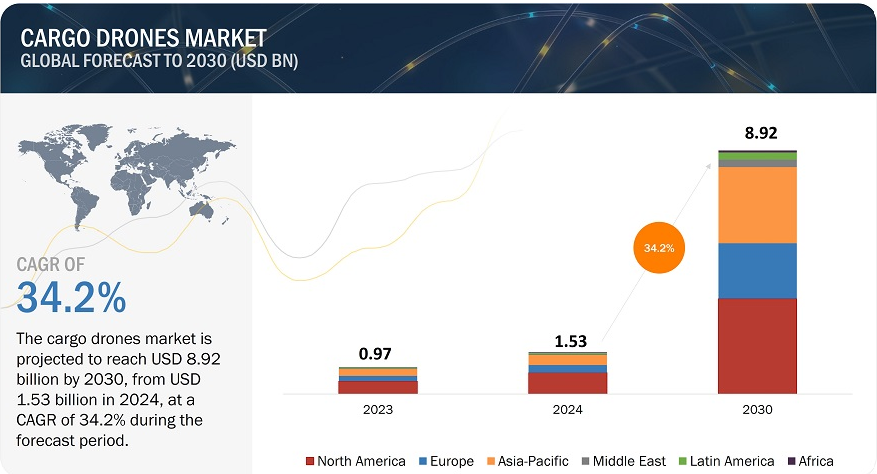

貨物用ドローンの世界市場規模は2030年までにCAGR 34.2%で拡大する見通し

市場概要

貨物用ドローン市場は、予測期間中のCAGRが34.2%で、2024年の15.3億米ドルから2030年には89.2億米ドルに達すると予測されている。貨物用ドローンの数量は、2024年の445(単位)から2030年には2,746(単位)に成長すると予測されている。重要な物資の迅速、オンデマンド、即日配達に対する需要の高まりが、カーボンフットプリントの削減の必要性と相まって、市場を牽引している。現在、荷物配送に貨物用ドローン産業を使用するための規制枠組みを確立している国はわずかである。米国、オーストラリア、ドイツ、中国、日本はすでにドローン配送サービスの試験を実施している。規制の初期開発と実施は、貨物ドローン市場の拡大を妨げると予想される。しかし、今後数年ですべての地域で規則や規制が徐々に施行されるため、市場は大幅な成長が見込まれる。

効率的で費用対効果が高く、迅速な貨物移動に対する需要の高まりが、貨物ドローン市場を後押ししている。Eコマース企業は、この需要を満たすためにドローン技術を採用している。ドローンは、混雑した道路を迂回し、直接ルートをたどることで、配送スピードと効率を最適化する。マッキンゼー・アンド・カンパニーによると、2022年初頭には世界中で毎日2,000件以上の商業用ドローンによる配送が行われていた。ウォルマート(米国)は、ダラス・フォートワース地域の180万世帯にドローン配送サービスを拡大し、ドローンがより迅速な配送需要に対応していることを紹介している。

ドローンは、機体のメンテナンス、燃料、労働力に関連する経費を削減する。DroneUp(米国)は最近、FAA(連邦航空局)の免除を取得し、目視外配達を実施することで、大幅なコスト削減と拡張性を実現した。ドローンはまた、遠隔地や地方へのアクセスを強化する。2024年2月、ジップライン社(米国)は、ペンシルベニア州における処方箋と医療サンプルの配達のために、ウェルスパン・ヘルス社(米国)と提携し、この利点を実証した。Skyports Drone Services(英国)がニューヨーク・ニュージャージー港湾局(Port Authority of New York and New Jersey)と協力してミドルマイルのドローン物流を模索したことは、ドローンが都市環境におけるオペレーションをいかに改善できるかを示している。

サイバーセキュリティの問題と熟練オペレーターの不足が貨物用ドローン市場を抑制している。商業用ドローン配送と輸送分野でのドローン採用の増加は、熟練したドローンパイロットの需要が高まっていることを示している。高精度なオペレーションに対応できるパイロットの数は少ない。また、ドローンは連邦レベルで、敵対勢力の所在や世界の地形、天候など、重要な防衛データを収集するために使用されている。これらの情報は、州政府や自治体によって、環境や災害リスクの管理、インフラの更新、その他不可欠な都市計画業務に利用されている。サイバー攻撃の重要な標的は、連邦政府や州政府が使用するドローンからのデータかもしれない。ユニークなハードウェアとソフトウェアを装備したドローンは、特にブルートゥースのようなワイヤレスプロトコルに脆弱なガジェットなど、フレームワークに有害なマルウェアを導入したり、フレームワークの活動を混乱させるために利用される可能性がある。貨物用ドローンの使用は、情報セキュリティに対する潜在的かつ重大なリスクとして認識されている。いくつかの貨物用ドローンは、その設計に重大な欠陥があり、無線セキュリティ保護システムや映像暗号化ソフトウェアが欠如している。

ミドルマイル物流へのドローンの利用は、戦略的な機会として注目を集めている。ラストマイル配送が脚光を浴びることが多いが、港から物流センター、物流センターから小売店など、事業所間の商品移動を伴うミドルマイル物流への注目も高まっている。ミドルマイル業務用に設計されたドローンは、ラストマイル配送に使用されるドローンに比べて、より大きなペイロード容量と拡張された航続距離を備えている。例えば、Elroy Air社(米国)のChaparralドローンは、最大300マイルの航続距離と500ポンドのペイロード容量を持ち、従来の輸送方法に比べて大きなコストメリットを提供している。

フェデックス(米)はエルロイ・エア(米)と提携し、カリフォルニア州におけるミドルマイル物流向けの自律型ドローン・ソリューションを模索している(フェデックス・エクスプレスは2023年にシャパラル・ドローンの試験を開始する予定)。2022年1月、Leonardo S.p.A(イタリア)、FlyingBasket(イタリア)、Poste Italiane(イタリア)は、Sumeri Moderniイニシアチブの下、トリノ(イタリア)でドローン配送試験を開始した。物流センターから小売店への中間配送に焦点を当てたこの試験では、積載量100kgのFlyingBasketのFB3 VTOL貨物ドローンが使用された。

貨物用ドローンの利用が拡大し続ける中、地上インフラに対する需要が高まっており、各都市の特性に合わせた総合的な評価と設計が必要となっている。企業は、計画、開発、運用の各フェーズで規制を遵守すると同時に、貨物用ドローン特有の要件も満たす必要がある。ドローンインフラの普及は緩やかだが、この分野に投資し始めた国もある。2022年9月、米国下院はドローンインフラ検査助成法(The Drone Infrastructure Inspection Grant Act)を承認し、ドローンインフラ検査計画とドローン教育・訓練プログラムに2億米ドルを割り当てた。米国運輸省が管理するこれらのイニシアチブは、インフラと交通システムの評価と保守を強化することを目的としている。2022年3月、ロンドンに本社を置くドローンサービスと電動エアタクシーのインフラを提供する英国のSkyports Infrastructure Limitedは、2,300万米ドルの資金を確保した。

貨物用ドローンの展開と拡張性の成功は、堅牢な無人交通管理(UTM)システムに大きく依存している。UTMシステムは、仮想飛行経路を確立し、パイロットに空域の制約、NOTAM、気象条件に関する重要なデータを提供することで、安全で効率的なドローン運航を可能にするように設計されている。その主な目的は、ドローンをシームレスに国家空域システムに統合し、監視を強化し、運用の拡大を促進することである。現在の航空交通および空域管理システムは、もともと有人航空用に調整されているが、ドローンの活動量と多様性の増加に対応するには不十分である。

貨物用ドローン市場のエコシステムにおける主なプレーヤーには、物流、輸送、およびそれらのサービス向けにドローンを提供する著名企業や新興企業、流通業者、サプライヤー、小売業者、産業部門、エンドユーザーなどが含まれる。市場に影響を与える主なプレーヤーは、投資家、資金提供者、学術研究者、流通業者、サービスプロバイダー、貨物ドローン使用企業などである。

カーゴドローンのプラットフォームコンポーネントは、ハードウェアとソフトウェアの両方で構成される。ハードウェア部品は合金または複合材料で構成され、さらに機体、アビオニクス、推進、ペイロードに分けられる。アビオニクスと推進技術の進歩により、より信頼性が高く効率的なシステムが実現され、様々な産業での利用が拡大している。貨物用ドローンの機体は、アビオニクス、ペイロード、エンジン、その他のコンポーネントが搭載される物理的構造体である。機体の選択は、ドローンのミッション、ペイロード重量、離着陸要件によって決まる。貨物用ドローンのアビオニクスには、飛行制御、ナビゲーション、センサー、通信システムなどの電子システムが含まれ、これらはすべてドローンの運航を管理し、安全を確保するために設計されている。推進システムは貨物用ドローンの運用に不可欠であり、ガソリン、ディーゼル、バッテリー、燃料電池、または太陽エネルギーを動力源とすることができ、システムの選択はドローンの航続距離と高度に影響する。商業用および軍事用ドローンの進歩は、強化されたソフトウェア・ソリューションの需要に拍車をかけている。研究開発コストを管理するため、防衛組織は外部ベンダーから購入するのではなく、自社で独自のソフトウェアを開発するようになってきている。

航続距離に基づき、貨物用ドローン市場は近距離(50キロ未満)、短距離(50~149キロ)、中距離(150~650キロ)、長距離(650キロ超)に区分されている。中距離セグメントは、カーゴドローン市場で最も急成長しているセグメントである。これらのドローンは、都市間貨物輸送用に設計されており、水素燃料電池またはハイブリッド電気バッテリーを動力源としている。リフト+巡航構成、チルトローター、ベクトル推進などのイノベーションが貨物ドローンの航続距離を伸ばしている。2023年1月、LCI(米国)はエルロイ・エア(米国)と、最大40機のシャパラルVTOL自律型航空機を購入する契約を締結した。これらの機体は現在、南サンフランシスコにあるエルロイ・エアの施設で開発中である。

この近距離貨物用ドローンは、特に地域配送用に設計されており、1回の充電で最大50kmの航続距離を持つ。医療品や食料品など、迅速かつ効率的な配送に対する需要の高まりが、こうしたドローンの開発と採用の原動力となっている。短距離貨物ドローンは、最大12時間空中に留まることができる。近距離UAVに比べて長い航続距離を必要とするミッション向けに調整されているため、都市内輸送などの用途に適している。二酸化炭素排出量削減への関心の高まりが、長距離ドローンの需要に拍車をかけている。複数のOEMが、エネルギー供給や運用条件に関する課題を克服し、長距離で貨物や乗客を輸送できるドローンの開発に取り組んでいる。

北米は、大規模な投資、最先端の技術革新、支援的な規制枠組みによって、世界の貨物ドローン市場をリードすると予測されている。同市場はまた、物流と配送サービスに革命を起こす大手業界プレーヤーとダイナミックな新興企業によって活性化されている。また、配達用ドローンの進歩は、北米市場を推進する最も重要な要因の1つであり続けると予想される。米国には、Natilus社(米国)、Sabrewing Aircraft Company社(米国)、Elroy Air社(米国)、Silent Arrow社(米国)などの貨物用ドローンメーカーがある。2021年、米連邦航空局(FAA)は米領空での軍事、民間、商業用ドローンの運航を承認し、規制上の重要なマイルストーンとなった。このことは、ボーイングのような業界リーダーによる継続的な技術の進歩と相まって、予測期間中、米国の貨物ドローン市場を牽引すると予想される。2024年1月、ドローン・デリバリー・カナダ社(DDC)は、エア・カナダの支援を受けて、カナダのエドモントン国際空港(YEG)、アップル・エクスプレス・クーリエ社、BBEエクスペディティング社、MFNマネジメント社と総額41万7000米ドルの契約を獲得した。これらの契約により、DDCの配送ネットワークは、Leduc郡への既存のルートに加え、アルバータ州Leducの医療クリニックでの新しいDroneSpotを含むように拡大した。

主要企業・市場シェア

貨物用ドローン市場の主要プレーヤーは、Natilus社(米国)、Dronamics社(英国)、Sabrewing Aircraft Company社(米国)、Elroy Air社(米国)、Silent Arrow社(米国)。Volocopter社(ドイツ)、Dufour Aerospace社(スイス)、Boeing社(米国)、AIRBUS社(オランダ)、PIPISTREL社(スロベニア)、Ehang社(中国)、Bell Textron社(米国)、Kaman社(米国)、BAE Systems社(英国)、Drone Delivery Canada Corp. (カナダ)、FlyingBasket(イタリア)、Arc Aero Systems(イギリス)、H3 Dynamics(シンガポール)、Raphe(インド)、SKYPORTS INFRASTRUCTURE LIMITED(イギリス)、Steadyicopter(イスラエル)、VTOL Aviation India Pvt. (インド)、Phoenix-Wings GmbH(ドイツ)、AERoNet(米国)、UAVOS INC. これらのプレーヤーは、貨物ドローン市場でのプレゼンスを拡大するために様々な成長戦略を採用している。

積載量別

10-49キログラム

50-149 Kg

150-249 Kg

250-499 Kg

500- 999 Kg

> 1,000キロ以上

ソリューション別

プラットフォーム

ソフトウェア

インフラ

サービス

産業別

小売

ヘルスケア

農業

防衛

海事

距離別

近距離(50キロ未満)

短距離(50~149キロメートル)

中距離(150~650キロメートル)

長距離(650キロ以上)

タイプ別

固定翼

回転翼

ハイブリッド

用途別

民間

防衛

地域別

北米

ヨーロッパ

アジア太平洋

中東

中南米

アフリカ

2024年4月、Natilus社(米国)はMONTE Aircraft Leasing社(英国)と戦略的パートナーシップを締結した。モンテ・エアクラフト・リーシングは、ナティラスが開発した初の商業用環境配慮型貨物機であるコナ機のリースおよびファイナンス・オプションを提供する。

2024年4月、EHang(中国)がアブダビ投資庁(ADIO)(UAE)およびマルチ・レベル・グループ(MLG)(UAE)と、UAEおよびその他の市場でeVTOL事業を展開するための3者間覚書を締結。

2023年11月、ドロナミックス(英国)はカタール航空カーゴと提携した。これにより両社の配送ネットワークが拡大した。

2024年3月、ドロナミックス(UK)が欧州イノベーション評議会(European Innovation Council)から資金を獲得。

2024年3月、ヴォロコプター(ドイツ)がドイツ連邦航空局(LBA)から生産組織認可を取得。

2023年10月、European Medical Drone社(スウェーデン)は、Dufour Aerospace社(スイス)と11機のAero2無搭乗ティルトウィング機の開発・購入契約を締結した。この契約には、2024年のAero2プロトタイプ1機と2026年以降の生産モデル10機が含まれ、Savback Helicoptersが仲介する。

【目次】

5.1 はじめに

5. 2 市場ダイナミクスの推進要因 – より効率的で費用対効果の高い貨物輸送への需要 – 貨物ドローンへの投資の増加 – CO2排出量の削減と二酸化炭素排出量の削減 – ドローンコンポーネントの価格低下 貨物用ドローンへの投資の増加 – CO2排出量と二酸化炭素排出量の削減 – ドローンコンポーネントの価格低下 制約事項 – 熟練した訓練を受けたドローンオペレーターの不足 – サイバーセキュリティに対する懸念の高まり – ドローンの安全性とセキュリティ関連の問題 – 規制の不確実性 チャンス – B2Bミドルマイル物流の増加 – ベンダーのバリューチェーンレベルの違い – ドローンの安全性とセキュリティ関連の問題 – 規制の不確実性 B2B ミドルマイル物流の増加 – ベンダーのバリューチェーンレベルの違い – 軍事活動における利用の増加 – スマートシティへの取り組み 課題 – 様々な国におけるドローンの商業利用の規制 – 地上インフラの導入の複雑さ – 貨物用ドローンの UTM インフラの不足 – 天候の急変

5.3 貨物用ドローン市場の顧客ビジネス収益シフトと新たな収益ポケットに影響を与えるトレンド/混乱

5.4 不況が市場に与える影響の分析

5.5 貨物用ドローン市場のエコシステム主要企業民間・中小企業新興企業エンドユーザー

5.6 技術分析 ライダー技術 自動操縦システム センス&アバイト技術

5.7 ユースケース分析 貨物用ドローンの空中でのバッテリー交換 規制当局がブラジル初のドローン配送事業を承認 ibmがドローン間空中貨物輸送システムの特許を取得 メキシコの物流企業が医療必需品の配送にドローンを使用 ペルー、アマゾンの森林で貨物用ドローンのフィールドテスト

5.8 貨物用ドローン市場のバリューチェーン分析

5.9 価格分析 平均販売価格、ペイロード別

5.10 貨物用ドローンの数量データ

5.11 ポーターの5つの力分析 新規参入の脅威 代替品の脅威 供給者の交渉力 買い手の交渉力 競争相手の強さ

5.12 主要ステークホルダーと購買基準 購買プロセスにおける主要ステークホルダー 購買基準

5.13 TARIFF AND REGULATORY LANDSCAPE 規制機関、政府機関、その他の組織 北米- 米国- カナダ 欧州- 英国- ドイツ- フランス

5.14 貿易データ分析

5.15 2023年の主要会議・イベント

産業動向

6.1 はじめに

6.2 技術動向 ブロックチェーン クラウドコンピューティング ワイヤレス充電 自動地上管制ステーション モノのインターネット コンピュータビジョン マルチセンサーデータフュージョン技術 機械学習による分析 5G技術 GPS非搭載システム 水素推進付加製造 ドローン配送 ドローン保険のアルゴリズムと分析

6.3 メガトレンドの影響

6.4 イノベーションと特許登録

貨物ドローン市場、ソリューション別

7.1 導入

7.2 PLATFORM AIRFRAME- 電子商取引により、高い積載能力を持つ機体構造への需要が高まる AVIONICS- 高度な飛行制御システムと通信システムを提供 PROPULSION- 電気動力源の利用が増加 SOFTWARE- アプリケーション間での利用により、業界固有のドローンソフトウェアが開発される

7.3 SOFTWARE ROUTE PLANNING & OPTIMIZING- ルートプランニングソフトウェアの革新がセグメントを牽引 INVENTORY MANAGEMENT- 貨物ドローンサービスにおける効率化の必要性 LIVE TRACKING- リアルタイムでドローンの位置を特定し、スムーズなオペレーションを可能にするために使用 FLEET MANAGEMENT- 配送を成功させるには高度なソリューションが必要 COMPUTER VISION- ドローンのオペレーションを分析するAIとディープラーニングベースのソフトウェア

7.4 INFRASTRUCTURE GROUND CONTROL STATIONS- 遠隔監視とルートプランニングに使用 CHARGING STATIONS- ワイヤレスステーションで航続距離と効率を向上 LANDING PADS- ドローンのドッキングに使用 MICRO-FULFILLMENT CENTERS- ドローンの運用に複数の利点を提供

貨物用ドローン市場、ペイロード別

8.1 導入

8.2 10~49kgのドローンは医療分野で利用が増加

8.3 50~149kgは農業分野で広く利用されている

8.4 150-249 kg eコマース分野での需要増加

8.5 250~499 kg 軍事分野におけるドローンの利用拡大

8.6 500~999 kg 中国企業による研究開発の増加

8.7 1,000kg超の貨物機製造市場がセグメントを牽引

貨物用ドローン市場、産業別

9.1 はじめに

9.2 ドローンを活用した配送を行う小売運送会社

9.3 ヘルスケア 病院外の緊急事態に対応するための医療機器の利用が増加

9.4 農業 ドローンを活用した効果的な灌漑への高い需要

9.5 海運 軍事用途で自律的な船舶間空輸サービスのニーズが高まる

9.6 防衛 最前線の部隊への正確な資材配送に対する需要

貨物用ドローン市場、タイプ別

10.1 導入

10.2 優れた安定性と高い耐久性がセグメントを牽引する固定翼機

10.3 ハイブリッド型は容易な展開、高耐久性、大容量ペイロードがセグメントを押し上げ る

10.4 操縦が容易で経済的な回転翼の需要が成長を促進する

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AS 8600

- 世界のp-トリル酢酸市場

- 核酸サンプル調製装置の世界市場

- 世界のp-トルエンスルホン酸塩化物市場

- 単回使用バイオプロセシングの世界市場規模は2030年までにCAGR 13.3%で拡大する見通し

- 小型掘削機用アタッチメントの世界市場

- 世界のステンレススチールインターリーブペーパー市場

- 世界のバニリルリデンアセトン市場

- 世界の食品用工業ガス市場・予測 2025-2034

- 世界の空カプセル市場(2024 – 2030):抗生物質、食事療法、CVD分析レポート

- 油圧パッカーの世界市場2025:メーカー別、地域別、タイプ・用途別

- 粉末冶金部品の世界市場(2025-2035):鉄鋼金属、鉄、鋼、シェア、成長、動向、予測

- ARMベースサーバーのグローバル市場規模調査:サーバータイプ別(仮想化サーバー、ベアメタルサーバー、ブレードサーバー)、展開タイプ別(オンプレミス、クラウド、コロケーション)、コア数別(1~4コア、5~8コア、9~16コア、17コア以上)、アプリケーション別(高性能コンピューティング(HPC)、人工知能(AI)、データ分析、クラウドコンピューティング、仮想化)、メモリ容量別(16GB~32GB、64GB~128GB、256GB~512GB、1TB以上)、地域別予測 2022年~2032年