自動車用レーダーの世界市場:距離別(短距離、中距離、長距離)、自動車別、周波数別、~2030年

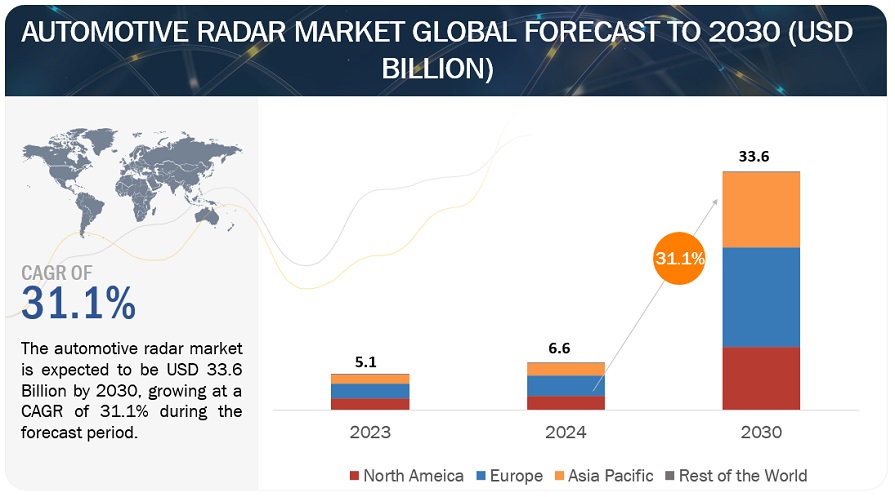

世界の自動車用レーダー市場は、2024年の66億米ドルから2030年には336億米ドルに成長し、年平均成長率は31.1%を記録すると予測されている。先進運転支援システム(ADAS)や自律走行車に対する需要の高まりは、衝突回避、アダプティブ・クルーズ・コントロール、駐車支援などの機能においてレーダー技術に大きく依存している。厳しい安全規制と、より安全な道路を求める動きが、自動車へのレーダーシステムの採用を加速させている。加えて、精度、距離、解像度の向上、コストの低減など、レーダー・センサーの技術的進歩により、レーダー・ソリューションは自動車メーカーにとってより魅力的なものとなっている。コネクテッドカーの増加傾向や、レーダーをカメラやLiDARなどの他のセンサー技術と統合してシステム全体の信頼性と性能を高めることが、市場の成長をさらに後押ししている。

市場動向

推進要因:レーダー技術の進歩

ミリ波レーダーは、より詳細な情報を提供し、物体間の識別を向上させるため、歩行者検出や車線変更支援などのアプリケーションに不可欠である。最新のレーダーシステムは、高速フーリエ変換(FFT)や多入力多出力(MIMO)技術などの高度な信号処理技術を採用している。これらの技術により、より遠く、より高い精度で物体を検出、追跡、分類するレーダーの能力が向上している。

半導体技術と統合技術の進歩により、レーダー・モジュールはより小型でコンパクトになった。これらは、車両の美観や空力特性に影響を与えることなく、バンパー、グリル、サイドミラーなど、さまざまな車両部品にシームレスに組み込むことができる。レーダー技術の向上により、カメラやLiDARなど他のセンサーシステムとの統合がより容易になりました。このセンサー・フュージョンは、先進的なADASや自律走行機能のための包括的で信頼性の高い知覚システムを構築するために不可欠である。他のレーダー搭載車両や外部ソースからの干渉を緩和するための新しいアルゴリズムと技術が開発されました。これにより、複数のレーダー・システムが同時に作動する可能性のある人口密集地でも、安定した性能を確保できる。

シリコン・ゲルマニウム(SiGe)プロセスやシステムオンチップ(SoC)統合などの高度な製造技術を採用することで、高性能レーダー・センサの製造コストが削減された。これにより、より幅広い車種にレーダー・システムを搭載することが経済的に可能になった。レーダー・コンポーネントとシステムの業界標準を開発することで、大量生産と拡張性が容易になりました。この標準化は、自動車メーカーのコスト削減と統合プロセスの簡素化に役立っている。レーダーのデータ処理に機械学習アルゴリズムを組み込むことで、複雑な運転環境を正確に解釈する能力が向上する。AIを活用したレーダー・システムは、異なる物体をよりよく識別し、その動きを予測することができるため、ADASや自律走行システムにおいてより効果的な意思決定に貢献する。

抑制: 異なる気候条件

自動車部門は現在、気候条件の変化によるレーダー・システムの信頼性という大きな課題に直面している。ADASと自律走行にとって重要なコンポーネントであるレーダーは、正確な検出と計測のために環境に大きく依存している。降水量の増加、霧、極端な気温などの気候の変化は、レーダーの性能に悪影響を及ぼすことがわかっている。例えば、激しい雨や雪は信号ノイズを発生させ、レーダーが障害物を正確に検知して距離を計算する能力を低下させる。同様に、霧はレーダー波を散乱させ、不正確な読み取りや検知の見逃しにつながる。こうした環境要因はレーダー・システムの有効性を損ない、路上での安全上のリスクにつながる可能性がある。メーカー各社は、レーダー技術の導入や依存を再考し、LiDAR、カメラ、超音波センサーなど、多様な気象条件下で安定した性能を確保するための代替・補完ソリューションを模索しなければならなくなった。

地域によって気候条件が異なるため、メーカーがレーダー・システムを標準化することは困難である。頻繁な吹雪や大雪といった極端な気象条件に見舞われやすい地域では、レーダー技術の有効性が非常に予測しにくくなる。この一貫性のなさから、レーダー・システムがさまざまな環境条件に耐えられるよう、より強固な試験・開発プロトコルが必要となる。このため、規制機関はより厳しい基準やガイドラインを求めるようになり、自動車メーカーはこうした要件を満たすために研究開発への投資を増やす必要に迫られている。

チャンス 4Dイメージング・レーダー

4D画像レーダーは、航続距離、速度、高度などの正確な情報を提供することで、車両の安全性を高めることができるため、魅力的な機会である。これは、1フレームあたり4次元のデータポイントをキャプチャする能力に起因する。高密度で高解像度の点群の使用は、レーダーデータに基づく物体の分類、検出、追跡の開発に大きく影響する。4D画像レーダーは、天候や光の条件による性能制限がありません。これは通常のレーダーでは適切に対処できないため、LiDAR技術が市場を占めることになった。物体の検出と分類は、車両に安全性を提供する上で重要な役割を果たす。4Dイメージング・レーダーの応用により、物体の検出と分類の性能向上が期待され、自動車用レーダー市場にビジネスチャンスが生まれる可能性が高い。

課題 代替技術との競争

自動車用レーダー市場は、それぞれが独自の強みと用途を持つ代替技術との大きな競争に直面している。こうした代替技術にはLiDARも含まれる。車載用レーダーが運転支援システムや自律走行車に多くの利点をもたらすとはいえ、その採用を制限する要因もある。LiDARは高い粒度と卓越した精度で知られている。レーザーパルスを照射し、光が戻ってくるまでの時間を綿密に測定する。その結果、高精度の3D点群が得られ、LiDARは精密な空間情報を必要とするアプリケーションに理想的です。その精度はセンチメートルレベルに達することもあり、環境に関する複雑な詳細を提供します。

LiDARは短距離から中距離のアプリケーションに優れています。その有効範囲は光速によって制限され、通常は数キロメートルまでです。LiDARシステムの中には、より長い範囲をカバーするものもあるが、一般的ではなく、コストが高くつく場合もある。そのため、自律走行車、環境モニタリング、インフラ評価などの用途に適している。LiDARセンサーは通常、車両の屋根や側面に取り付けられ、レーザーパルスを照射して対象物に跳ね返させ、光が戻ってくるまでの時間を使って距離を計算する。これをGPSやカメラなど他のセンサーからのデータと組み合わせることで、周囲のリアルタイム3Dマップが作成される。

長距離レーダーは予測期間中最大の成長市場である。

長距離セグメントは予測期間中に最も高いCAGRを記録すると予測されている。長距離レーダーは衝突回避システムにとって重要であり、車両がより遠くにある障害物や他の車両を検知できるようにする。この早期検知は、高速走行や高速道路状況において極めて重要であり、車両が反応して衝突を回避するのに十分な時間を提供する。世界中の政府や規制機関は、自動車の高度な安全機能に対する規制を強化している。長距離レーダーシステムは、自動緊急ブレーキや車線維持支援など、こうした安全基準を満たすために必要な技術の重要な構成要素であることが多い。ロバート・ボッシュGmbH(ドイツ)、コンチネンタルAG(ドイツ)などが長距離レーダーを提供している。新興企業も長距離レーダーを発売している。例えば、2024年1月、業界の専門家が率いるパイオニア的新興企業であるAltos Radarは、画期的な4Dイメージング・レーダーをCES 2024で発表した。このような開発は、予測期間中、長距離レーダー分野を牽引するだろう。

予測期間中、乗用車が最大シェアを占める

自動車用レーダー市場の乗用車分野は、予測期間中に最も大きな成長が見込まれる。この拡大の主な理由は、ADASと安全機能を重視する傾向が強まっていることである。Tesla社のModel S、Model 3、Model X、Model Yなどの車種は、自動操縦運転支援システムにカメラと超音波センサーを備えたレーダーを使用している。オートパイロット機能には、アダプティブ・クルーズ・コントロール、車線逸脱警告、自動車線変更が含まれる。また、日産のProPILOT Assistは、Rogue、Pathfinder、Altimaを含む日産の複数のモデルで、レーダーとカメラを使用して、アダプティブ・クルーズ・コントロール、車線逸脱警告、交通標識認識などの機能を提供している。2023年12月、BYD(中国)は、Shenzhen Cheng-Tech Co. Ltd.(中国)が供給するフロントmmWaveレーダーとフロントコーナーレーダーを搭載したミッドサイズ電動SUV、Song L(2024年)を発売した。(Ltd.(中国)が供給するフロントミリ波レーダーとフロントコーナーレーダーを搭載した中型電気自動車Song L(2024)を発表した。これらの進歩は、乗用車における高度なレーダーシステムの需要の高まりと統合を浮き彫りにしており、自動車レーダー市場におけるこのセグメントの著しい成長軌道を裏付けている。

予測期間中、自動車用レーダーの最大市場は欧州である。

欧州の自動車用レーダー市場は、同地域の厳格な安全規制と自動車安全基準の重視によって成長している。欧州連合(EU)は、新車にレーダー技術に大きく依存する先進運転支援システム(ADAS)の搭載を義務付ける厳格な安全規制を実施している。例えば、2022年に施行された一般安全規則では、すべての新車に自動緊急ブレーキ、車線維持支援、先進緊急ブレーキシステムなどの機能の搭載が義務付けられている。これらの規制は交通事故を減らし、交通安全を強化するためのもので、自動車用レーダー・システムの需要を大幅に押し上げている。ドイツは、アダプティブ・クルーズ・コントロール、アダプティブ・ブレーキシステム、死角検出、前方衝突システム、車線逸脱警報などのADAS機能や技術を搭載したハイエンド・プレミアムカーの需要が高いため、欧州最大の自動車用レーダー市場になると予測されている。2024年2月、アウディはSUVモデルQ2に新しいインフォテインメントシステムとADASを含む安全機能を搭載すると発表した。同車は2024年半ばに発売される予定だ。このように、安全性と新車発売に対する政府規制の高まりが、予測期間中、欧州の自動車用レーダー市場を牽引することになる。

主要企業

自動車用レーダー市場は、ロバート・ボッシュGmbH(ドイツ)、コンチネンタルAG(ドイツ)、アプティブ(アイルランド)、デンソー(日本)、NXPセミコンダクターズ(オランダ)など、世界的に知名度の高い企業が中心となっている。これらの企業は新製品を投入し、戦略的提携を結んで市場での地位を高めている。

この調査レポートは、自動車用レーダー市場を範囲、車種、周波数、推進力、用途、地域に基づいて分類しています。

距離に基づく

短距離レーダー

中距離レーダー

長距離レーダー

車両タイプ別

乗用車

小型商用車

大型商用車

周波数ベース

2X-GHz

7X-GHz

推進力に基づく

ICE

電気

アプリケーションに基づく

アダプティブ・クルーズ・コントロール(ACC)

自律緊急ブレーキ(AEB)

死角検知(BSD)

前方衝突警告システム(FCWS)

インテリジェントパーキングアシスト(IPA)

クロス・トラフィック・アラート(CTA)

車線逸脱警報システム(LDW)

トラフィックジャムアシスト(TJA)

地域別

アジア太平洋地域

中国

日本

韓国

インド

タイ

インドネシア

その他のアジア太平洋地域

北米

カナダ

米国

メキシコ

欧州

英国

ドイツ

フランス

スペイン

トルコ

ロシア

その他のヨーロッパ

その他の地域

ブラジル

イラン

その他

2024年1月、NXPは最新の自動車の先進運転支援システム向けの新しい28nm RFCMOSレーダーチップを発表した。このチップは分散型レーダーセットアップをサポートし、現在のスマートセンサーから将来のストリーミングセンサーへの移行を支援します。NXPのソリューションには、360度センサー・フュージョン、より優れた解像度、AIベースの物体分類が含まれる。HELLAはこれらのチップを最新のレーダー技術に使用する。

2024年1月、テキサス・インスツルメンツは、よりスマートで安全な自動車を実現するために設計された新しいレーダー・センサ・チップを発表した。AWR2544 77GHz mmWaveレーダー・センサ・チップは、ADASにおけるセンサ・フュージョンと意思決定を改善することで、自律性を強化する。

2023年9月、モービルアイとヴァレオは、世界の自動車メーカーに高精細画像レーダーを提供するために協業した。モービルアイの画像レーダーは、MIMO(Massive multiple-input, multiple-output)アンテナ設計、自社開発のハイエンド無線周波数設計、高忠実度サンプリングなどの先進アーキテクチャを活用している。この組み合わせにより、正確な物体検出と高いダイナミックレンジを実現しています。統合されたシステム・オン・チップ設計がプロセッサーの効率を最大化する一方で、世界最先端のアルゴリズムがレーダー・データを解釈し、最大300メートル先までの周囲の詳細な4次元画像を提供します。中距離で140度、近距離で170度の視野角を持つこのレーダーは、混雑した市街地でも歩行者、車両、障害物をより正確に検知します。

2023年5月、NXPセミコンダクターズはNIOと提携し、NIO Inc.が革新的な4Dイメージング・レーダー・ソリューションを含むNXPの先進的な車載レーダー技術を採用すると発表しました。この技術により、フロントレーダーの性能が大幅に向上し、車両は最大300メートル先の物体を検出して分類できるようになります。この性能向上により、高速道路や複雑な都市環境の両方において、安全性と運転の快適性が向上します。

2023年4月、コンチネンタルとオーロラは、LiDAR、レーダー、カメラ、高性能コンピューターを含むオーロラ・ドライバー・ハードウェア・キットの開発、製造、組み立てで提携した。コンチネンタルは、これらのシステムを大規模生産のために工業化する。また、コンチネンタルは、プライマリ・システムに障害が発生した場合にドライバーレス・トラックが安全に走行できるよう、冗長フォールバック・システムも提供する。両社は、オーロラ・ドライバー・キットとフォールバック・システムを統合した車両を生産するため、車両メーカーと協力し、生産スケジュールと設置プロセスを調整する。さらに、コンチネンタルは、顧客サービス、メンテナンス、保証の必要性、ハードウェアキットのライフサイクル終了時の廃止と交換を担当する。

【目次】

1 はじめに (ページ – 26)

1.1 調査目的

1.2 市場の定義

表1 車載用レーダー市場の定義(レンジ別

表2 車載レーダー市場の定義:用途別

表3 車載レーダー市場の定義:車種別

表4 車載レーダー市場の定義:周波数別

表5 車載レーダー市場の定義:推進力別

1.2.1 含有要素と除外要素

表6 含有項目と除外項目

1.3 調査範囲

1.3.1 対象セグメント

図1 自動車用レーダー市場のセグメンテーション

1.3.2 対象地域

1.3.3 考慮した年数

1.3.4 通貨

表7 米ドル為替レート、2018年~2023年

1.3.5 単位

1.4 利害関係者

1.5 変化のまとめ

2 調査方法(ページ数 – 35)

2.1 調査データ

図2 調査デザイン

図3 調査プロセスの流れ

2.1.1 二次データ

2.1.1.1 主要な二次資料のリスト

2.1.1.2 二次資料からの主要データ

図4 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 一次インタビュー:需要側と供給側

図5 一次インタビューの内訳

2.1.2.2 一次調査参加者

2.1.2.3 一次調査の目的

2.2 市場規模の推定

図6 調査手法:仮説構築

2.2.1 ボトムアップアプローチ

図7 車載レーダー市場:ボトムアップアプローチ

2.2.2 トップダウンアプローチ

図8 車載用レーダー市場:トップダウンアプローチ

2.3 景気後退の影響分析

2.4 データ三角測量

図9 データ三角測量

図10 需要側ドライバーと機会からの市場成長予測

2.5 要因分析

2.5.1 需要側と供給側の要因分析

2.6 調査の前提

2.7 調査の限界

2.8 リスク分析

3 要約 (ページ – 49)

図 11 車載レーダー市場の概要

図12 車載レーダー市場:地域別、2024~2030年

図13 車載レーダー市場:レンジ別、2024~2030年

4 PREMIUM INSIGHTS(ページ番号 – 53)

4.1 自動車用レーダー市場におけるプレーヤーにとっての魅力的な機会

図14 安全機能に対する需要の高まりが市場を牽引

4.2 車載レーダー市場、レンジ別

図15:予測期間中、長距離レーダーが最大の市場シェアを占める

4.3 車載レーダー市場:車種別

図16 予測期間中、乗用車セグメントが最大の市場シェアを獲得

4.4 車載レーダー市場:周波数別

図 17:予測期間中、7x-GHz帯が圧倒的シェアを占める

4.5 自動車用レーダー市場:推進力別

図 18 予測期間中、氷セグメントが圧倒的シェアを占める

4.6 車載レーダー市場:地域別

図 19:予測期間中、アジア太平洋地域の成長率が最も高い

5 市場概観(ページ – 56)

5.1 はじめに

表8 波動ベースレーダー、画像ベースカメラ、光ベースライダーセンシング技術の比較

5.2 顧客に影響を与えるトレンドと混乱

図 20 顧客に影響を与えるトレンドと混乱

5.3 市場ダイナミクス

図21 自動車用レーダー市場:促進要因、阻害要因、機会、課題

5.3.1 推進要因

5.3.1.1 自動車のADASに対する消費者需要の増加

図 22 レベル 1~2+ の乗用車における加速

5.3.1.2 ドップラー周波数シフト

5.3.1.3 レーダー技術の進歩

図 23 車載レーダーの技術ロードマップ

5.3.2 抑制要因

5.3.2.1 複数のターゲットを識別できない

5.3.2.2 異なる気候条件

5.3.3 機会

5.3.3.1 自律走行車への需要の高まり

図24 自律走行車における光学

5.3.3.2 革新的なビジネスモデルの可能性

5.3.3.3 4Dイメージングレーダー

図25 現在のレーダーと4Dイメージングレーダーの比較

5.3.3.4 信号干渉

5.3.4 課題

5.3.4.1 代替技術との競合

表9 レーダーとライダーの比較

5.3.4.2 原材料価格の変動とサプライチェーンの混乱

表10 市場ダイナミクスの影響分析

5.4 価格分析

5.4.1 平均販売価格動向(レンジ別、2021~2023年

表11 平均販売価格動向(レンジ別)、2021~2023年(米ドル

図26 平均販売価格動向、レンジ別、2021-2023年(米ドル)

5.4.2 平均販売価格動向、地域別、2021-2023年

表12 平均販売価格動向、地域別、2021-2023年(米ドル)

図27 平均販売価格動向、地域別、2021-2023年(米ドル)

5.5 エコシステム分析

図28 車載レーダー市場:エコシステム分析

表13 車載用レーダー市場:エコシステムにおける企業の役割

5.6 サプライチェーン分析

図29 車載用レーダー市場:サプライチェーン分析

5.7 ケーススタディ分析

5.7.1 NXPの先進車載レーダー用SOCによるアダス機能強化

5.7.2 ロバート・ボッシュの車載用合成開口レーダー

5.7.3 バーチャルおよびハードウェア・イン・ザ・ループ・システムによるアダス試験強化

5.8 投資と資金調達のシナリオ

図30 投資シナリオ(2022~2024年

表14 資金調達リスト(2023~2024年

5.9 特許分析

5.9.1 導入

5.9.2 上位特許出願者

図 31 自動車用レーダーの特許(OEM別)(2012~2024年

表15 車載レーダー市場:主要特許

5.10 技術分析

5.10.1 主要技術

5.10.1.1 マルチレーダーシステム

図 32 自動車のマルチレーダーシステム

5.10.1.1 マルチレーダーシステムの機能

5.10.1.2 AI統合レーダー

5.10.1.3 自律走行車のレーダーシステム

図33 自律走行車のセンシングシステム

表16 他の自動車センサーに対するレーダーの優位性

5.10.2 補完技術

5.10.2.1 サブテラヘルツレーダー

5.10.3 隣接技術

5.10.3.1 5Gネットワークがマシン間通信に与える影響

図34 各種ネットワークのビットレート

5.11 HSコード解析

5.11.1 輸出入シナリオ(HSコード900211)

表 17 HSコード900211の国別輸入データ(2019~2023年)(百万米ドル

表18 HSコード900211の国別輸出データ(2019-2023年)(百万米ドル

5.12 誰が誰に供給しているか分析

表19 供給者分析

5.13 規制情勢

表20 規制と取り組み(国・地域別

5.13.1 規制機関、政府機関、その他の組織

5.13.1.1 北米:規制機関、政府機関、その他の団体

5.13.1.2 欧州:規制機関、政府機関、その他の団体

5.13.1.3 アジア太平洋地域:規制機関、政府機関、その他の団体

5.14 主要な会議とイベント

表21 主な会議とイベント(2024~2025年

5.15 主要ステークホルダーと購買基準

5.15.1 購入プロセスにおける主要ステークホルダー

図35 自動車タイプ別購入プロセスにおける関係者の影響力

表22 車種別購入プロセスにおけるステークホルダーの影響度(%)

5.15.2 購入基準

図 36 車載用レーダーシステムの主な購買基準(用途別

表23 車種別車載用レーダーシステムの主な購入基準

6 自動車用レーダー市場:用途別(ページ番号 – 93)

6.1 導入

6.2 アダプティブクルーズコントロール

図 37 アダプティブ・クルーズ・コントロール・システムのアーキテクチャ

6.3 自動緊急ブレーキ

図 38 自動緊急ブレーキの段階

6.4 死角検出

図39 死角検出システム

6.5 前方衝突警告システム

図40 前方衝突警告システムの段階

6.6 インテリジェント・パーキング・アシスト

図41 インテリジェント・パーキング・アシスタント・システムのシステム構成

6.7 クロス・トラフィック・アラート

図42 クロス・トラフィック・アラート・システム

6.8 車線逸脱警報システム

図43 車線逸脱警報システムのアーキテクチャ

6.9 渋滞アシスト

図44 渋滞支援システムの仕組み

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: