Eパワートレインの世界市場規模は2030年までにCAGR 13.8%で拡大する見通し

市場概要

e-パワートレイン市場は、2024年の1,818万1,000台から2032年には5,128万8,000台へと、年平均成長率13.8%で拡大する見込み。政府による制度、厳しい排出規制、電気自動車インフラへの投資により、電気自動車にとって環境に優しい雰囲気が醸成され、安価で利用しやすいものとなっています。このような政策が電気自動車の需要を煽り、自動車メーカーがより効率的で環境に優しい自動車を製造する原動力となっています。このため、e-powerspaceの需要は、予測通り、前年比で一貫して増加することになるでしょう。

現代の自動車メーカーは、効率と環境への配慮を通じて、より効率的で環境に優しい自動車を作ろうと競い合っています。800Vアーキテクチャ、高効率永久磁石モーター、軸流モーター、統合ドライブシステムなどの新技術は、より高い出力密度、改善された効率、よりコンパクトな設計によって業界の状況を変えつつあります。企業は、規制要件や、より優れた性能と航続距離に対する消費者の需要に応えて、これらの技術を採用しています。

各国政府は、電気自動車の導入を奨励するため、優遇措置、減税措置、リベート、無料駐車場を提供しています。また、充電ステーションや送電網のアップグレードなど、電気自動車インフラへの有望な投資は、電気自動車の所有と使用をサポートします。電動化トレンドの高まりは電動パワートレイン市場に大きな影響を与え、高効率モーター、パワーエレクトロニクス、統合システムの需要増加を促進します。多くの自動車メーカーが電気自動車(EV)にシフトするにつれて、800Vアーキテクチャやデュアルモーターセットアップなどのパワートレイン技術の進歩が一般的になり、より高速な充電と性能の向上が可能になります。さらに、永久磁石同期モータ(PMSM)や軸流モータは、そのコンパクトな設計、高トルク、エネルギー効率により人気を集めています。技術トレンドとしては、エネルギー密度と安全性を向上させるソリッドステート、リチウムエアなどの新しいバッテリー技術や、スペースを最適化しコストを削減するためにモーター、インバーター、トランスミッションシステムを組み合わせたモジュール式プラットフォームやモジュール式ePowertrainsも注目されます。こうした技術革新の進展に伴い、電動パワートレイン市場は、持続可能性、性能、2030年までのEV普及という業界の目標達成に極めて重要な役割を果たすことになります。

充電器は、電気自動車(EV)の普及にとって大きな障害となっています。EVは頻繁に充電する必要があるため、便利な充電ステーションがあるかどうかわからないと、購入希望者は購入をためらうかもしれません。この懸念は、特に充電オプションが限られている地域では、普及率を大幅に低下させます。

政府や企業が提供する現在の充電インフラは不十分で、特に地方ではそのようなネットワークが存在しないことが多い。ほとんどの充電ステーションは都市部に集中しており、潜在的なEV所有者の多くは充電設備に簡単にアクセスできないままです。その結果、多くの消費者は個人用の充電器に頼っていますが、ユーザーによってはコストが高く、実用的でない場合もあります。

こうした課題に対処するため、公共充電ステーションの数を大幅に増やす計画があり、各社は電気自動車の普及を促進するため、充電インフラの拡充に取り組んでいます。しかし、インフラが十分に整備されない限り、便利で利用しやすい充電オプションは限られたままであるため、電動パワートレイン市場の成長は難しいでしょう。

現在、電気自動車市場では、安全性、コスト、エネルギー密度のバランスから、リチウムイオン電池、特にリン酸鉄リチウム(LFP)がリードしています。リチウムイオン電池は比較的軽量ですが、エネルギー密度が高く、急速充電が可能です。こうした進歩の背景には、電気自動車への需要の高まりと、より持続可能な材料へのニーズがあります。リチウムリッチ正極やリチウム硫黄電池のような革新は、希少資源への依存を減らしながら性能を最適化することを目指しています。サムスンSDI、CATL、LGエナジーソリューション、パナソニックなど、電池製造分野の業界大手は、電気自動車の性能だけでなくコスト削減にも貢献する、より優れた電池を製造するための研究開発に投資しています。

固体電池やナトリウムイオン(Naイオン)などの新しい電池化学は、従来のリチウムイオン(Liイオン)電池よりも優れた利点を提供することで、電気自動車用電池に革命を起こす準備が整っています。2028年までに商業利用が可能になると予想される固体電池は、より高いエネルギー密度、高速充電、不燃性の固体電解質による安全性の向上を約束します。ナトリウムイオン電池は、コスト優位性と豊富な資源を提供し、より持続可能な選択肢を提供します。セル・ツー・パックやセル・ツー・シャーシ・アーキテクチャのような新技術は、エネルギー効率を改善し、設計を簡素化し、航続距離を伸ばしています。OEMは、バッテリー技術への投資やメーカーとの提携を増やしています。例えば、BYDのLFP電池に関するボルグワーナーとの提携や、LGエナジー・ソリューションのLFP材料に関する常州力源との合意は、この傾向を反映しています。次世代電池技術の採用を加速するため、業界全体が共同開発に向かっています。

電気自動車の各種パワーエレクトロニクス、センサー、アクチュエーターには多くの電子部品が使用されています。その結果、EVの製造コストの高さは自動車メーカーにとって大きな問題になっているようです。バッテリーパックは電気自動車で最も高価な部品のひとつです。技術の向上によりコストは減少しているものの、法外に高いことに変わりはありません。驚くべきことに、バッテリーパックは自動車全体のコストの40%近くを占めています。さらに、電気モーターやDC-DCコンバーター、パワーエレクトロニクスなど、その他の重要なコンポーネントも考慮しなければなりません。つまり、コストの残りの22%は、主にシャーシ、ボディ、インテリア、エクステリアなどのその他の部品に起因します。

電子部品の価格は、生産の複雑さ、シリコン、金、銅などの原材料費、政府が課す関税、注文量など、いくつかの要因に影響されます。需要が多く供給が限られている希少な部品の場合、価格が特別に高くなることがあります。さらに、特に重要な用途の場合、研究所での安全性テストが余分なコストになります。また、メーカーによっては最低注文数量を課している場合もあり、中小企業にとっては大きな課題となります。これらの要因は、電子部品のコスト上昇の一因となり、電動パワートレイン市場の成長と値ごろ感に影響を与えます。

電池式電気自動車が市場シェアを独占しており、中でも電動パワートレインが最大のシェアを占めています。中国とインドはエコノミー・ミッドレンジ志向の市場であり、プレミアムカーへのシフトが顕著です。逆に、欧州や北米市場ではプレミアムカーの需要が大きい。EVが自律走行に移行するにつれて、電気部品もそれに対応して進歩します。例えば、現在3相モーターを採用している電気自動車は、自律走行などの用途をサポートするために、間もなく6相モーターを採用する方向に向かいます。製品の3-in-1およびマルチin-1電気駆動システムは、パワートレインの統合と、より高い効率と性能を兼ね備えています。統合設計では、テスラは先進的な電気シャーシと前方研究でトップにあり、そのモーターは4~4.6kW/kgを超える仕様出力で提供されます。

さらに、SiC MOSFETインバータの採用が増加したことで、駆動効率が大幅に向上し、SiCベースのシステムは約94%の効率を達成し、従来のSiベースのモーター駆動を上回りました。これにより、BEVは走行サイクル中に高いピーク効率と動作効率を達成できるようになりました。実際、各社は電気モーターの出力密度、軽量化、走行距離の拡大に取り組んでいます。OEMは、これらの先進技術のためにティア1サプライヤーと連携しています。継続的な技術進化、戦略的パートナーシップ、開発は、新世代のパワートレイン・コンポーネントの発売につながり、それによって同時に、今後の長距離走行と性能駆動の電気乗用車の世界的な成長につながります。

ピックアップトラック、バン、小型トラックを含むLCVの電動パワートレイン市場。電動LCVのパワートレイン技術は、各社がバッテリーやその他の電子部品のコスト削減とともに、モーター効率の改善に注力することで向上しています。PMSM、非同期モーター、スイッチドリラクタンスモーターなどのモーターをeLCVに使用することで、高負荷に対応した高品質の高出力・高トルクを実現できます。小包や宅配便、エクスプレスサービス、食料品、物流など、さまざまな用途のマテリアルハンドリングには、一般的にモーターとバッテリー駆動によるさまざまな仕様が必要です。マグナ、ZF、ステランティスなどの企業は、eLCVの継続的なイノベーションを進めるために、すでに開発を開始しています。例えば、マグナのeBeamは、ピックアップやLCV向けに柔軟で軽量なソリューションを提供しており、性能を損なうことなく牽引力と積載量のみを増加させます。従来のICエンジンを搭載したLCVの販売では北米が最大のシェアを占めていますが、現在のシナリオでは欧州のLCVの電動化率が高くなっています。そのため、車両フリートにおける脱炭素化のために電動LCVの需要が徐々に高まっており、複数のパワートレインコンポーネント市場が形成されています。

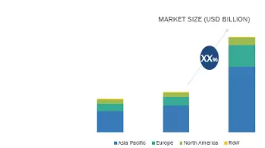

中国、インド、日本、韓国などの市場を含むアジア太平洋地域は、予測期間中、e-パワートレインの最大市場となるでしょう。電気自動車の普及が進めばさらなる普及につながり、ゼロ・エミッション車戦略やインフラの整備など、電気自動車を支援する政策が電気自動車の普及を後押しします。この地域の発展途上国では、政府は大手OEMの現地生産を誘致するためにさまざまな方法をとっています。BAIC、吉利汽車、BYDなどの地元企業が国内外のサプライヤーから調達した部品を製造しているため、中国国内のプレーヤーがこの地域の市場を握っています。日本電産とデンソーは、世界中でe-パワートレインを提供している2つの重要な日本メーカー。現代モービスは、起亜自動車と現代自動車の電気自動車を供給する韓国の主要サプライヤーです。また、インドでは、排出ガスを削減し、大気の質を改善するために、EVの導入を後押しする必要があり、政府がインセンティブを提供することで、その機運が高まっています。この地域は、電動パワートレイン市場の大躍進に十分な経済成長と技術進歩を兼ね備えています。

2024年6月、ヴァレオはダッソー・システムズと提携し、3Dエクスペリエンス・プラットフォームを15,000人以上のユーザーに展開することで、研究開発のデジタル化を加速しました。このプラットフォームは、電動化、自律走行、ソフトウェア主導のモビリティ・ソリューションの開発を最適化し、イノベーションの強化と研究開発費の削減を実現します。

2024年5月、三菱電機、三菱電機モビリティ、アイシンの3社は、次世代電気自動車(EV)向けトラクションモーター、インバーター、制御ソフトウェアの開発・販売を行う合弁会社の設立に合意。出資比率は三菱電機グループが66%、アイシンが34%。世界的なカーボンニュートラルへの対応と、EV電動化システムの需要拡大への対応を目指します。

2023年10月、ヴィテスコ・テクノロジーズとインフィニオン・テクノロジーズは、2027年から10億ユーロを超える新たな契約を締結し、パートナーシップを拡大しました。将来の電気自動車システムにおいて、ビテスコはインフィニオンのAURIX™ TC4xマイクロコントローラを使用し、効率とシステムコストを向上させるとともに、エレクトロモビリティへの移行に向けた長期的な部品供給を確保します。

2023年4月、株式会社デンソーは、炭化ケイ素(SiC)パワー半導体を搭載した初のインバータを開発しました。このインバータはBluE Nexus CorporationのeAxleに組み込まれ、同ブランド初の電気自動車(EV)モデルであるレクサスRZに搭載されました。

2023年3月、Dana Incorporated(Dana)は、インディアナ州ラファイエットで電動化車両向けの新しいドライブトレインを開発しました。Danaは、北米市場向けにSpicer Electrified eSP502 e-Transmissionを発表します。そのデュアルモーター、2速設計は、柔軟なモジュール式プラットフォーム上に構築されています。

2023年7月、日立アステモ・アメリカズは、1億5,300万米ドルを投資してケンタッキー州ベリアの施設を拡張し、167人のフルタイム雇用を創出しました。このプロジェクトは、電気自動車市場の需要拡大に対応するための生産増強であり、地域経済の活性化につながります。

主要企業・市場シェア

E-パワートレインの未来市場は、幅広い地域で事業を展開する少数の大手企業によって支配されています。E-パワートレインの未来市場の主要企業は以下の通りです。

Robert Bosch GmbH (Germany)

Magna International Inc. (Canada)

BorgWarner Inc. (US)

ZF Friedrichshafen AG (US)

Denso Corporation (Japan)

Valeo (France)

Mitsubishi Electric Corporation (Japan)

Vitesco Technologies Gmbh (Germany)

Dana Limited (US)

Hitachi Astemo, Ltd. (Japan)

【目次】

1 エグゼクティブサマリー

2 市場の定義/範囲/調査方法

2.1 e-パワートレインの定義

2.2 調査範囲(包含/除外)

2.3 調査方法

3 e-パワートレイン市場の展望

3.1 e-パワートレイン市場:車種別

3.1.1 乗用車

3.1.2 小型商用車

3.2 e-パワートレイン市場:地域別

3.2.1 アジア太平洋地域

3.2.2 北米

3.2.3 ヨーロッパ

4 e-パワートレイン規制の枠組み

4.1 持続可能性とネットカーボンニュートラル目標

4.2 エネルギー・ポートフォリオ・ミックス(再生可能エネルギーなど)

4.3 排出ガス規制と燃費規制

4.4 モジュール化とプラットフォーム戦略

5 e-パワートレイン技術分析

5.1 Eモーター

5.1.1 技術ロードマップ

5.1.2 将来の投資

5.1.3 主要OEM&サプライヤー戦略

5.2 バッテリー

5.2.1 技術ロードマップ

5.2.2 今後の投資

5.2.3 主要OEM&サプライヤー戦略

5.3 モーターの熱管理

5.3.1 技術ロードマップ

5.3.2 今後の投資

5.3.3 主要OEM&サプライヤー戦略

5.3.4 ケーススタディ(5-1、3-1)

5.4 パワーエレクトロニクス

5.4.1 技術ロードマップ

5.4.2 今後の投資

5.4.3 主要OEM&サプライヤー戦略

6 e-パワートレイン関連サプライヤーの分析

6.1 ROBERT BOSCH GMBH

6.2 MITSUBISHI ELECTRIC CORPORATION

6.3 MAGNA INTERNATIONAL INC.

6.4 CONTINENTAL AG

6.5 DANA

6.6 BORGWARNER INC.

6.7 ZF

6.8 DENSO

6.9 HITACHI

6.1 VALEO

6.11 BATTERY SUPPLIERS

6.11.1 CATL

6.11.2 BYD

6.11.3 LG

6.11.4 PANASONIC

6.11.5 SAMSUNG

7 最終的な要点と提言

7.1 最終的な要点

7.2 戦略的提言

8 付録

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AT 9241

- 航空管制機器の世界市場規模調査:提供サービス別(ハードウェア、ソフトウェア&ソリューション)、投資タイプ別(ブラウンフィールド、グリーンフィールド)、空域別(ARTCC、TRACON、ATCT、リモートタワー)、サービス別、用途別、空港規模別、地域別予測:2022-2032年

- エンドポイントセキュリティの世界市場規模は2030年までにCAGR 6.3%で拡大する見通し

- 世界の風力ブレード市場(2024 – 2031):素材別、ブレードサイズ別、用途別、地域別分析レポート

- 2-シアノ-2′-ピペリジノメチルベンゾフェノン(CAS 898751-83-2)の世界市場2019年~2024年、予測(~2029年)

- 外科用レーザーファイバーの世界市場

- 気管支内超音波(EBUS)生検針の世界市場

- 産業用モニターの中国市場:Below 12″、12″-16″、16″-21″、Others

- 世界の新鮮食品包装市場規模:2024年に143.8億ドルを占め、2033年には218.7億ドルに達すると推定

- ビルディング・インフォメーション・モデリングのグローバル市場規模は2024年に79億6,000万ドル、2030年までにCAGR 11.3%で拡大する見通し

- 世界のエドテック&スマート教室市場(2024 – 2030):ソリューション別、エンドユーザー別、展開種類別分析レポート

- 大人用ベンチレーターマスクの世界市場2025:メーカー別、地域別、タイプ・用途別

- スマート温室市場:タイプ(養液栽培、非養液栽培)、提供(ハードウェア、ソフトウェア、サービス)、エンドユーザー(商業栽培者、研究・教育機関、小売庭園、その他)、地域別 2024-2032