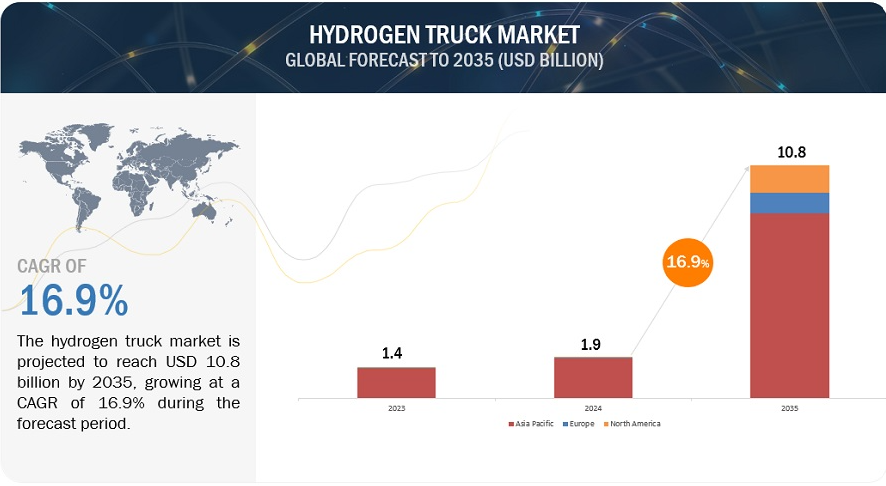

世界の水素トラック市場規模は2035年までに108億ドル、年平均16.9%で成長する見通し

市場概要

世界の水素トラック市場は、2024年の19億米ドルから2035年には米ドルまで、年平均成長率16.9%で成長すると予測されている。水素は、持続可能な商業輸送のための最も有望な候補のひとつとみなされている。水素トラックは、従来のディーゼル・トラックとバッテリー電気トラックの長所を兼ね備えている。水素トラックは燃料補給が迅速で、航続距離が長く、最適な輸送能力を提供し、排出ガスを出さない。新たな燃料補給インフラの開発には制約があるものの、水素トラックの燃料補給ステーションはあらかじめ決められたルートに設置されているため、水素トラックは商業輸送の有力な選択肢として浮上してきた。

水素トラックは素早く燃料を補給できるためダウンタイムが短く、充電に時間がかかるバッテリー電気トラックよりも有利だ。水素燃料電池は電気自動車のパワートレインに完全に組み込むことができるため、電気自動車の普及が水素燃料電池技術の発展を補完している。燃料電池の低コスト化、水素製造への投資の増加、グリーン水素ハブの拡大などは、水素トラック市場を牽引する要因のひとつである。

液体水素と水素内燃エンジンの進歩は、主に完全な電動化が不可能な場所での排出ガス削減に役立つ。燃料電池電気自動車(FCEV)は、排出ガスがゼロであり、ディーゼル車のような素早い燃料補給が可能で、ヒュンダイXcient燃料電池トラックやトヨタSORAトラックに見られるように、1タンクあたり500km以上の走行距離の延長が可能であるため、人気がある。また、水素自動車の90%以上が燃料電池を利用している。一方、水素内燃エンジン(H2ICE)は、まだ開発の初期段階にある。H2ICEは、水素を噴射するシステムと、窒素酸化物などの排ガスを処理するシステムを含む改良型内燃機関に水素を使用する。この技術は、カミンズやDAF、MANのような企業による改良によって、現在の車両に後付けできる既存のエンジン設計を利用している。

水素エンジン車は、一般的な内燃機関を搭載した車両と同様、素早く燃料を補給することができる。一方、バッテリー式電気トラックは充電に6~8時間かかるため、ダウンタイムが発生し、商用車の収益性に影響する。さらに、水素自動車は1回のタンク補給で最大600マイル走行でき、これはバッテリー電気トラックの航続距離を上回ります。これらの要因が、長距離商業・貨物輸送用水素トラックの必要性を高めている。

拡張性が限られていることが、水素トラック市場の成長の大きな阻害要因となっている。水素インフラの拡張性をめぐる主な懸念は、コストの増加、グリーン水素の不十分な生産、水素輸送と貯蔵をめぐる課題である。インフラの拡張は、燃料補給ステーションの大規模な建設が必要となるため困難である。2030年までに世界で15,000カ所の燃料補給ステーションを建設するには、約200億米ドルのコストがかかると推定されている。ドイツのH2 Mobilityのような政府主導のプログラムは、政府、OEM、水素インフラ・プロバイダー間の協力を促進することで、この懸念に対処することができる。

さらに、グリーン水素プロジェクトを財政的に支援するために各国間の協力を強化することは、水素インフラの拡張性に関する問題を解決するのに役立つだろう。サウジアラビアのグリーン水素ベース・アンモニア製造施設(50億1,000万ドル)や、英国のGeoPura水素発電ユニットへの投資は、グリーン水素製造に資本参加する取り組みの一例である。さらに、エネルギーの持続可能性を促進する取り組み、技術の進歩、投資の増加、強固な官民パートナーシップも、拡張性に関する懸念に対処するのに役立つ。

移動式水素供給システムおよび地域水素供給システムの普及は、水素自動車の普及を促進する。水素供給ステーションは、移動式水素充填システムで使用される水素燃料を供給する。移動式水素供給システムおよびコミュニティ水素供給システムは、アクセシビリティを向上させ、大規模な水素供給ステーションへの依存度を下げる。発展途上地域や農村部でも開発可能な、利用しやすく柔軟なインフラ・オプションを提供する。こうした移動式システムでの水素充填プロセスは信頼性が高いため、こうした要因が水素トラックの早期普及を後押しする。さらに、地域に根ざした燃料補給ステーションの利点に関する社会的認知の高まりが、地域および移動式水素燃料補給システムの普及を促進すると予想される。これらすべての要因や開発が、今後数年間の水素トラック市場の成長を後押しすると予想される。

現在、Air Products社(米国)、Linde社(ドイツ)、Powertech Labs社(カナダ)などの企業が、移動式燃料補給技術を開発している。

水素は高圧下で液体水素(-252.8℃)として、あるいは化学合成の助けを借りて貯蔵しなければならない。水素は密度が高いため、貯蔵が難しい。効率的な水素貯蔵と輸送を促進し、水素の安全性と効率を向上させるためには、高圧タンクや金属水素化物など、材料と貯蔵技術における大幅な技術革新が必要である。これらの技術革新は、安定した強固な水素サプライチェーンを確保するために極めて重要である。

水素の貯蔵と輸送に関連する問題に対処するため、主に2つの戦略が研究されている。短期的な戦略は、経済的に実行可能な貯蔵レベルを維持しながら、700バールもの高圧に耐える堅牢な圧力タンクに圧縮ガスとして水素を貯蔵することである。長期的な戦略としては、吸着剤や金属水素化物などの新しい材料を研究し、水素をより効果的に低温で貯蔵し(極低温圧縮水素)、貯蔵密度を高めることが必要である。これらの方法は、水素の貯蔵と輸送を安全で費用対効果の高いものにしようとするものである。

重さ60kgを超える水素タンクは、水素バスの走行距離を延長する。この水素タンクは、クロスカントリー輸送や、大量の燃料を必要とする産業活動に最適である。燃料タンクの容量を増やした水素トラックは、走行距離が向上している。例えば、メルセデス・ベンツのGen H2は、2つのタイプIV水素タンク(合計燃料容量80kg)を装備しており、1回の水素充填で約745マイルの距離を走行できる。同様に、重量41トンのHyzon MotorのClass 8 FCトラックは、10個のタンクを2列に配置し、350バールで70kgの貯蔵容量を増やし、航続距離500マイルを実現している。

水素トラックの燃料タンク容量の向上は、長距離輸送にとって非常に重要である。60 kg超セグメントの成長を促進する主な要因の一つは、長距離輸送と大型輸送の需要が増加していることである。

60kg超セグメントでは、アジア太平洋地域が台数ベースで最大の市場になると予測される一方、欧州が最も急成長している市場になると予測されている。水素インフラの拡大が進んでいることが、これらの地域における同分野の成長を促す主な要因のひとつである。

高分子電解質膜燃料電池(PEMFC)、または固体高分子形燃料電池は、水素を燃料とするトラックに使用される最も一般的な燃料電池である。これらのセルは出力密度が高く、重量と燃料体積が小さいため、長距離バスやトラックに適している。PEM燃料電池は、電解質として固体ポリマーを使用し、多孔質カーボン電極に白金または白金触媒を組み合わせたものである。水素、メタノール、エタノールを燃料として使用する。PEM燃料電池は、貯蔵タンクや改質器から供給される水素と混合して自動車用に使用される。約80℃の低温で作動する。加熱が少なくて済むため)始動が早く、部品の摩耗や損傷が少ない。PEM燃料電池は水素を燃料とするトラックに適しており、車両の耐久性を高める。

主要企業・市場シェア

固体高分子形燃料電池(PEMFC)は、大型輸送に不可欠な変動する電力需要に合わせて出力を素早く調整できるため、水素トラックに好まれる。このことが、PEMFCベースのトラックに対する需要を押し上げている。その結果、多くの企業がこの技術を搭載した車両を製造している。例えば、トヨタ自動車(日本)、ダイムラー・トラックAG(ドイツ)、一汽吉方汽車有限公司(中国)、現代自動車(中国)などである。(Ltd.(中国)、Hyundai Motor Company(韓国)、Nikola Corporation(米国)がPEMベースのトラックを提供している。2024年には、メルセデス・ベンツ(ドイツ)がGenH2クラス8トラックを、ライトバス(英国)が水素バスStreetDeck Hydrolinerを発売した。同年、Hyzon(米国)はPEMFC技術を搭載したクラス8トラックHyzon HYHD8-110を発売した。

予測期間中、アジア太平洋地域が最大の市場を占めると予測されており、中国がこの地域を支配している。同地域における水素トラック市場の成長を牽引する主な要因は、水素技術研究開発センターの大規模な設置、およびアジア太平洋諸国におけるゼロ・エミッション車への需要の高まりである。

中国市場の成長は、同国における水素トラック展開のための地元OEMと政府とのパートナーシップに起因している。水素の生産と消費における世界的リーダーとしての地位を考えれば、中国の拡大は重要である。2024年1月、中国の水素経済は政策主導から市場主導に切り替わり、山西省と陝西省が重工業と輸送における脱炭素化の取り組みを主導した。

韓国は、水素燃料補給インフラに多額の投資を行っているため、今後数年間で大きな成長を遂げると予測される。同国では多くのOEMが水素充填ステーションの建設に多額の投資を行っており、これが同国市場の成長を後押ししている。例えば、2022年には現代自動車が67億米ドルを投資して100カ所の水素ステーションを建設した。さらに、環境省(韓国)は2024年の補助金を増額し、2023年の700台の水素バスから最大1,500台の水素バスの販売を支援することにした。2024年1月の水素自動車の登録台数は54%減少したにもかかわらず、韓国は2030年までに30万台の水素自動車を生産する計画である。その結果、多くのOEMがこの戦略に貢献している。例えば、現代自動車(韓国)は2027年までにバスを含む水素自動車を拡大する計画である。2023年には米国で水素トラックを発売する予定である。

水素トラック市場は、Foton International (China), Yutong Bus Co., Ltd. (China), Xiamen King Long International Trading Co., Ltd. (China), Solaris Bus & Coach sp. z o. o. (Poland), and Hyundai Motor Company (South Korea)などである。これらのOEMは水素トラックを製造し、世界レベルで強力な販売網を持っている。これらのOEMは、水素トラック市場で牽引力を得るために、広範な拡大戦略を採用し、提携、パートナーシップ、M&Aを実施している。

車両タイプに基づく

水素バス

水素トラック

燃料電池技術に基づく

PEMFC

SOFC燃料電池

航続距離

300マイルまで

300-500マイル

500マイル以上

モーター出力

200 Kwまで

200-400 Kw

400キロワット以上

水素タンクのタイプ

タイプIII

タイプIV

タンクサイズ

< 30 kg未満

30~60 kg

> 60キロ以上

地域別

アジア太平洋 (APAC)

中国

インド

日本

韓国

北米(NA)

米国

カナダ

ヨーロッパ (EU)

フランス

ドイツ

スペイン

スウェーデン

英国

2024年7月、フォトンインターナショナル(中国)はINDOMOBIL(インドネシア)と戦略的パートナーシップを締結し、グローバルなプレゼンスを拡大した。この提携により、福田は国内での製造・販売活動を発展させ、新興市場での戦略的拡大を目指す。

2024年7月、フォトンインターナショナル(中国)とDECハイドロジェンは、北京・天津・河北地域と四川省を中心に水素燃料電池トラックを開発・推進するための協力協定に調印した。両社は中国に共同で設立した研究開発センターで水素を燃料とする大型トラックを製造する計画。

2024年3月、リファイアーテクノロジー(中国)は裕通客車有限公司(中国)に水素トラック50台分の燃料電池を納入した。(Ltd.(中国)に納入した。この開発により、Refire Technology は中国における大型車の電動化への第一歩を踏み出しました。この開発は、ドイツでの燃料電池の納入に続くものです。この戦略は、水素モビリティ・ソリューションの推進に対する Refire のグローバルなコミットメントを強調するものである。

2024年4月、バラード・パワー・システムズ社(米国)は、2027年までにソラリス・バス&コーチ社(ポーランド)に納入する1,000台の水素燃料電池エンジンを受注した。この供給注文には、様々なバスモデル用の70kWと100kWのエンジンが含まれている。この受注により、バラードの欧州水素トラック市場シェアは大幅に拡大する。

2023年10月、現代自動車はIVECO S.p.A.(イタリア)と提携し、水素シティバスE-WAY H2を発売した。この12メートルバスは310kWのeモーターを搭載し、水素燃料タンク容量は7.8キロ。最大走行距離は450km。

2024年8月、ハイゾン・モーターズ(米国)は流動性の大幅な低下を報告し、手元資金が100万米ドルを下回り、債務超過の懸念が高まった。経費を最小限に抑え、特定の分野から撤退したにもかかわらず、同社の手元資金は2023年12月の7,000万米ドルから2024年6月には100万米ドルを下回った。

【目次】

1 はじめに (ページ – 26)

1.1 調査目的

1.2 市場の定義

1.3 調査範囲

1.3.1 市場セグメンテーション

1.3.2 含むものと含まないもの

1.4 考慮した年

1.5 通貨

1.6 単位

1.7 利害関係者

2 調査方法 (ページ – 32)

2.1 調査データ

2.1.1 二次データ

2.1.1.1 主な二次資料のリスト

2.1.1.2 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 一次インタビュー参加者

2.1.2.2 主要な業界インサイト

2.1.2.3 一次インタビューの内訳

2.1.2.4 一次インタビュー参加者リスト

2.2 市場規模推計方法

2.2.1 ボトムアップアプローチ

2.2.2 トップダウンアプローチ

2.3 市場ブレークダウンとデータ三角測量

2.4 要因分析

2.5 リサーチの前提

2.6 調査の限界

2.7 リスク分析

3 エグゼクティブサマリー (ページ数 – 47)

4 PREMIUM INSIGHTS (ページ番号 – 52)

4.1 水素バス・トラック市場におけるプレーヤーにとっての魅力的な機会

4.2 水素バス・トラック市場、車両タイプ別

4.3 水素バス・トラック市場:タンクタイプ別

4.4 水素バス・トラック市場:水素タンクサイズ別

4.5 水素バス・トラック市場:走行距離別

4.6 水素バス・トラック市場:モーター出力別

4.7 水素バス・トラック市場:地域別

5 市場概観(ページ – 56)

5.1 導入

5.2 水素バス・トラック市場におけるAI/GEN AIの影響

5.3 顧客ビジネスに影響を与えるトレンド/混乱

5.4 市場ダイナミクス

5.4.1 ドライバー

5.4.1.1 フリート脱炭素化の義務化

5.4.1.2 EVよりも燃料補給が速い

5.4.1.3 水素補給インフラの拡大

5.4.1.4 「グリーン水素」製造への投資拡大

5.4.1.5 燃料電池自動車を推進する政府の取り組み

5.4.2 抑制要因

5.4.2.1 水素充填インフラへの初期投資が高い

5.4.2.2 インフラの拡張性の問題

5.4.2.3 高い引火性と燃料漏れの検出

5.4.3 機会

5.4.3.1 燃料電池技術の進歩

5.4.3.1.1 FCEV 商用貨物トラックの開発

5.4.3.2 移動式・地域水素供給システムの開発

5.4.3.3 再生可能エネルギーとの統合

5.4.3.4 水素コリドーの展開

5.4.4 課題

5.4.4.1 ガソリン/電気自動車に比べ高コスト

5.4.4.2 水素貯蔵と輸送の課題

5.4.4.3 EVよりも高い運用コスト

5.5 価格分析

5.5.1 主要メーカーの水素バスの平均販売価格動向

5.5.2 主要OEMの水素トラックの平均販売価格動向

5.5.3 地域別平均販売価格動向

5.6 エコシステム分析

5.7 バリューチェーン分析

5.8 ケーススタディ分析

5.8.1 Ballard Power Systems は温室効果ガス排出量削減のためにゼロエミッション水素燃料電池バスを導入した。

5.8.2 バラード・パワー・システムズは上海再火技術に fcvelocity-9ssl 燃料電池スタックを供給し、500 台の燃料電池トラック群を確立した。

5.8.3 ロンドン交通局(TFL)が燃料電池バスを導入し、2025 年までに炭素排出量を削減

5.8.4 バラード・パワー・システムとヴァン・フールは持続可能な輸送ソリューショ ンを確立するために協力した。

5.8.5 ホールは、化石燃料トラックの使用をなくすため、ニコラ・トレFcevs (燃料電池電気自動車)への投資を決定した。

5.9 主要OEM MNM インサイト

5.9.1 フォトンインターナショナル:FCEV戦略

5.9.2 厦門金龍国際貿易有限公司: FSEV戦略

5.9.3 厦門裕通客運有限公司:FCEV戦略 FCEV戦略

5.9.4 Solaris bus & coach sp. Z.O.O: FCEV戦略

5.9.5 現代自動車:FCEV戦略

5.1 水素バス・トラック市場:ビジネスモデル

5.11 地域別水素ステーション設置動向:MMインサイト

5.12 水素バス・トラックと水素充填ステーションの国別目標:MNM INSIGHTS MNM INSIGHTS

5.13 水素商用車の燃料容量と航続距離:MNMインサイト

5.14 水素商用車の既存モデルと今後のモデル:MNM INSIGHTS MNM INSIGHTS

5.15 H2ICEバス・トラック:MNM INSIGHTS

5.16 貿易分析

5.16.1 輸出シナリオ

5.16.2 輸入シナリオ

5.17 ビービー・バス&トラックとFCEVバス&トラックの総所有コスト比較

5.18 部品表

5.18.1 FCEVバス、アイスバス、BEVバスの部品表比較

5.18.2 Fcev、ice、bev トラックの部品表比較

5.19 特許分析

5.19.1 導入

5.2 規制の状況

5.20.1 規制機関、政府機関、その他の組織(地域別

5.21 技術分析

5.21.1 主要技術

5.21.1.1 固体酸化物燃料電池(SOFC)

5.21.1.2 高分子電解質膜燃料電池(PEMFC)

5.21.1.3 直接ホウ水素化燃料電池(DBFC)

5.21.1.4 パッケージ型燃料電池システムモジュール

5.21.1.5 燃料電池ハイブリッド電気自動車(FCHEV)

5.21.1.6 水素内燃エンジン(H2ICE)

5.21.1.7 非貴金属触媒ベースの燃料電池

5.21.1.8 カーボネート超構造固体燃料電池(CSSFC)

5.21.2 補完技術

5.21.2.1 低炭素水素

5.21.2.2 水素化LOHC(液体有機水素キャリア)

5.21.2.3 液化水素技術

5.21.3 隣接技術

5.21.3.1 テレマティクスと車両管理システム

5.21.3.2 水素センサーシステム

5.22 主要会議・イベント(2024~2025年

5.23 主要ステークホルダーと購買基準

5.23.1 購入プロセスにおける主要ステークホルダー

5.23.2 購入基準

5.24 投資と資金調達のシナリオ

5.25 資金調達(車両タイプ別

6 ハイブリッドバス・トラック市場、動力別(ページ – 133)

6.1 導入

6.2 200kwまで

6.2.1 200 kwまでの出力範囲を持つエンジンの需要を高めるラストマイル配送サービス

6.2.2 200 kwまでの水素バスモデル

6.2.3 200 kwまでの水素トラックモデル

6.3 200-400 kW

6.3.1 トランジットバスの需要増加が200-400 kWセグメントの成長を牽引

6.3.2 200~400 kW:水素バスモデル

6.3.3 200~400 kW:水素トラックモデル

6.4 400 kw以上

6.4.1 大型輸送需要の増加が市場を押し上げる

6.4.2 400kw以上:水素バスモデル

6.4.3 400 kw以上:水素トラックモデル

6.5 主要インサイト

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AT 9166

- 世界の構造用木ねじ市場規模分析-市場シェア、予測動向・見通し(2025-2034)

- 高精度遊星歯車モーターの世界市場2025:種類別(直角遊星歯車モーター、リニア遊星歯車モーター)、用途別分析

- ケーブルエントリーデバイス市場2025年(世界主要地域と日本市場規模を掲載):コネクタなしケーブル用、コネクタ付きケーブル用

- ペンタフルオロエチルトリフルオロビニルエーテルの世界市場2025:メーカー別、地域別、タイプ・用途別

- 音響バイオセンサー市場2025年(世界主要地域と日本市場規模を掲載):水晶振動子マイクロバランス(QCM)センサー、表面弾性波(SAW)センサー

- タルトロン酸の世界市場

- 酸素療法の世界市場規模は2033年までにCAGR 8.9%で拡大する見通し

- ジシクロペンテニルオキシエチルアクリレート市場2025年(世界主要地域と日本市場規模を掲載):99%以上、99%未満

- 世界のダブルフラップバルブ市場

- ドットピーンマーキングマシンの中国市場:ポータブル、卓上、一体型

- 電気自動車用充電ソケット市場2025年(世界主要地域と日本市場規模を掲載):AC充電インレット、DC充電インレット

- キャビネット全体用サーバーの世界市場2025:メーカー別、地域別、タイプ・用途別