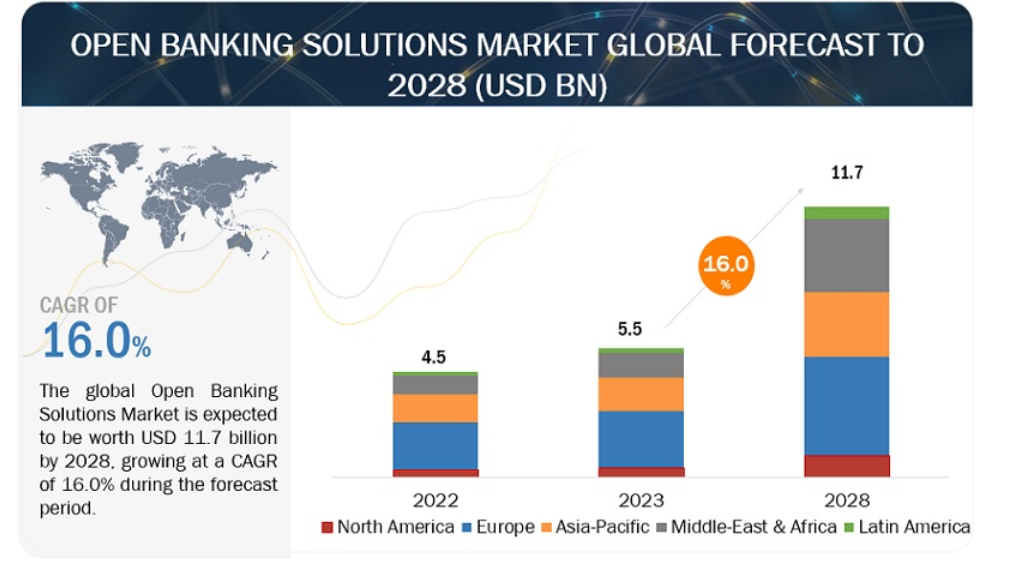

オープンバンキングソリューションの世界市場規模は2028年までにCAGR16.0%で成長すると予測

オープンバンキングソリューション市場規模は、2023年の55億米ドルから2028年には117億米ドルに成長し、予測期間中の年間平均成長率(CAGR)は16.0%になると予測される。不況(不況前、不況中、不況後)が市場に与えた影響については、本レポート全体を通して取り上げている。銀行や金融機関はデジタルトランスフォーメーションの取り組みを取り入れ、オープンバンキングを採用して顧客体験の向上と業務の効率化を推進している。オープンバンキングは国際的な貿易や取引を可能にし、多様な経済成長を遂げるこの地域の企業と個人(個人ユーザー)の両方の要件に対応しています。

不況が世界のオープンバンキング・ソリューション市場に与える影響

景気後退は、組織、業種、地域を問わず、オープン・バンキング・ソリューション市場に大きな影響を与える可能性がある。企業はイノベーションよりもコスト削減を優先するため、こうしたテクノロジーへの投資を遅らせる可能性がある。この分野の新興企業は、投資家のリスク回避姿勢が強まり、資金確保に苦戦する可能性がある。景気後退期には、より効率的な財務管理ツールを求める企業が増えるため、オープン・バンキング・ソリューションへの需要が高まる可能性がある。しかし、投資や個人消費の減少により、市場全体の成長は鈍化する可能性がある。オープン・バンキング・ソリューションを提供するフィンテック企業は、資金調達や顧客維持の課題に直面する可能性がある。それでも、厳しい経済状況下で財務業務の最適化を目指す企業にとって、彼らのサービスはますます求められるようになるかもしれない。政府の景気刺激策や技術開発への投資も、不況の影響を緩和するのに役立つだろう。結局のところ、その影響の程度は、地域、業界、景気後退の深刻さによって異なる。

ドライバー 新たなデータ法や規制のコンプライアンス要件を満たす必要性が高まっている。

複数の金融機関は、第二次決済サービス指令(PSD2)やオープンバンキングAPIなど、新たなデータプライバシーや規制の方針に対応するため、ビジネスプロセスに大幅な変更を加えなければならない。PSD2は、銀行が新たなビジネスチャンスを模索し、デジタルに変革することを可能にする。さらに、PSD2規制は、第三者が顧客情報にアクセスして安全な決済サービスを提供することを可能にする。これらの規制により、金融機関はオープンでセキュアな環境で、革新的で競争力のある商品やサービスを顧客に提供できるようになる。この規制はまた、摩擦のない顧客体験を提供する。

阻害要因: 新興国におけるデジタル・リテラシーの欠如

新興国の多くではデジタルリテラシーがまだ不足しており、オンライン決済やモバイル決済が広く受け入れられることが難しい。これはオープンバンキングのプラットフォームやソリューションの市場拡大に悪影響を及ぼす。デジタル・リテラシーには、技術情報の読解力など幅広い能力が含まれる。これらの能力があれば、人々はデジタル機器を操作し、活用することができる。アフリカ諸国の多くはデジタル・リテラシーが低いため、人々はデジタル・テクノロジーの恩恵を十分に受けることができません。デジタル取引があまり行われていないため、テクノロジー企業も投資に消極的だ。したがって、新興国ではデジタル・リテラシーの水準が低いため、オープン・バンキング・ソリューションの市場は成長が鈍化すると予想される。

機会: 最先端のイノベーションとパーソナライゼーションの向上

オープン・バンキングでは、膨大な量の金融データが公開され、これを活用してイノベーションを推進し、金融サービスをパーソナライズすることができる。銀行口座、クレジットカード、投資、金融機関、TPPなど、複数のソースからリアルタイムのデータにアクセスすることで、個々の消費者のニーズに合わせた革新的なソリューションを開発することができる。このようなソリューションには、パーソナライズされた予算管理ツール、自動化された貯蓄プラン、カスタマイズされた投資推奨などが含まれる/含まれる可能性がある。オープン・バンキングAPIを活用することで、企業はより適切で的を絞った金融商品やサービスを提供し、顧客体験全体を向上させ、エンゲージメントとロイヤルティを高めることができる。

課題 損失につながる技術的不具合

銀行はデジタル・プラットフォームに依存しているため、システム障害やコーディング・エラーが発生した場合、大きな損失を被る可能性がある。たった一度の技術的な問題で銀行がその日の業務を停止することで、何百万ドルもの損失が発生する可能性がある。また、サイトがダウンすると、支払いや取引ができなくなり、銀行の顧客がパニックに陥る可能性もある。現在、かなりの消費者がモバイル・バンキング・アプリを利用している。そのため、銀行のオンライン・プラットフォームだけでなく、モバイル・アプリも円滑に稼働させることが不可欠だ。クラッシュによる資金やデータの損失は、銀行の顧客にとって非常に脅威となりうる。

オープンバンキング・ソリューション市場では、提供セグメント別に見ると、ソリューションが予測期間中に大きなシェアを占めるだろう。

オープンバンキング・ソリューションには、安全なデータ共有を可能にし、金融機関、サードパーティプロバイダー、消費者間のコラボレーションを促進し、デジタルトランスフォーメーションを推進することで、金融サービス業界に革命を起こすように設計された革新的なツールや技術が含まれる。支払開始ソリューションは、企業や消費者が銀行口座から直接支払を開始できるようにするもので、従来の支払方法を回避し、より迅速で便利な取引を促進する。口座情報ソリューションは、複数のソースからの包括的な財務データを集約・分析し、パーソナライズされたマーケティング、リスク評価、商品開発のための貴重な洞察を企業に提供します。API管理ソリューションは、異なるシステム間のシームレスな統合を促進し、オープンAPIを通じて既存のプラットフォーム上で革新的なアプリケーションやサービスの開発を可能にする上で重要な役割を果たします。本人確認・認証ソリューションは、金融データやサービスへの安全なアクセスを確保し、高度な技術を活用して個人情報の盗難や詐欺に対抗する。

ソリューション別では、API管理分野がオープン・バンキング・ソリューション市場で予測期間中に最も高いCAGRを記録するだろう。

API管理ソリューションは、金融エコシステム全体のシームレスな統合、イノベーション、コラボレーションを促進する。異種システムやアプリケーション間のゲートキーパーとして、API管理ソリューションはデータとトランザクションを正確かつ効率的にオーケストレーションする。これらのソリューションは、開発者、金融機関、サードパーティプロバイダーに、金融データに安全かつ透過的にアクセスし交換するための標準化されたインターフェースとプロトコルを提供します。API管理ソリューションは、強固なセキュリティ対策、レート制限、アクセス制御を提供することで、規制要件へのコンプライアンスを確保し、機密情報を不正アクセスや悪用から保護します。さらに、API管理ソリューションは、オープンAPIを通じて新しい金融商品やサービスの迅速な開発と展開を可能にすることでイノベーションを促進し、相互運用性と接続性が経済の展望を再定義する未来を推進する。

予測期間中、オープン・バンキング・ソリューション市場で最大のシェアを占めるのは欧州である。

欧州地域におけるオープン・バンキング・ソリューションの採用はかなりの勢いを見せており、同地域はこの分野/市場の最前線に位置している。専門家によると、欧州は他の地域と比較して、オープン・バンキング・ソリューションと関連サービスの採用率が最も高いと予想されている。この背景には、革新的な先端技術に対する欧州の一般家庭の関心の高まりと、データ統合、データ可視化、ミドルウェア、API管理、ブロックチェーンなどの先端技術に対する欧州企業の投資の増加があり、これらはオープン・バンキングのソリューション・ベンダーやサービス・プロバイダーによって組み込まれ、運営されている。

絶えず進化する規制環境にもかかわらず、欧州は近年著しい経済成長を遂げている。この成長の背景には、効率性の向上、時間の節約、営業コストの削減に対する同地域の企業の期待の高まりがある。その結果、米国を拠点とするオープン・バンキング・ソリューション市場の大手企業数社が欧州での事業を拡大し、強固な顧客基盤を構築して海外進出を果たしている。地域のテクノロジープロバイダーは、競争力を維持し、既存顧客を維持し、新規顧客を獲得するために、世界のオープンバンキング市場プロバイダーと協力している。

主要市場プレイヤー

オープン・バンキング・ソリューション市場は、Plaid(米国)、Envestnet(米国)、MX Technologies(米国)、Finicity(米国)、Tink(スウェーデン)、Worldline(フランス)、Trustly(スウェーデン)、Axway Software(米国)、Volt.io(英国)、Temenos(スイス)といった新興企業だけでなく、既存企業によっても支配されている。これらのベンダーは、大規模な顧客基盤、強力な地理的足跡、組織化された販売チャネルを持っている。これらのベンダーは、製品投入、取引、事業拡大など、有機的・無機的な成長戦略を取り入れ、収益創出を後押ししている。

この調査には、これらの重要なオープンバンキングソリューション市場プレイヤーの会社概要、最近の動向、主要な市場戦略などの詳細な競合分析が含まれています。

この調査レポートは、オープンバンキングソリューション市場を以下のサブマーケットごとに分類し、収益予測や動向分析を行っています:

オファリングに基づく

ソリューション

支払い開始

口座情報

本人確認と認証

API管理

その他のソリューション

サービス

プロフェッショナル・サービス

マネージド・サービス

アプリケーションに基づく

決済

バンキング

デジタル・レンディング

ウェルス・マネジメント

その他のアプリケーション

展開モデルに基づく

オンプレミス

クラウド

デジタル・チャネル

ウェブポータル

モバイルアプリ

エンドユーザーに基づく

サードパーティプロバイダー(TPP)

アカウント・プロバイダ

地域別

北米

米国

カナダ

ヨーロッパ

英国

ドイツ

フランス

イタリア

その他のヨーロッパ

アジア太平洋

中国

日本

インド

その他のアジア太平洋地域

中東・アフリカ

GCC

南アフリカ

その他の中東・アフリカ

ラテンアメリカ

ブラジル

メキシコ

その他のラテンアメリカ

2024年2月、MXテクノロジーズはTrustlyと提携し、MXのデータ強化サービスをTrustlyのオープンバンキング製品群に統合することで、Trustlyの「Pay with Bank」メソッドを利用する8,300以上の国際的な加盟店とその消費者の決済体験を豊かにすることを意図している。オープン・ファイナンスAPIに精通しているTrustlyは、企業が財務データの可能性を最大限に活用できるよう支援します。加盟店は、取引データを精緻化・分類することで消費者の行動をより深く掘り下げ、より正確なインサイトを得ることができる。このサービスにより、加盟店はパーソナライズされたマーケティング・プロモーションやロイヤリティ・プログラムを提供できるようになり、消費者の旅をより豊かなものにし、加盟店と顧客とのより強い絆を育むことができる。

2024年1月、ティンクはRisk Signalsの提供を開始した。Risk Signalsは決済プロセス中にリアルタイムでリスクチェックを行う。Risk Signalsは、支払者が支払い手続きを進めている間、数秒でトランザクションの迅速な評価を提供し、その結果、ユーザー・エクスペリエンスの中断を少なくする。Risk Signalsは、ティンクの汎欧州銀行接続に基づき、各銀行や市場ごとに実証された一連のリスクチェックを策定します。Risk Signalsの主な機能は、ユーザーの支払い能力をリアルタイムで検証するライブ残高、詐欺リスクを評価する取引履歴、疑わしい取引活動をマークするベロシティチェックである。

2023年10月、プレイドはAPIを通じて安全で信頼性の高いデータ共有を可能にするため、フィサーブと契約を結んだ。この契約により、Fiservがホストする約3,000の銀行や信用組合の顧客と銀行取引を行う消費者は、FiservのAllData Connectを介して、Plaidネットワーク上の8,000以上のアプリケーションやサービスと安全でクレデンシャル不要のAPIベースの接続を利用できるようになり、消費者は自分の金融情報を好みのサードパーティの金融アプリケーションやサービスと共有できるようになります。

2023年10月、エンベストネットは、銀行、信用組合、ファイナンシャル・アドバイザー向けに、既存の銀行業務体験の中で顧客に独自のアプリやウェブサイト内で投資ソリューションを提供するデジタル化されたプロセスを提供する組み込み型投資ソリューションを開始した。このサービスは、上場投資信託(ETF)とオプションのテーマ株に投資した分散ポートフォリオで構成され、金融機関はエコシステム内で預金を維持し、小規模な口座にデジタルでサービスを提供することができる。

2023年6月、金融機関とフィンテック企業は、不正防止ネットワークBeacon by Plaidの立ち上げにより、Plaid全体で重要な不正インテリジェンスを交換できるようになった。

【目次】

1 はじめに (ページ – 43)

1.1 調査目的

1.2 市場の定義

1.2.1 包含と除外

1.3 調査範囲

1.3.1 市場セグメンテーション

1.3.2 対象地域

1.4 考慮した年数

1.5 考慮した通貨

表1 米ドル為替レート、2019-2022年

1.6 利害関係者

1.7 景気後退の影響

2 調査方法(ページ数 – 49)

2.1 調査手法

図 1 オープンバンキングソリューション市場:調査デザイン

2.1.1 二次データ

2.1.2 一次データ

2.1.2.1 一次インタビューの内訳

2.1.2.2 主要な業界インサイト

2.2 市場の分類とデータの三角測量

図2 オープンバンキングソリューション市場:市場細分化とデータ三角測量

2.3 市場規模の推定

図3 市場:トップダウンアプローチとボトムアップアプローチ

2.3.1 トップダウンアプローチ

図4 市場規模推定手法:トップダウンアプローチ

2.3.2 ボトムアップアプローチ

図5 市場規模推定手法:ボトムアップアプローチ

図6 市場:調査フロー

2.3.3 市場規模推定アプローチ

図7 市場規模推定手法:サプライサイド分析

図8 市場規模推計手法:アプローチ1、ボトムアップ型(供給側)-ベンダーからの総収入

図9 市場規模推計手法:アプローチ2、サプライサイド分析

図10 市場規模推計手法:アプローチ3、トップダウン(需要側)

2.4 市場予測

表2 要因分析

2.5 景気後退が市場に与える影響

2.6 調査の前提

2.7 調査の限界

3 要約 (ページ – 64)

3.1 景気後退の影響の概要

図11 著しい成長率を示したセグメント

図12 市場:地域別スナップショット

4 PREMIUM INSIGHTS(ページ番号 – 68)

4.1 市場参入企業にとって魅力的な成長機会

図13 地域と世界の規制基準への準拠が市場の成長を支える

4.2 オープンバンキング・ソリューション市場(提供サービス別

図14 予測期間中、ソリューションセグメントがより大きな市場シェアを占める

4.3 ソリューション別市場

図 15:予測期間中、決済開始セグメントが最大の市場シェアを占める

4.4 サービス別市場

図 16:予測期間中、プロフェッショナルサービス分野がより大きな市場シェアを占める

4.5 アプリケーション別市場

図 17:予測期間中、決済分野が最大の市場シェアを占める

4.6 デジタルチャネル別市場

図18:予測期間中、ウェブポータル分野が大きなシェアを占める

4.7 市場:エンドユーザー別

図 19:予測期間中、サードパーティプロバイダー部門が大きなシェアを占める

4.8 市場:地域シナリオ

図 20 中東・アフリカは今後 5 年間の投資で有利な市場になる

5 市場概要と業界動向(ページ数 – 72)

5.1 はじめに

5.2 市場ダイナミクス

図 21 オープンバンキングソリューション市場:促進要因、阻害要因、機会、課題

5.2.1 推進要因

5.2.1.1 消費者需要の増加と金融機関によるクラウドベースのソリューションの採用

5.2.1.2 新たなデータ法規制のコンプライアンス要件の増加

5.2.1.3 借り手と貸し手に対する可視性と選択肢の拡大ニーズ

5.2.1.4 進化する消費者要件に対応した革新的な商品の開発に注力

5.2.2 制約

5.2.2.1 特定の新興国におけるデジタルリテラシーの欠如

5.2.3 機会

5.2.3.1 オープンバンキングAPIの段階的導入

5.2.3.2 最先端のイノベーションとパーソナライゼーションの向上に対する需要の高まり

5.2.3.3 主要プレーヤー間のより良い連携とパートナーシップの重視

5.2.4 課題

5.2.4.1 データプライバシー問題、セキュリティ懸念、ランサムウェアの脅威

5.2.4.2 損失につながる技術的不具合

5.3 ケーススタディ分析

5.3.1 ジップはプレイド・モニターでコスト削減とコンプライアンス遵守の向上を達成した

5.3.2 クレオがストライプ・ソリューションを採用し、不正行為の発生を抑制

5.3.3 anna は truelayer api を利用して最適化されたトランザクションモジュールを導入した。

5.3.4 マネーウィズは自動データ抽出と変換にソルトエッジツールを採用

5.3.5 bnp paribasがamplify catalogを導入し、ビジネス全体にapiゲートウェイを提供

5.4 エコシステム分析

図 22 エコシステムのマッピング

5.5 バリューチェーン分析

5.5.1 データプロバイダー

5.5.2 データアグリゲーター

5.5.3 APIプロバイダー

5.5.4 オープン・バンキング・プラットフォームのプロバイダー

5.5.5 導入と統合

5.5.6 エンドユーザー

図 23 バリューチェーン分析

5.6 技術分析

5.6.1 主要技術

5.6.1.1 APIS

5.6.1.1.1 データAPI

5.6.1.1.2 トランザクションAPI

5.6.1.1.3 製品API

5.6.1.2 セキュリティ

5.6.1.2.1 暗号化

5.6.1.2.2 バイオメトリクス

5.6.1.2.3 不正検知

5.7 補足技術

5.7.1 データ分析

5.7.2 人工知能と機械学習

5.8 隣接技術

5.8.1 ブロックチェーン&分散型台帳技術(Dlt)

5.8.2 モノのインターネット(iot)

5.9 価格分析

5.9.1 指標的価格分析

表3 オープンバンキング・ソリューション市場の主要プレーヤー別価格分析(参考値

5.9.1.1 平均販売価格の動向

5.10 投資環境

図24 主要市場ベンダー(投資家数および資金調達ラウンド数別、2023年

5.11 ビジネスモデル分析

5.11.1 APIインフラ

5.11.2 データアクセスと集約

5.11.3 セキュリティとコンプライアンス

5.11.4 収益化戦略

5.11.4.1 サブスクリプション型モデル

5.11.4.2 クラウドベースと利用ベースの価格設定

5.11.5 パートナーシップと提携

5.12 特許分析

図25 特許公開件数、2012年~2023年

図26 世界の特許所有者トップ5、2023年

表4 世界の特許所有者トップ10、2023年

5.13 ポーターの5つの力分析

図 27 ポーターのファイブ・フォース分析

表 5 オープンバンキング・ソリューション市場:ポーターの 5 つの力の影響

5.13.1 新規参入の脅威

5.13.2 代替品の脅威

5.13.3 供給者の交渉力

5.13.4 買い手の交渉力

5.13.5 競争相手の強さ

5.14 規制の影響と業界標準

5.14.1 ペイメントサービス指令2(psd2)

5.14.2 一般データ保護規制(gdpr)

5.14.3 競争市場局(CMA)命令

5.14.4 カリフォルニア州消費者プライバシー法(ccpa)

5.14.5 消費者データ権利法(CDR)

5.14.6 フィンテック法

5.14.7 規制の状況

表6 北米:規制機関、政府機関、その他の組織

表7 欧州: 規制機関、政府機関、その他の組織

表8 アジア太平洋地域 規制機関、政府機関、その他の組織

表9 その他の地域: 規制機関、政府機関、その他の組織

5.15 主要な会議とイベント

表10 主要な会議とイベント(2024~2025年

5.16 顧客のビジネスに影響を与えるトレンドと混乱

図28 オープン・バンキング市場参入企業の収益シフトと新たな収益ポケット

5.17 主要ステークホルダーと購買基準

5.17.1 購入プロセスにおける主要ステークホルダー

図 29 エンドユーザーの購買プロセスにおける関係者の影響

表11 エンドユーザーの購買プロセスにおける関係者の影響力

5.17.2 購入基準

図30 エンドユーザーの主な購買基準

表 12 エンドユーザーの主な購買基準

6 オープンバンキングソリューション市場, サービス別(ページ番号 – 102)

6.1 はじめに

6.1.1 オファリング 市場牽引要因

図 31 サービス分野は予測期間中に高い成長率で成長する

表 13:オファリング別市場、2019~2022 年(百万米ドル)

表14 オファリング別市場、2023~2028年(百万米ドル)

6.2 ソリューション

図 32:API 管理分野は予測期間中に最も高い CAGR で成長する

表15 ソリューション別市場、2019-2022年(百万米ドル)

表16 ソリューション別市場、2023-2028年(百万米ドル)

表17 ソリューション: 市場:地域別、2019-2022年(百万米ドル)

表18 ソリューション: ソリューション:地域別市場、2023-2028年(百万米ドル)

6.2.1 支払開始

6.2.1.1 摩擦のない取引とリアルタイム決済への需要の高まりがセグメントを牽引

表 19 支払い開始:オープンバンキングソリューション市場、地域別、2019 年~2022 年(百万米ドル)

表20 支払い開始:地域別市場、2023年~2028年(百万米ドル)

6.2.1.2 口座間(A2A)決済

6.2.1.3 バルク決済処理

6.2.1.4 バリアブル定期決済

6.2.1.5 支払いリクエスト

6.2.1.6 請求書の作成と管理

6.2.2 アカウント情報

6.2.2.1 パーソナライズされた金融サービスやインサイトに対する消費者ニーズの高まりがセグメントを牽引

表 21 口座情報:オープンバンキングソリューション市場、地域別、2019~2022 年(百万米ドル)

表22 口座情報:地域別市場、2023~2028年(百万米ドル)

6.2.2.2 口座集約

6.2.2.3 投資ポートフォリオの集約

6.2.2.4 トランザクションの分類

6.2.2.5 予算・支出追跡

6.2.2.6 リアルタイム残高チェック

6.2.3 本人確認と認証

6.2.3.1 急増するサイバーセキュリティの脅威と規制コンプライアンス要件がセグメントを牽引

表 23 ID 検証と認証:オープンバンキングソリューション市場、地域別、2019 年~2022 年(百万米ドル)

表 24 ID 検証と認証:地域別市場、2023 年~2028 年(百万米ドル)

6.2.3.2 光学文字認識認証

6.2.3.3 バイオメトリクス認証

6.2.3.4 知識ベース認証

6.2.3.5 ノウ・ユア・カスタマー認証

6.2.3.6 マネーロンダリング防止(AML)

6.2.4 API管理

6.2.4.1 金融エコシステムにおけるシームレスな統合、コラボレーション、イノベーションの必要性がセグメントを推進

表 25 api 管理: 市場, 地域別, 2019-2022 (百万米ドル)

表26 api管理: 地域別市場、2023-2028年(百万米ドル)

6.2.4.2 API設計・開発

6.2.4.3 APIゲートウェイ&セキュリティ

6.2.4.4 APIライフサイクル管理

6.2.4.5 API分析とモニタリング

6.2.4.6 コンプライアンスとガバナンス

6.2.5 その他のソリューション

表 27 その他のソリューション オープンバンキング・ソリューション市場、地域別、2019~2022年(百万米ドル)

表 28 その他のソリューション 地域別市場、2023-2028年(百万米ドル)

6.3 サービス

図 33 マネージド・サービス分野が予測期間中最も高い成長率を示す

表 29 オープンバンキング・ソリューション市場:サービス別、2019~2022 年(百万米ドル)

表30 サービス別市場:2023~2028年(百万米ドル)

表 31 サービス: 市場:地域別、2019-2022年(百万米ドル)

第32表 サービス: 市場:地域別、2023-2028年(百万米ドル)

6.3.1 プロフェッショナル・サービス

6.3.1.1 適切な実装とコンプライアンスによるオープンバンキングの可能性向上がセグメントを牽引

表 33 プロフェッショナルサービス 市場, 地域別, 2019-2022 (百万米ドル)

表 34 プロフェッショナルサービス 市場:地域別、2023-2028年(百万米ドル)

6.3.1.2 コンサルティング&アドバイザリー

6.3.1.2.1 戦略立案・開発

6.3.1.2.2 規制遵守ガイダンス

6.3.1.2.3 ビジネスプロセスの最適化

6.3.1.3 インプリメンテーション&統合

6.3.1.3.1 API統合と展開

6.3.1.3.2 データの移行と変換

6.3.1.3.3 カスタマイズと設定

6.3.1.4 トレーニングと教育

6.3.1.4.1 開発者トレーニング

6.3.1.4.2 スタッフトレーニング

6.3.1.4.3 教育ワークショップ&セミナー

6.3.2 マネージド・サービス

6.3.2.1 業務の合理化とシステムパフォーマンスの向上に対するニーズの高まりがセグメントを促進

表 35 マネージドサービス 市場、地域別、2019年~2022年(百万米ドル)

表 36 マネージドサービス: オープンバンキングソリューション市場、地域別、2023-2028年(百万米ドル)

6.3.2.2 サポート&メンテナンス

6.3.2.2.1 ヘルプデスク・サポート

6.3.2.2.2 インシデント管理

6.3.2.2.3 システムメンテナンス&アップデート

6.3.2.3 パフォーマンス監視と最適化

6.3.2.3.1 システムパフォーマンス監視

6.3.2.3.2 パフォーマンスチューニング&最適化

6.3.2.3.3 キャパシティプランニング

6.3.2.4 ベンダーの選定と調達

6.3.2.4.1 ベンダーの評価と選定

6.3.2.4.2 契約交渉・管理

6.3.2.4.3 ベンダーとの関係管理

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:TC 8968