世界の損害保険市場規模/シェア/動向分析レポート:商品別、流通チャネル別、エンドユーザー別(~2030年)

市場概要

世界の損害保険市場規模は2023年に3兆6,744億6,000万米ドルと推定され、2024年から2030年にかけて年平均成長率(CAGR)7.9%で成長すると予測されています。保険会社は、リスク評価、引受プロセス、クレーム管理を強化するため、人工知能(AI)や機械学習の採用を増やしています。この技術統合により、より正確なプライシング・モデル、合理化されたオペレーション、積極的なリスク軽減が可能になります。データ主導の洞察力を活用する保険会社は、市場ダイナミクスの変化や新たなリスクに迅速に対応し、業界における競争力を高めることができます。AIは来るべきデジタル時代の重要な革命的要素であることが証明されています。

保険会社は、FNOL(First Notice of Loss)のための従来の手作業によるアプローチを、画像やビデオ撮影が可能なドローンやロボットの統合に置き換える動きが加速しています。ビデオ画像を活用することで、保険会社は、潜在的なリスクにスタッフをさらすことなく、また、大規模な準備を必要とすることなく、効果的に重大なエクスポージャーの変化を検出し、物的損害のクレームを評価することができます。例えば、保険サービス・プロバイダーのファーマーズ・インシュアランスは、MITのサンドボックスからスピンオフしたボストン・ダイナミクスと提携し、大災害検査用に設計されたロボット犬、スポットを開発しました。360度カメラと現場記録ソフトウェアを搭載したスポットは、人間が立ち入ることのできない空間から情報を収集します。

AIを搭載したドローンは、損害の正確な画像や動画の撮影を可能にし、モバイル機器にリアルタイムで評価を送信します。このテクノロジーは、クレームアジャスターの物件審査プロセスを加速し、手作業による検査に伴うしばしば危険な遅延を凌駕します。

米国では、Allstate Insurance Company、Erie Insurance、Farmers Insurance Group of Companies、Liberty Mutual Insurance Company、Travelers Indemnity Companyなどの大手保険会社がロボット技術をいち早く採用したことで、既存の保険会社だけでなくInsurTechの新興企業も幅広く利用できるようになりました。これらの進歩は、保険プロセスを効率的に合理化するために自動化と革新的なテクノロジーを活用する戦略的なシフトを意味します。

保険会社は、ライフサイクルの各段階で自動化、テクノロジー、データ主導のアナリティクスを導入することで、引受プロセスに革命を起こそうとしています。この戦略的アプローチは、ワークフローを加速させ、成長を最適化し、収益性を高め、競争力を確保することを目的としています。例えば、2021年12月、保険サービスプロバイダーであるアリアンツSEは、ロンドンを拠点とするインシュアテック企業であるCytoraとの合意を発表しました。この契約は、リスクをデジタル化し、評価し、ルーティングすることで、商業保険会社がデジタル・ワークフローを確立できるようにするものです。このテクノロジーを活用することで、アリアンツSEのアンダーライターは関連するインサイトにアクセスできるようになり、顧客サービスの向上と迅速な対応が可能になります。

市場の成長ステージは高く、成長ペースは加速しています。同市場は、急速な技術進歩に後押しされ、高いレベルのイノベーションを披露しています。この技術革新は、リスク評価モデルの進化、データ分析能力の向上、引受プロセスにおけるテクノロジーの統合といった要因によって推進されています。こうした進歩は業界の伝統的な慣行を変革し、リスク管理戦略の高度化をもたらしています。保険会社は膨大なデータセットと高度な分析ツールを利用できるようになったことで、プライシング・モデルの精緻化、個別化された補償の提供、全体的な業務効率の改善といったメリットを享受しています。

また同市場は、大手保険会社による商品投入の多さにも特徴があります。この傾向は、革新的な保険ソリューションの導入、新興市場セグメントへの参入、進化する顧客ニーズへの対応など、さまざまな要因によるものです。

市場は、潜在的な悪影響をめぐる懸念に促され、規制当局の監視の強化にますます直面しています。公正な引受慣行、プライバシーへの配慮、雇用への影響といった問題が、規制当局の注目の的になっています。世界各国の政府は、損害保険分野におけるテクノロジーの開発と利用を監督するための規制を積極的に策定し、実施しています。

グローバル市場では、直接的な代替技術は限られていますが、自動化、ルール・ベース・システム、エキスパート・システムなどの代替技術を採用することで、特定の用途で同様の結果を得ることができます。しかし、これらの代替技術は、高度なAIソリューションと同レベルのパフォーマンスや適応性に欠けることが多くあります。

個人、政府、企業から寄せられる多様な需要を考えると、エンドユーザーの集中が市場で極めて重要な役割を果たしています。これらのエンドユーザー層向けにカスタマイズされた保険ソリューションを専門とする企業が成長機会を見出す一方で、混雑した市場内ではニーズが多様化するため、競争環境は厳しくなります。

住宅所有者向け保険が市場をリードし、2023年の世界売上高の37.4%を占めました。住宅所有者保険は、不測のリスクや潜在的な経済的損失から住宅所有者を守るために不可欠な保険であり、これがこの分野の成長に大きく寄与しています。この種の保険は通常、火災、盗難、破壊行為、自然災害などの事象によって被保険財産に生じた損害を補償します。さらに、賠償責任補償の範囲も拡大され、住宅所有者が責任を問われるような怪我や物的損害が発生した場合に、法的費用や医療費から住宅所有者を保護します。

住宅保険の意義は、個人の最も貴重な資産である住宅を守るだけでなく、経済的な回復力と安定性を育むという点にもあります。不測の事態が生活や人生を崩壊させかねない、ダイナミックで変化し続ける環境において、住宅所有者保険は、より安全な生活を促進する重要なセーフティネットとしての役割を果たします。

借家人保険は、借家人の財産と経済的利益を守る基本的な手段です。このタイプの保険は、賃貸住宅内の個人の持ち物を補償し、火災、盗難、自然災害などの危険から保護します。財産の補償に加え、借家人保険には賠償責任補償も含まれることが多く、借家内での事故から生じる可能性のある訴訟費用や医療費から契約者を保護します。

レンターズ保険の意義は、自宅を賃貸している個人の経済的安定を促進する役割にあります。不測の事態に伴う経済的負担を軽減することで、賃貸人保険は市場全体の安定に貢献しています。

2023年の市場収益シェアはブローカー部門が最大。ブローカーは、保険会社と保険契約者の橋渡しをする重要な仲介役であり、これが同セグメントの成長に大きく寄与しています。ブローカーは、一人ひとりに合ったガイダンスと専門知識を提供し、複雑な保険の選択肢をナビゲートして、それぞれのニーズに合った保険を見つける手助けをするという重要な役割を担っています。

ブローカーは、利用可能な保険、補償の詳細、潜在的なリスクについて包括的な理解を顧客に提供することで、信頼感と透明性を醸成しています。さらに、ブローカーは保険金請求の際に契約者の代弁者となることが多く、よりスムーズで効率的な解決プロセスを実現します。ブローカーの販売チャネルの意義は、保険プロバイダーと消費者の橋渡しをし、アクセシビリティを高め、十分な情報に基づいた意思決定を促進する能力にあります。

提携代理店・支店セグメントは予測期間中に最も速いCAGRを記録すると予測されています。提携代理店・支店は、保険会社と保険契約者の間に直接的かつ具体的なつながりを提供します。特定の保険会社の専属代理店である提携代理店や支店は、地域密着型の窓口として、地域社会における保険会社の物理的なプレゼンスを提供します。このようなチャネルは、保険への個別化された、より身近なアプローチを促進し、対面でのやり取りを可能にし、代理店と顧客の間に信頼関係を築きます。同系列の代理店や支店は、地域の市場力学を深く理解していることが多いため、担当する地域特有のニーズやリスクに合わせた保険ソリューションを提供することができます。このような地域密着型のアプローチは、顧客エンゲージメントを高め、ブランド・ロイヤルティを促進し、保険契約者のためのシームレスなコミュニケーション・チャネルを確保します。

2023年は個人のエンドユーザー層が市場をリード 個人のエンドユーザーセグメントは、個人の保険契約者の多様で多様なニーズを表しているため、市場で重要な位置を占めています。このセグメントには、住宅、自動車、個人賠償責任などの個人資産に対する保険を求める幅広い消費者が含まれます。このセグメントの個人は、事故、自然災害、盗難などの不測の事態から経済的豊かさと資産を守るために保険を頼りにしています。個人エンドユーザー・セグメントの重要性は、その規模の大きさと、保険商品の需要を牽引する重要な役割にあります。保険会社は、個々の消費者のユニークな要件や嗜好に合わせて保険をカスタマイズするため、市場全体の回復力と安定性に貢献します。

予測期間中、CAGRが最も速くなると予測されるのは企業セグメントです。企業分野は、営利企業の保護の要として市場の要となっています。このセグメントには、物的損害、賠償責任、事業中断に関連するリスクを軽減するための保険を求める多様な企業が含まれます。中小企業から大企業まで、企業は資産、事業、財務の安定性を守るために保険に依存しています。ビジネス・エンドユーザー・セグメントの重要性は、経済の回復力を促進する役割を担っていることからも明らかです。保険会社は、企業が直面する特有のリスクに合わせた補償を提供することで、企業の事業継続と財務の安定に貢献し、ひいては広く経済の安定を支えています。

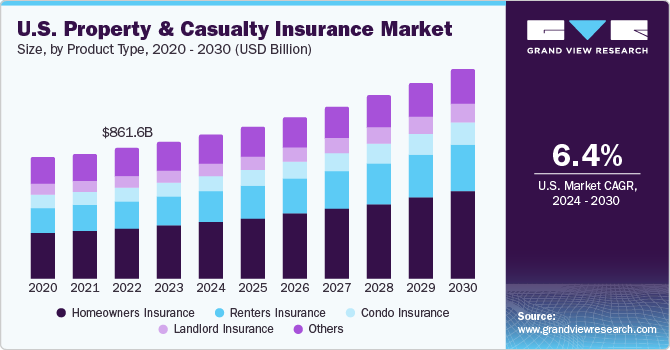

2023年の市場シェアは北米が30.2%と圧倒的。この高いシェアは、自然災害、事故、負債などのさまざまなリスクから家庭、企業、資産を守る上で、損害保険が極めて重要な役割を果たしているため。この地域の経済活力は企業の回復力に大きく依存しており、損害保険は不測の事態に直面しても企業の継続性を確保するための重要なセーフティネットを提供しています。さらに、保険業界は災害や事故による経済的影響を吸収・軽減することで、経済全体の安定に大きく貢献しています。

アジア太平洋地域は、世界市場で最も速いCAGRを目撃すると予測されています。広大な国土とさまざまな経済景観を持つアジア太平洋地域は、地震、台風、洪水などの自然災害の影響を受けやすいため、堅固な保険への加入の重要性が強調されています。例えば、世界で最も人口の多い中国では、損害保険が家庭や企業をさまざまなリスクから守り、急成長する経済の回復力に貢献しています。

さらに、経済発展が著しいインドや日本では、保険は産業や商業活動に伴うリスクを軽減するための重要なツールとなっています。総じて、アジア太平洋地域のこれらの国々は、複雑に絡み合ったリスクを回避するために損害保険に依存しており、個人の経済的安定だけでなく、経済全体の安定と成長にも貢献しています。

主要企業・市場シェア

市場で事業を展開する主要企業には、State Farm Mutual Automobile Insurance Company、Berkshire Hathaway Specialty Insurance、Progressive Casualty Insurance Company、Liberty Mutual Insurance Companyなどがあります。

State Farm Mutual Insurance Companyは、保険と金融サービスを包括的に提供する著名な企業の1つ。同社は人工知能などの先進技術を活用し、顧客の保険手続きを合理化するオンライン・プラットフォームやモバイル・アプリケーションなどのサービスを強化しています。

バークシャー・ハサウェイ・スペシャルティ・インシュアランスは、様々な分野に特化した商業保険商品やサービスを提供していることで知られています。バークシャー・ハサウェイ・スペシャルティ・インシュアランスは、顧客中心のアプローチを重視し、先進的なテクノロジーと革新的なソリューションを活用して顧客に価値を提供しています。

レモネード・インシュアランス・カンパニー(LIC)、ルート・インシュアランス、ヒッポ、キン・インシュアランス・テクノロジー・ハブ(Kin Insurance Technology Hub, LLC)は、世界市場における新興市場参入企業の一部です。

レモネード・インシュアランス・カンパニー(LIC)は、人工知能とチャットボットを活用して保険プロセスを合理化することで知られる保険会社。当初は賃貸人保険と住宅所有者保険に注力していましたが、ペット保険などにもサービスを拡大しています。

Root Insuranceはテレマティクスとスマートフォンの技術を活用し、個人の運転行動に基づいて自動車保険料をパーソナライズ。このテクノロジー主導のアプローチは、テクノロジーに精通した顧客層にアピール。

2023年11月、Chubbは英国の顧客向けに新しいメディア保険商品を発売しました。同時に、Chubbは現在の英国テクノロジー業界プラクティスの名称をテクノロジー&メディア・プラクティスに変更し、新たな重点分野に合わせました。このメディア保険は、サイバー、メディア賠償責任、テロ、傷害、財物、訴訟費用など、カスタマイズ可能な補償を提供します。顧客は個々のニーズに合わせて特定のカバーを柔軟に選択することができます。さらに、経験豊富なメディア専門弁護士による無料法律相談ヘルプラインなど、さまざまな付加価値サービスも提供しています。この商品は、雑誌、新聞、ラジオ、テレビを網羅する中堅および多国籍メディア企業、広告、グラフィック・デザイン、広報、ブランド開発のコンサルタントを対象としています。

2023年11月、Futuristic Underwriters LLCは、保険会社、代理店、被保険者のリスクを軽減し、収益性を向上させるサービスを開始することを発表しました。フューチャリスティック・アンダーライターズは、製造・販売業者、請負業者、専門サービス機関、不動産、自動車、その他の損害保険など、さまざまな分野の課題に対応する革新的なソリューションの提供を目指しています。

2023年11月、One Inc.とJ.P.モルガンは、保険分野での提携を発表しました。この提携により、保険会社はJ.P.モルガンの広範な流動性と支払い能力をOne Inc.の保険金支払いのためのデジタル・プラットフォームで利用できるようになり、これにより保険金支払いのデジタル化が促進され、保険金支払いの全体的な経験が豊かになります。この提携により、保険業界における両社の専門知識が活用され、保険会社は損害保険金請求プロセスにおける幅広い支払要件に対応する包括的なエンドツーエンドのソリューションを提供できるようになります。

本レポートでは、世界、地域、国レベルでの収益成長を予測し、2017年から2030年までの各サブセグメントにおける最新の業界動向の分析を提供しています。この調査レポートは、世界の損害保険市場を製品タイプ、流通チャネル、エンドユーザー、地域別に分類しています。

製品タイプの展望(売上高、10億米ドル、2017年〜2030年)

住宅所有者保険

賃貸人保険

コンドミニアム保険

家主保険

その他

流通チャネルの展望(売上高, USD Billion, 2017 – 2030)

提携代理店および支店

ブローカー

その他

エンドユーザーの展望(売上高、10億米ドル、2017~2030年)

個人

政府

企業

地域別展望(売上高、10億米ドル、2017年~2030年)

北米

米国

カナダ

欧州

英国

ドイツ

フランス

アジア太平洋

中国

インド

日本

韓国

オーストラリア

ラテンアメリカ

ブラジル

メキシコ

中東・アフリカ

サウジアラビア王国

アラブ首長国連邦

南アフリカ

【目次】

第1章. 方法論とスコープ

1.1. 市場セグメンテーションとスコープ

1.2. 市場の定義

1.3. 調査方法

1.3.1. 情報収集

1.3.2. 情報またはデータ分析

1.3.3. 市場形成とデータの可視化

1.3.4. データの検証・公開

1.4. 調査範囲と前提条件

1.4.1. データソース一覧

第2章. エグゼクティブサマリー

2.1. 市場の展望

2.2. セグメントの展望

2.3. 競合他社の洞察

第3章. 損害保険市場の変数、トレンド、スコープ

3.1. 市場紹介/ライン展望

3.2. 業界バリューチェーン分析

3.3. 市場ダイナミクス

3.3.1. 市場促進要因分析

3.3.1.1. 洪水、ハリケーン、地震、山火事などの自然災害の激化

3.3.1.2. 保険業界のデジタル化

3.3.2. 業界のビジネスチャンス

3.3.3. 業界の課題

3.4. 損害保険市場分析ツール

3.4.1. ポーター分析

3.4.1.1. サプライヤーの交渉力

3.4.1.2. 買い手の交渉力

3.4.1.3. 代替の脅威

3.4.1.4. 新規参入による脅威

3.4.1.5. 競争上のライバル

3.4.2. PESTEL分析

3.4.2.1. 政治情勢

3.4.2.2. 経済・社会情勢

3.4.2.3. 技術的ランドスケープ

3.4.2.4. 環境的ランドスケープ

3.4.2.5. 法的景観

第4章. 損害保険市場 製品タイプの推定と動向分析

4.1. セグメントダッシュボード

4.2. 損害保険市場 製品タイプ別動向分析、10億米ドル、2023年および2030年

4.3. 住宅所有者保険

4.3.1. 住宅所有者保険の市場収入予測および予測、2017年~2030年 (億米ドル)

4.4. 賃貸人保険

4.4.1. 賃貸人保険市場の収益予測および予測、2017年~2030年(10億米ドル)

4.5. マンション保険

4.5.1. マンション保険市場の売上高推計と予測、2017~2030年(10億米ドル)

4.6. 家主保険

4.6.1. 地主保険市場の売上高推計と予測、2017~2030年(10億米ドル)

4.7. その他

4.7.1. その他保険市場の売上高推計と予測、2017年~2030年(USD Billion)

第5章. 損害保険市場 流通チャネルの推定と動向分析

5.1. セグメントダッシュボード

5.2. 損害保険市場 流通チャネルの動向分析、10億米ドル、2023年および2030年

5.3. 提携代理店と支店

5.3.1. タイ代理店・支店市場の収益予測および予測、2017年~2030年(10億米ドル)

5.4. ブローカー

5.4.1. ブローカー市場の収益予測および予測、2017年~2030年(USD Billion)

5.5. その他

5.5.1. その他市場の収益予測および予測、2017年~2030年(USD Billion)

第6章. 損害保険市場 エンドユーザーの推定と動向分析

6.1. セグメントダッシュボード

6.2. 損害保険市場: エンドユーザーの動向分析、10億米ドル、2023年および2030年

6.3. 個人

6.3.1. 個人市場の収益推計と予測、2017年~2030年(10億米ドル)

6.4. 政府

6.4.1. 政府市場の収益予測および予測、2017年~2030年(USD Billion)

6.5. 企業

6.5.1. 企業市場の収益予測および予測、2017年~2030年(USD Billion)

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:GVR-4-68040-182-0