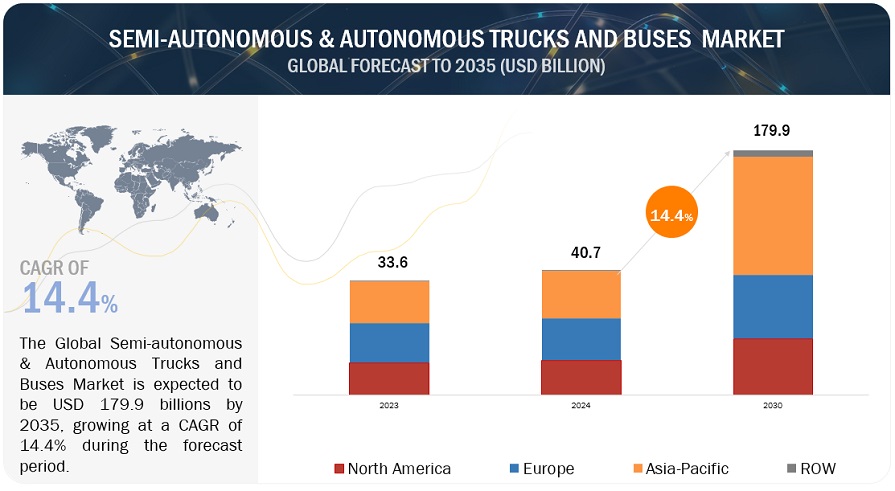

世界の半自律走行&自律走行トラック・バス市場は2035年までに年平均14.4%で成長する見通し

半自律走行・自律走行トラック・バスの世界市場規模は、2024年の407億米ドルから2035年には1,799億米ドルに成長し、年平均成長率は14.4%と予測される。半自律走行・自律走行トラック・バス市場は、自律走行車に対する需要の増加によって力強い成長を遂げており、先進運転技術をめぐる技術革新が半自律走行・自律走行トラック・バス市場を牽引する可能性がある。

半自律走行・自律走行トラック・バス市場:

ドライバー 自動化技術の採用増加

自動化は、この業界におけるもう一つの主要なドライバーである。自動車産業は、自動運転技術によって車両を安全かつ効果的に機能させることで、より高いレベルの自動化を提供する方向へと移行している。半自律走行技術の主要コンポーネントには、アダプティブ・クルーズ・コントロール、レーンキープアシスト、自動緊急ブレーキなどがある。これらの機能は車両の安全性を高め、完全な自律走行に近づけるのに役立つ。さらに、自動車会社が自動運転技術の開発に投資すればするほど、バスやトラックが環境を感知して反応するためのセンサー、カメラ、レーダー、ソフトウェアがより高度なものになる。したがって、技術革新を促進する投資、パートナーシップ、技術進歩は、自律走行車の製造に対する需要の増加によって拍車がかかっている。OEMは多くのティア1サプライヤーと協力してADASを設計・統合している。例えば、カナダのマグナ・インターナショナルとドイツのロバート・ボッシュGmbHは、そのようなミッションに取り組んでいる。マグナ・インターナショナルは先月、ラム2500と3500の大型ピックアップトラックにクリアビュー・ビジョン・システムを搭載し、駐車と操縦機能を改善したと発表した。

制約: 発展途上国のインフラ不足

インフラが不十分であることは、半自動運転や自律走行バス・トラックにおける高度なドライバー機能の普及にとって大きな障害となっている。これらの技術は自動車の安全性と効率性において潜在的な進歩を示しているが、その成功は補完的なインフラ、特に通信ネットワークと道路インフラに大きく依存している。半自律走行や自律走行のバスやトラックは、効率的に運行するために、明確に表示された道路、車線標識、GPS接続といった不可欠なインフラを必要とする。良好な接続インフラは、車車間(V2V)および車車間(V2X)通信を効率的に機能させるために不可欠です。車線の変更、物体の検出、車間距離、交通情報の更新、ナビゲーションや接続サービスなどの情報は、高速道路を走る先進的な車両にとって不可欠です。とはいえ、高速道路ではネットワーク接続が制限されているため、半自律走行や自律走行のバスやトラックは、必ずしもクラウドデータにアクセスできるとは限らない。

メキシコ、ブラジル、インドなどの発展途上国では、高速道路におけるITインフラの整備が先進国に比べて遅れている。インフラが不十分だと、V2I通信やリアルタイムの交通データ統合など、半自律走行バスや自律走行トラックの機能が制限され、効果が低くなる可能性がある。

機会: トラック・プラトゥーニング需要の急増

トラック・プラトゥーニングとは、コネクティビティ技術、自律走行システム、人工知能の助けを借りて協調走行するよう緊密に制御された商用車の隊列である。最初の車両が小隊全体のリーダーとなり、後続の車両はすべて、リーダーの行動に従ってさまざまな速度で移動し、車線を変更することができるため、ドライバーの介入は最小限に抑えられる。自律走行および半自律走行トラック・プラトゥーニングの設計は、燃費効率に対する要求の高まりと交通渋滞を解決する必要性に伴って登場した。プラトゥーニングを行うトラック間のアダプティブ・クルーズ・コントロールは、トラックが一定の速度で走行しながら、近い後続距離を維持することを可能にし、燃費を向上させる。プラトゥーニングのその他の利点としては、他の車両を道路に走らせることで交通渋滞を緩和し、混雑したルートでスムーズな交通の流れを提供することが挙げられます。

課題 規制のハードル

半自律走行・自律走行トラック・バス市場には、進化する規制の枠組みが大きな影響を与えている。世界のほとんどの国の政府は、商用車の安全基準を扱う規制を策定しており、これがこの市場の変革の主要な推進力となっている。例えば、米国で発生した自動運転車による死亡事故(2023年8月)は、こうした問題を理解するための優れた例となり得る。自律走行トラックが市場で牽引力を増すにつれて、一連の訴訟や裁判が続くだろう。シャトル、バス、ラストワンマイル配送トラックの新技術に関する新たな安全・インフラ規制が策定されつつある。バスもまた、OEM、ソフトウェア・プロバイダー、ティアIサプライヤーが自動運転システムの開発に注力している分野である。しかし、自動運転バスやトラックをいかにうまく導入できるかという点では、まだいくつかの大きな問題があり、なかでも法制上の環境が挙げられる。自律走行および半自律走行バス・トラックの適切な機能レベルを定義するものは、事故責任、保険料、技術障害責任、運転者訓練などを規定する法的枠組みである。

半自律走行・自律走行トラック・バス市場:エコシステム

半自律走行・自律走行トラック・バス市場のエコシステムでは、コンポーネントプロバイダーが、自動運転・安全システムの制御モジュールやパワーエレクトロニクスとともに、車両レーダーやセンシングシステムで使用される半導体、センサー、ソフトウェア、プロセッサー、コントローラーなどの重要な要素を供給している。Robert Bosch GmbH(ドイツ)、株式会社デンソー(日本)、Continental AG(ドイツ)、ZF Friedrichshafen AG(ドイツ)、Valeo(フランス)などの大手ティア1プロバイダーは、部品メーカーや技術プロバイダーとの提携や契約を通じて、バスやトラックのモデルに自律走行機能を組み込む上で極めて重要な役割を果たしている。エコシステム内のソフトウェア企業は、これらのプロバイダーと協業したり、ADAS機能を強化するためのシステムを開発したりしている。

LiDAR分野は、半自律走行・自律走行トラック・バス市場で最も速い成長を示すと推定される。

レーザー画像検出と測距(LiDAR)技術は、レーザービームを使用して対象物からの距離を測定するもので、レーダーセンサーと同様の原理で動作する。LiDARセンサーは、アダプティブ・クルーズ・コントロール、衝突回避、ナイトビジョンなどのシステムに応用されている。レーダーとは異なり、LiDARはより短い波長を利用するため、非金属物体や反射の弱い物体を効果的に検出できる。LiDARの角度分解能は正確で、短い波長とパルスを利用するため、水平方向と垂直方向の両方で1度以下の精度を達成します。この特性により、LiDARは高解像度の3D環境マッピングに適しており、自由空間や境界の正確な検出、車両の位置特定を容易にします。その結果、LiDARはL3およびより高い自律性レベルを達成する上で極めて重要な役割を果たします。近年、固体LIDAR、MEMS LIDAR、電子走査LIDARなどの革新的なLiDAR技術が登場しています。これらの進歩は、サイズ、コスト、ロバスト性の面で自動車用途へのLIDARの適合性を高めることを目的としています。これらの技術は従来の機械式回転LiDARよりも改善されているが、他のADASセンサーの成熟度に合わせてさらなる成熟が必要である。交通渋滞の増加、道路や車両安全システムに対する需要の高まり、半自律走行車や自律走行車に対する嗜好の高まりが、LiDARシステム・センサの需要を後押ししている。

予測期間中、半自律走行・自律走行トラック・バス市場ではラストマイル配送トラック・セグメントが大きな成長を遂げる見込み

電子商取引の成長により、効率的で信頼性の高いラストマイル配送ソリューションに対する需要が大幅に増加している。ラスト・マイル・デリバリー・トラックは物流において重要な役割を果たしており、物流センターや施設からエンドユーザーまで商品を輸送している。この需要の高まりに対応するため、自律走行型トラックの導入が進んでいる。これらの車両は疲労することなく長時間の運行が可能で、運行コストの削減に役立つため、物流業界にとって魅力的な選択肢となっている。自律走行トラックは、電子商取引分野の拡大により高い需要を目の当たりにしている。主な目的は、消費者に時間通りに商品を届け、企業の配送コストを削減することである。米国では、次世代のドローンや地上配送車の技術開発に向けた継続的な取り組みが行われている。これらの技術革新により、地方や都市部におけるラスト・マイル・デリバリーの選択肢が拡大し、デリバリー・サービスの効率とリーチが向上すると期待されている。企業は、自律走行型配送トラックの安全性と効率を向上させるため、高度なセンサーシステム、機械学習アルゴリズム、リアルタイムのデータ分析に多額の投資を行っている。例えば、AI主導のルート最適化ツールの統合は、最も効率的な配送経路の計画に役立ち、燃料消費量と配送時間を削減する。

L2およびL3セグメントは、予測期間中に半自律走行・自律走行トラック・バス市場で最大の成長が見込まれる。

レベル2の自動化は部分自動化と呼ばれる。レベル2の半自律トラックでは、特定の状況下でシステムが加速、ステアリング、ブレーキの制御や補助を行うことができる。ドライバーは、運転環境をモニターし、セーフティ・クリティカルな機能を実行し、ダイナミックな運転タスクを実行し、常にトラックを制御する準備ができている必要があります。レベル1の自律走行トラックに統合されたADAS機能に加えて、レベル2の自動化ではTJA、自動プラトゥーニング、インテリジェント・パーク・アシスト(IPA)などの追加機能が提供されます。レベル3の自動化は条件付き自動化と呼ばれる。レベル2とレベル3の半自律トラックの大きな違いは、システムが走行環境をモニターし、加速と操舵を実行することです。しかし、ドライバーは依然として動的な運転タスクを実行する必要がある。走行環境は、LIDARやレーダーなどのセンサーの助けを借りてモニターされる。LIDARからのデータは、ローカライゼーションとマッピングに使用されます。レベル3の半自律走行トラックでは、1~2個のLIDARを使用することができる。ベロダイン製の3D LIDARは360度の視野(FoV)を持つ。したがって、周囲を監視するには1つのLIDARで十分である。レベル1およびレベル2で提供される機能の一部に加えて、レベル3の半自律トラックは、ハイウェイ・パイロット、コ・パイロット、高度に自動化されたトラック・プラトゥーンなどのADAS機能と統合されている。レベル3半自律トラックの生産は現在開発段階にある。しかし、迅速な研究開発活動と業界からの投資の増加は、このセグメントを後押しすると予想される。

“欧州の半自律走行・自律走行トラック・バス市場は2035年までに最速になると予測”

欧州の自動車部門は、地域全体で322の自動車組立・生産工場を誇っている。2023年8月現在、このうち71工場がバスに、56工場がトラックに注力している。最近の世界的な自動車減速にもかかわらず、欧州自動車市場は過去6年間一貫した成長を示してきた。2024年1月の欧州連合(EU)の新車市場は、2023年12月の減速から回復し、登録台数は前年同月比12.1%増の85万1,690台となった。欧州の大手自動車メーカーは、競争力を維持するために高性能エンジンと先進安全機能を提供してきたが、これは半自律走行・自律走行トラック・バスの開発にとって極めて重要である。

フォルクスワーゲン・グループ(ドイツ)、メルセデス・ベンツ・グループAG(ドイツ)、ルノー・グループ(フランス)、ヒュンダイ・モーター・カンパニー(韓国)、ステランティスNV(オランダ)といった大手自動車メーカーによる商用車の販売が、同地域における半自律走行・自律走行トラック・バスの需要を促進している。欧州における厳しい排ガス規制とゼロエミッション目標は、乗用車と商用車の両メーカーに大きな影響を与えると予想される。

主要市場プレイヤー

半自律走行&自律走行トラック・バス市場は、Daimler Truck AG (Geremany)、AB Volvo (Sweden)、Scania (Sweden)、Robert Bosch GmbH (Germany)、Continental AG (Germany)、株式会社デンソー (Japan)、Aurora Innovation, Inc. (US)などの主要企業によって占められています。

この調査レポートは、半自律走行&自律走行トラック・バス市場を、車両タイプ別、車両クラス別、推進タイプ別、ADAS機能別、用途別、センサータイプ別、自律走行レベル別、地域別に分類しています。

半自律走行&自律走行トラック・バス市場:車両タイプ別

バス

トラック

半自律走行・自律走行トラック・バス市場:車両クラス別

クラス1- クラス3

クラス4- クラス6

クラス7- クラス9

半自律走行・自律走行トラック・バス市場:推進タイプ別

ディーゼル

電気

ハイブリッド

半自律走行・自律走行トラック・バス市場:用途別

ラストマイル配送トラック

鉱業用トラック

シャトルバス

都市間/都市内バス

半自律走行&自律走行トラック・バス市場:ADAS機能別

アダプティブ・クルーズ・コントロール(ACC)

自動緊急ブレーキ(AEB)

死角検知(BSD)

レーンキープアシスト(LKA)

インテリジェントパークアシスト(IPA)

トラフィックジャムアシスト(TJA)

ハイウェイパイロット(HP)

半自律走行・自律走行トラック・バス市場:地域別

アジア太平洋

欧州

北米

その他の地域

半自律走行・自律走行トラック・バス市場:自律走行レベル別

L1

L2およびL3

L4

L5

半自律走行・自律走行トラック・バス市場:センサータイプ別

カメラ

LiDAR

レーダーセンサー

超音波センサー

2024年3月、MAN Truck & Bus SEはTRATON GROUP、Scania、Navistar International Inc.、PlusAI, Inc.とトラックの自律走行で提携。

2024年2月、MAN Truck & Bus SEがドイツ・ザルツギッターの物流センターを拡張し、グローバルサービスパーツネットワークを強化。

2024年1月、ダイムラー・トラックAGがエーバ社およびトルク・ロボティクス社と提携し、エーバ社の先進4D LiDARセンサーを搭載した量産型自律走行トラックに自動運転車技術を実用化。

2023年12月、デミー・シャンデラーとABボルボは、現在のボルボ7900エレクトリックをアップグレードするために15台のeバスの契約を締結し、2025年前半に納入する予定である。

2023年10月、現代自動車とIveco S.p.Aは、自律走行技術に重点を置いた電気大型トラックの開発と欧州での展開で協力した。

2023年9月、ABボルボはボリデンと提携し、自律走行輸送ソリューションを鉱山事業に統合する。

2023年7月、IVECO S.p.AとPlusAI, Inc.は、PlusDriveを搭載したIVECO S-Wayトラックがドイツの公道で稼働していることを発表。

2023年6月、Aurora Innovation Inc.がトロント大学と共同で大規模マルチセンサーデータセット「Aurora Multi-Sensor Dataset」を発表。

2023年5月、ダイムラー・トラックAG、三菱ふそうトラック・バス株式会社、日野自動車株式会社、トヨタ自動車株式会社がMoUを締結。

2023年4月、コンチネンタルAGとオーロラ・イノベーション社が、オーロラ・ドライビングのようなオーロラの主要なハードウェアとソフトウェアの統合システムの将来世代を製造し、商業的な拡張性を目指す独占的パートナーシップを締結。

2023年2月、ABボルボ・ベンチャー・キャピタルABは、最先端の自律走行トラック・ソリューションの開発と展開を加速することによって貨物輸送部門を変革するため、ワアビ・イノベーション社に投資した。

【目次】

1 はじめに (ページ – 30)

1.1 調査目的

1.2 市場の定義

表1 半自律走行・自律走行トラック・バス市場の定義

表2 半自律走行・自律走行トラック・バス市場の定義(アダス機能別

表3 半自律走行・自律走行トラック・バス市場の定義:自律走行レベル別

表4 半自律・自律走行トラック・バス市場の定義:推進力タイプ別

表5 半自律・自律走行トラック・バス市場の定義:車両タイプ別

表6 半自律走行・自律走行トラック・バス市場の定義:用途別

表7 半自律走行・自律走行トラック・バス市場の定義:センサータイプ別

表8 半自律走行・自律走行トラック・バス市場の定義:車両クラス別

1.3 調査範囲

1.3.1 対象市場

図1 半自律走行・自律走行トラック・バス市場のセグメンテーション

1.3.2 対象地域

1.3.3 考慮年数

1.4 包含項目と除外項目

表9 除外項目と除外項目

1.5 考慮した通貨

表10 米ドル為替レート, 2018-2023

1.6 単位

1.7 利害関係者

1.8 変更の概要

2 調査方法(ページ数 – 40)

2.1 調査データ

図2 調査デザイン

図3 調査プロセスの流れ

2.1.1 二次データ

2.1.1.1 主な二次資料

2.1.1.2 二次資料からの主要データ

2.1.2 一次データ

表11 一次インタビュー参加者

図4 一次インタビューの内訳

2.1.2.1 一次インタビュー参加者

2.2 市場規模の推定

図5 仮説の構築

2.2.1 ボトムアップアプローチ

図6 ボトムアップアプローチ:半自律走行トラック・バス市場

図7 ボトムアップアプローチ:自律走行トラック・バス市場

2.2.2 トップダウンアプローチ

図8 トップダウンアプローチ:半自律走行トラック・バス市場

図9 トップダウンアプローチ:自律走行トラック・バス市場

2.2.3 景気後退の影響分析

2.3 データ三角測量

図10 データの三角測量

図11 需要サイドドライバーからの市場成長予測

2.4 要因分析

図12 需要側と供給側からの要因分析

図13 地域経済への影響分析

2.5 調査の前提

2.6 調査の限界

2.7 リスク分析

表12 リスク分析

3 EXECUTIVE SUMMARY(ページ – 58)

図 14 半自律走行・自律走行トラック・バス市場の概要

図15 予測期間中、欧州が最も高いCAGRを占める

図16 予測期間中に最も成長する市場はシャトルセグメント

4 PREMIUM INSIGHTS (ページ数 – 62)

4.1 半自律走行・自律走行トラック・バス市場におけるプレーヤーにとっての魅力的な機会

図 17 自律走行車に対する需要の増加が市場を牽引

4.2 半自律走行・自律走行トラック・バス市場(地域別

図 18 2024 年にはアジア太平洋地域が最大の市場シェアを占める

4.3 半自律走行・自律走行トラック・バス市場:推進力タイプ別

図 19 予測期間中、電動セグメントがより高い CAGR を示す

4.4 半自律走行・自律走行トラック・バス市場:車両タイプ別

図 20 トラックセグメントが予測期間中に市場を支配する

4.5 半自律走行・自律走行トラック・バス市場:自律走行レベル別

図 21:L1 セグメントが予測期間中最大の市場シェアを占める

4.6 半自律走行・自律走行トラック・バス市場:センサータイプ別

図 22 予測期間中、ライダー分野が最大の市場シェアを占める

4.7 半自律走行・自律走行トラック・バス市場:用途別

図23 予測期間中、ラストマイル配送トラック分野が市場をリードする

4.8 半自律走行・自律走行トラック・バス市場:車両クラス別

図 24 予測期間中、クラス 1~3 セグメントが最も高い CAGR を記録する

5 市場概観(ページ – 67)

5.1 はじめに

5.2 顧客ビジネスに影響を与えるトレンドと混乱

図25 顧客ビジネスに影響を与えるトレンドと混乱

5.3 市場ダイナミクス

図26 半自律走行・自律走行トラック・バス市場:促進要因、阻害要因、機会、課題

5.3.1 推進要因

5.3.1.1 交通安全と交通管理の重視の高まり

図 27 自動安全技術の進化

5.3.1.2 運転手不足への対応ニーズの高まり

図28 世界のトラックドライバー不足(2023年

5.3.1.3 自動化技術の採用の増加

図29 自動運転トラックにおけるマルチセンサーシステム

5.3.1.4 有利な政府規制と安全基準

図30 欧州委員会による新たな車両安全基準(2022~2029年

5.3.2 抑制要因

5.3.2.1 サイバーセキュリティとデータセキュリティへの懸念

図 31 WLAN経由の車両通信

5.3.2.2 限られた公共受信環境

図32 米国における自律走行車のドライバー認識レベル(2021~2023年

5.3.2.3 発展途上国におけるインフラの欠如

5.3.3 機会

5.3.3.1 拡大する5G技術の統合

図 33 SKテレコム-ソウル市の自律走行インフラ

5.3.3.2 先端技術の利用の増加

図34 自動安全技術の進化

5.3.3.3 トラックのプラトゥーニング需要の急増

図 35 無線通信技術と通信方式によるプラトゥーニング

5.3.3.4 自動車IoTへの注目の高まり

図 36 自動車分野における IoT のメリット

5.3.4 課題

5.3.4.1 開発・統合コストの高さ

5.3.4.2 規制上のハードル

表 13 市場ダイナミクスの影響分析

5.4 エコシステム分析

図 37 エコシステム分析

表14 エコシステムにおける企業の役割

5.5 バリューチェーン分析

図 38 バリューチェーン分析

5.6 総所有コスト

表15 EVトラックとアイストラックのモデル別価格(2023年

図39 トラックの総所有コスト内訳

表16 EVおよび氷バスモデルの価格(2023年

図40 バスの総所有コストの内訳

5.7 部品表分析

5.7.1 半自律走行バスと自律走行バスの部品表分析

表17 半自律走行バスと自律走行バスの部品表分析

5.7.2 半自律走行・自律走行トラックの部品表分析

表18 半自律走行・自律走行トラックの部品表分析

5.8 価格分析

5.8.1 センサータイプ別平均販売価格

表 19 センサータイプ別平均販売価格、2022~2024 年(米ドル)

図41 センサータイプ別平均販売価格、2022-2024年(米ドル)

5.8.2 車種別平均販売価格、地域別

表20 半自律走行・自律走行トラックの地域別平均販売価格、2022~2024年(米ドル)

図42 半自律走行・自律走行バスの地域別平均販売価格、2022~2024年(米ドル)

表21 半自律走行・自律走行トラックの地域別平均販売価格、2022~2024年(米ドル)

図43 半自律走行・自律走行トラックの地域別平均販売価格、2022~2024年(米ドル)

5.9 投資シナリオ

図44 投資シナリオ、2021-2024年

5.10 特許分析

図45 特許分析、2014年~2023年

表22 技術革新と特許登録、2022-2024年

5.11 技術分析

5.11.1 導入

5.11.2 主要技術

5.11.2.1 人工知能

5.11.2.2 センサーフュージョン

図46 センサーフュージョン技術

5.11.3 補完技術

5.11.3.1 ビークル・ツー・エブリシング

図47 V2X通信

5.11.3.1.1 ビークル・ツー・クラウド

5.11.3.1.2 車両対歩行者

5.11.3.1.3 車両-インフラ間

5.11.3.1.4 車両対車両

5.11.3.2 車載IoT

5.11.3.3 協調型アダプティブクルーズコントロール

図 48 5G コネクティビティに基づく協調型アダプティブクルーズコントロール

5.11.4 隣接技術

5.11.4.1 同時ローカライゼーションとマッピング

図49 同時ローカライゼーションとマッピング

5.12 規制の状況

表23 規制と取り組み

5.12.1 規制機関、政府機関、その他の組織

表24 北米:規制機関、政府機関、その他の団体

表25 欧州:規制機関、政府機関、その他の団体

表26 アジア太平洋地域:規制機関、政府機関、その他の団体

5.13 貿易データ分析

表27 HSコード8708の国別輸入データ(2021~2023年、百万米ドル)

表28 HSコード8708の輸出データ(国別)(2021-2023年、百万米ドル

5.14 主要な会議とイベント

表29 主要な会議とイベント(2024~2025年

5.15 主要ステークホルダーと購買基準

5.15.1 購入プロセスにおける主要ステークホルダー

図50 購入プロセスにおける利害関係者の影響(自動車タイプ別

表30 購入プロセスにおけるステークホルダーの影響(車種別)

5.15.2 購入基準

図51 主要な購入基準(車種別

表31 主要な購買基準(車種別

5.16 ケーススタディ分析

5.16.1 アヴェニュー・プロジェクトによるシェアード自動電気自動車の導入

5.16.2 安全で効率的な公共輸送のためのキャビスター自律走行システムの導入

5.16.3 デジタル・プラットフォームによる自律走行技術の開発強化

5.16.4 遠隔操作無人運転プロセスによる自律走行車の改善

6 セミオートノマス・オートノマス・トラック・バス市場, 用途別 (ページ – 121)

6.1 はじめに

図52 半自律走行&自律走行トラック・バス市場、用途別、2024~2035年(千台)

表32 半自律走行&自律走行トラック・バス市場:用途別、2019年~2023年(千台)

表33 半自律走行・自律走行トラック・バス市場:用途別、2024年〜2030年(千台)

表34 半自律走行・自律走行トラック・バス市場:用途別、2031~2035年(千台)

6.2 シャトル

6.2.1 操業の複雑性を軽減するニーズの高まりが市場を牽引

表35 シャトル:半自律走行・自律走行トラック・バス市場、地域別、2019年~2023年(千台)

表36 シャトル:半自律走行&自律走行トラック・バス市場(地域別):2024~2030年(千台

表37 シャトル:半自律走行・自律走行トラック・バス市場:2031~2035年地域別(千台)

6.3 都市間/都市内バス

6.3.1 人口密集地における効率的で信頼性の高い安全な輸送へのニーズが市場を牽引

表38 都市間/都市内バス:半自律走行&自律走行トラック・バス市場、地域別、2019年~2023年(千台)

表39 都市間/都市内バス:半自律走行&自律走行トラック・バス市場:2024~2030年地域別(千台)

表40 都市間/都市内バス:半自律走行&自律走行トラック・バス市場:2031~2035年地域別(千台)

6.4 ラストマイル配送トラック

6.4.1 活況を呈する電子商取引市場が市場を牽引

表41 ラストワンマイル配送トラック:半自律走行・自律走行トラック・バス市場(地域別)、2019年~2023年(千台

表42 ラストマイル配送トラック:半自律走行・自律走行トラック・バス市場:地域別 2024年~2030年(千台)

表43 ラストワンマイル配送トラック:半自律走行&自律走行トラック・バス市場:地域別 2031-2035 (千台)

6.5 鉱山用トラック

6.5.1 自動化志向の高まりが市場を牽引

表44 鉱山用トラック:半自律走行・自律走行トラック・バス市場(地域別):2019~2023年(千台

表45 鉱山用トラック:半自律走行・自律走行トラック・バス市場:地域別、2024年~2030年(千台)

表46 鉱山用トラック:半自律走行&自律走行トラック・バス市場:地域別、2031年〜2035年(千台)

6.6 主要産業の洞察

7 ADAS 機能別:半自律走行・自律走行トラック・バス市場(ページ番号 – 131)

7.1 導入

7.2 アダプティブ・クルーズ・コントロール

7.2.1 自動車メーカーによる車両モデルへの統合の増加が市場を牽引

7.3 自動緊急ブレーキ

7.3.1 自動車安全基準の施行と規制措置の急増が市場を牽引

7.4 死角検出

7.4.1 事故防止への関心の高まりが市場を牽引

7.5 インテリジェント・パーク・アシスト

7.5.1 限られたスペースでの便利な駐車に対する需要の急増が市場を牽引

7.6 渋滞アシスト

7.6.1 車両の自動化傾向の高まりが市場を牽引

7.7 車線維持アシスト

7.7.1 車線維持ニーズの高まりが市場を牽引

7.8 ハイウェイパイロット

7.8.1 商用車産業での採用拡大が市場を牽引

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AT 7660

- GPONホームゲートウェイ市場2025年(世界主要地域と日本市場規模を掲載):GPON-デュアルバンドWiFi5、GPON-デュアルバンドWiFi6、GPON – WiFi非搭載

- 家庭用モザイクタイル市場:グローバル予測2025年-2031年

- 電動工具

- 世界のガスタービンMRO市場規模/シェア/動向分析レポート:サービス種類別、エンドユーザー別、地域別(~2031年)

- PVCフィギュア市場2025年(世界主要地域と日本市場規模を掲載):アニメフィギュア、映画フィギュア、その他

- 世界の乳児用光線療法装置市場レポート:光源別(蛍光灯(FL)、発光ダイオード(LED)、石英ハロゲンランプ、ガス放電管)、構成別(可搬型装置、固定型装置)、エンドユーザー別(病院、新生児クリニック)、地域別2025-2033年

- 世界の動物用モノクローナル抗体市場(2024 – 2030):動物種別、製品別、治療領域別、投与経路別分析レポート

- 世界のダブルフラップバルブ市場

- 世界の摺動軸受市場規模&シェア見通し-予測動向・成長分析(2025-2034)

- o-クレゾルフタレイン(CAS 596-27-0)の世界市場2019年~2024年、予測(~2029年)

- タンシノンの世界市場

- 腸溶性エンプティカプセルの世界市場規模は2034年までにCAGR 6.9%で拡大する見通し