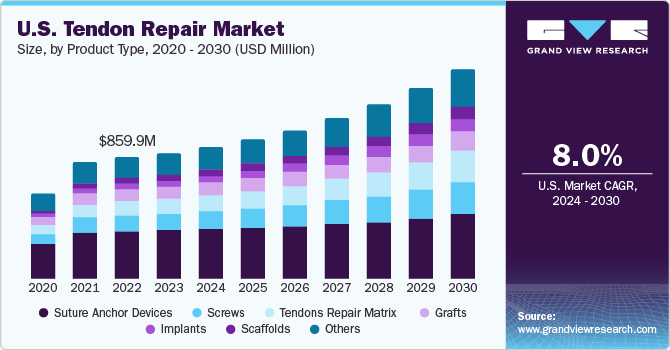

アメリカの腱修復市場は2024年から2030年にかけて年平均成長率8.0%を記録する見通し

市場概要

米国の腱修復市場規模は、2023年に6億9,100万米ドルと評価され、2024年から2030年にかけて年平均成長率(CAGR)8.0%で成長する見込みです。この背景には、高齢者人口の増加、低侵襲手術に対する需要の増加、スポーツやその他の競技における腱関連の傷害の増加があります。加えて、高齢者や老年人口における結合組織の弱化に起因する軟部組織の摩耗や損傷は、市場の成長を促進すると予想されます。さらに、事故の増加、特に交通事故は、腱修復を含む軟部組織の修復の需要をさらに促進すると予想されます。

病院における整形外科用ロボットプラットフォームの採用増加も市場拡大をさらに加速。例えば、2022年3月、SRV病院は、Lokmanya病院とともに、ロボット整形外科の卓越性のための新しいセンターを立ち上げました。新しく開設されたセンターには、膝の手術用にSmith+Nephew社のハンドヘルド型ロボット装置が装備されています。さらに、スミス・アンド・ネフュー、ストライカー、デピュー・シンセなどの主要企業が、ロボット手術に重点を移して開発を進めています。例えば、2022年10月、整形外科手術用ロボットのリーダーであるTHINK Surgical社は、韓国KDBインベストメント・グローバルヘルスケア社がTHINK Surgical社に1億米ドルを投資し、新規製品の迅速な発売を可能にしたと発表しました。

さらに、平均寿命の顕著な伸びを特徴とする米国の人口動態の変化は、医療の展望を再構築しています。その重要な結果のひとつが、老人人口の着実な増加です。米国国勢調査局の2022年のデータでは、約5,600万人が老人人口に該当します。予測によると、2030年までにこの数字は7,310万人を超える見込みです。この人口動態の変化は、医療、特に筋骨格系障害に重大な影響を及ぼすと考えられています。

さらに、整形外科手術、特に腱や靭帯の修復に使用される技術は、絶えず進歩しています。この業界のメーカーは、既存の技術の新しい改良版の開発に常に力を注いでおり、外科手術の結果を改善し、外科手術の耐久性を高めています。組織移植、足場の使用、その他の組織マトリックスによる在来組織の再生などの新技術は、修復された四肢に大きな可動性と柔軟性を付与するために使用され、成功を収めています。

米国の腱修復市場は、患者の転帰を向上させ、医療の効率性と有効性を大幅に高める既存の製品ラインの導入と変更に絶えず注力している腱修復技術分野で事業を展開する主要企業の存在により、高度な技術革新が特徴となっています。例えば、2022年2月、Smith+Nephew社は次世代ロボットシステムを日本で発売しました。ハンドヘルド型ロボットプラットフォームであるCORI Surgical Systemは、ロボット支援手術の時間をさらに短縮する予定です。

米国市場の特徴は、大手企業による合併・買収(M&A)の活発さです。CONMED Corporation、DePuy Synthes、Aevumed, Inc.、Smith+Nephewなど複数の市場プレーヤーが、市場での地位を強化するためにこの戦略を採用しています。例えば、2022年2月、StrykerはVocera Communications, Inc.の買収を発表しました。この買収により、Voceraの革新的で補完的なポートフォリオがStrykersのAdvanced Digital Healthcare製品ラインに追加される見込みです。

主要な市場関係者は、パイプライン製品の規制当局からの承認を得るために、臨床試験や規制当局への申請に多大な資源を投入しています。その結果、新規の腱修復技術の開発コストが増大する可能性があります。厳しい規制規則や文書化義務の存在は、市場拡大の妨げになると予測されます。

腱修復に利用できる代替製品の数は限られています。腱や靭帯組織の代用品として、さまざまな合成人工関節が利用されてきました。この代替品には、限定された疾病伝播、より優れた宿主組織との統合、大規模製造、制御された分解に関連する利点があります。これらの製品は、特定の用途において腱修復の代用として使用することができます。

腱板修復セグメントは、2023年に米国の腱修復において37.6%の最大収益シェアを占めました。スポーツ選手やアスリートは、一般的にこのようなタイプの怪我に見舞われます。例えば、Great Basin Orthopedicsが提供した統計によると、米国では年間約20万人が腱板修復のための手術を必要としています。このことは、市場の成長可能性を示しています。さらに、より新しい腱板切除術を導入することで、手術率が向上し、侵襲や手術時間の短縮が期待されます。例えば、2022年2月、UAB整形外科は肩峰下バルーンスペーサー手技を発表し、腱板修復への新しいアプローチを導入しました。この処置により、患者は理学療法の助けを借りて安全に肩のリハビリを行うことができます。

アキレス腱損傷修復分野は、予測期間中に最も速い成長率を記録する見込みです。アキレス腱は、アスリートや慢性疾患を抱える活動的な人々にとって大きな関心事となっています。したがって、腱断裂や慢性疼痛などの合併症を避けるためには、この状態を管理し修復することが重要です。腱修復市場の医療機関、病院、メーカーは、この状況に取り組むために協力的な対策を講じています。例えば、2022年10月には、リハビリテーション医学科のリハビリテーション医とWeill Cornell MedicineのHHSの外科医が協力してアキレス腱症を管理し、この症状に取り組むための適切な診断と外科的・非外科的治療の選択肢を提供しています。また、2022年3月には、Acumed LLC社が、Acu-Sinch Knotless技術を使用し、脛骨腓骨結合筋の損傷や弛緩を安定させる足関節結合筋修復システムを発売しました。

2023年の米国腱修復市場における収益シェアは、縫合糸アンカー器具セグメントが市場を独占。このセグメントの優位性は、腱修復手術におけるアンカー器具の使用が増加しているため。縫合糸アンカーは強度が高いため、関節鏡手術の主要な選択肢となっています。縫合糸アンカーは、使用する傷害の種類に応じて結び目のないものと結び目のあるものがあります。さらに、主要プレーヤーは、対象人口により良い外科手術を提供するため、縫合糸の開発に注力しています。例えば、2022年9月、Mesh Suture, Inc.は、腱、靭帯、筋膜、筋肉などの軟組織に使用できる非吸収性ポリプロピレンメッシュ縫合糸のFDA承認を取得しました。

インプラント分野は予測期間中に最も速い成長率を示す見込み。腱インプラント市場の成長は、スポーツ傷害の増加と老人人口の増加によるものです。インプラントの使用は通常、回復時間の短縮、適合性の問題の軽減、外科手術時間の短縮に関連するため、同種移植片や自家移植片よりもインプラントが日常的に好まれています。さらに、腱修復技術に対する需要の高まりは、高い機械的能力を持つ主要な製造業者による新製品の導入と開発の必要性をさらに後押ししています。2023年1月、Arthrex, Inc.は、小児用の整形外科的損傷の外科的治療に使用されるACL TightRopeインプラントのFDA承認を取得しました。さらに、腱修復技術やソリューションの研究が進むことで、患者がより利用しやすくなっています。

主要企業・市場シェア

市場で事業を展開する主要企業には、Integra LifeSciences、Stryker、Smith+Nephew、Arthrex, Inc.などがあります。

Integra LifeSciencesは、足関節、手関節、脊椎、肘、肩、腱、末梢神経の修復と保護、神経外科用インプラントとデバイスを提供。

スミス・プラス・ネフューは、軟・硬組織の修復と再生に関する革新的なソリューションを専門とする医療技術企業です。同社の製品ポートフォリオには、整形外科再建、スポーツ医学、内視鏡、高度創傷管理・外傷四肢、固定分野が含まれます。

TendoMend、CONMED Corporation、BioPro, Inc.

テンドメンド社は、従来の腱修復術に代わる低侵襲インプラントと展開システムの開発に注力。

BioPro, Inc.は人工関節を製造しており、整形外科医や足病医と提携して新しいインプラントを設計し、既存モデルの効率を改善する研究に取り組んでいます。

米国の主な腱修復企業

ストライカー

Arthrex, Inc.

CONMED社

インテグラ・ライフサイエンス

スミス+ネフュー

テンドーメンド

アラフェアバイオサイエンス

ミメデックス

デピューシンセス社

バイオプロ社

パーカス・メディカル(アニカ・セラピューティクス社)

エバメド社

アムニオティクスAB

バイオティッシュ

2023年3月、Smith+Nephew社は新しいUltraTRAC QUAD ACL再建システムを発表。この新しい手技には、X-WING移植片準備システム、ULTRABUTTON調整可能固定器具、最新のQUADTRAC大腿四頭筋腱採取ガイドシステムが含まれます。この発売により、外科医のグラフト選好に対応する当社の能力が拡大することが期待されます。

2022年11月、Arthrex, Inc.は、低侵襲手術ソリューションと技術を提供する世界的リーダーであるRichard Wolf社との提携を発表しました。この提携は、Arthrex社が提供する婦人科、一般外科、泌尿器科手術の拡大を目的としています。

2022年8月、CONMED CorporationはBiorez, Inc.の買収を発表。この買収は、Biorez社のBioBraceインプラント技術を加えることで、CONMED社の製品ポートフォリオをアップグレードすることを目的としています。

本レポートでは、2018年から2030年にかけての収益成長を予測し、各サブセグメントの最新動向に関する分析を提供しています。この調査レポートは、米国の腱修復市場を用途別と製品タイプ別に分類しています:

用途別展望(売上高、百万米ドル、2018年〜2030年)

腱板修復

アキレス腱損傷修復

十字靭帯修復

上腕二頭筋テノーデシス

その他

製品タイプの展望(売上高、百万米ドル、2018年~2030年)

インプラント

縫合糸アンカー器具

グラフト

マトリックス/スキャフォールド

腱修復

腱保護マトリックス/スキャフォールド

スクリュー

その他

【目次】

第1章. 方法論とスコープ

1.1. 市場セグメンテーションとスコープ

1.2. セグメントの定義

1.2.1. 用途

1.2.2. 製品タイプ

1.2.3. 推定と予測のタイムライン

1.3. 調査方法

1.4. 情報調達

1.4.1. 購入データベース

1.4.2. GVRの内部データベース

1.4.3. 二次情報源

1.4.4. 一次調査

1.4.5. 一次調査の詳細

1.5. 情報またはデータ分析

1.5.1. データ分析モデル

1.6. 市場形成と検証

1.7. モデルの詳細

1.7.1. 商品フロー分析(モデル1)

1.7.2. アプローチ1:商品フローアプローチ

1.7.3. 出来高価格分析(モデル2)

1.7.4. アプローチ2:出来高価格分析

1.8. 二次資料リスト

1.9. 一次資料リスト

1.10. 目的

第2章. 要旨

2.1. 市場の展望

2.2. セグメントの展望

2.2.1. アプリケーション展望

2.2.2. 製品タイプの展望

2.3. 競合他社の洞察

第3章. 米国の腱修復市場の変数、動向、スコープ

3.1. 市場系統の展望

3.1.1. 親市場の展望

3.1.2. 関連・付随市場の展望

3.2. 市場ダイナミクス

3.2.1. 市場ドライバー分析

3.2.1.1. ターゲット人口の増加

3.2.1.2. スポーツ関連傷害の増加

3.2.1.3. スポーツ医学の進歩

3.2.1.4. 技術の進歩

3.2.2. 市場阻害要因分析

3.2.2.1. 代替治療の利用可能性

3.2.2.2. 厳しい規制手続き

3.3. 米国の腱修復市場分析ツール

3.3.1. 産業分析 – ポーターの分析

3.3.1.1. サプライヤーの力

3.3.1.2. 買い手の力

3.3.1.3. 代替の脅威

3.3.1.4. 新規参入の脅威

3.3.1.5. 競争上のライバル

3.3.2. PESTEL分析

3.3.2.1. 政治情勢

3.3.2.2. 技術的ランドスケープ

3.3.2.3. 経済情勢

第4章. 米国の腱修復市場 用途別推定と動向分析

4.1. アプリケーション市場シェア、2023年・2030年

4.2. セグメントダッシュボード

4.3. 米国の腱修復市場の用途別展望

4.4. 以下の市場規模・予測および動向分析、2018年~2030年

4.4.1. 腱板修復

4.4.1.1. 2018年から2030年までの市場推定・予測 (百万米ドル)

4.4.2. アキレス腱腱鞘炎修復術

4.4.2.1. 2018年から2030年までの市場予測および予測(USD Million)

4.4.3. 十字靭帯修復

4.4.3.1. 2018年から2030年までの市場予測および予測(USD Million)

4.4.4. 上腕二頭筋伸筋術

4.4.4.1. 2018年から2030年までの市場推定と予測(USD Million)

4.4.5. その他

4.4.5.1. 2018年から2030年までの市場推定と予測(USD Million)

第5章 米国 米国の腱修復市場 製品タイプ別推定と動向分析

5.1. 製品タイプ別市場シェア、2023年〜2030年

5.2. セグメントダッシュボード

5.3. 米国の腱修復の製品タイプ別世界市場展望

5.4. 以下の市場規模・予測および動向分析、2018年~2030年

5.4.1. インプラント

5.4.1.1. 2018年から2030年までの市場予測・推計 (百万米ドル)

5.4.2. 縫合糸アンカーデバイス

5.4.2.1. 2018年から2030年までの市場推定と予測(USD Million)

5.4.3. グラフト

5.4.3.1. 2018年から2030年までの市場推定と予測(USD Million)

5.4.4. マトリックス/足場

5.4.4.1. 腱修復マトリックス/足場

5.4.4.1.1. 2018〜2030年の市場推定と予測(USD Million)

5.4.4.2. 腱保護マトリックス/足場

5.4.4.2.1. 2018年から2030年までの市場予測(百万米ドル)

5.4.5. スクリュー

5.4.5.1. 2018年から2030年までの市場推定と予測(USD Million)

5.4.6. その他

5.4.6.1. 2018年から2030年までの市場推定と予測(USD Million)

第6章 競争環境 競争環境

6.1. 主要市場参入企業別の最新動向と影響分析

6.2. 企業/競合の分類

6.3. ベンダーランドスケープ

6.3.1. 主要代理店およびチャネルパートナーのリスト

6.3.2. 主要顧客

6.3.3. 主要企業の市場シェア分析、2023年

6.3.4. インテグラライフサイエンス

6.3.4.1. 会社概要

6.3.4.2. 業績

6.3.4.3. 製品ベンチマーク

6.3.4.4. 戦略的イニシアティブ

6.3.5. アーストレックス社

6.3.5.1. 会社概要

6.3.5.2. 業績

6.3.5.3. 製品ベンチマーク

6.3.5.4. 戦略的イニシアティブ

6.3.6. テンドーメンド

6.3.6.1. 会社概要

6.3.6.2. 業績

6.3.6.3. 製品ベンチマーク

6.3.6.4. 戦略的イニシアティブ

6.3.7. デピューシンセズ社

6.3.7.1. 会社概要

6.3.7.2. 業績

6.3.7.3. 製品ベンチマーク

6.3.7.4. 戦略的イニシアティブ

6.3.8. コンメッド株式会社

6.3.8.1. 会社概要

6.3.8.2. 業績

6.3.8.3. 製品ベンチマーク

6.3.8.4. 戦略的イニシアティブ

6.3.9. ストライカー

6.3.9.1. 会社概要

6.3.9.2. 業績

6.3.9.3. 製品ベンチマーク

6.3.9.4. 戦略的イニシアティブ

6.3.10. バイオプロ社

6.3.10.1. 会社概要

6.3.10.2. 業績

6.3.10.3. 製品ベンチマーク

6.3.10.4. 戦略的イニシアティブ

6.3.11. パルカス・メディカル(アニカ・セラピューティクス社)

6.3.11.1. 会社概要

6.3.11.2. 業績

6.3.11.3. 製品ベンチマーク

6.3.11.4. 戦略的イニシアティブ

6.3.12. エバメド社

6.3.12.1. 会社概要

6.3.12.2. 業績

6.3.12.3. 製品ベンチマーク

6.3.12.4. 戦略的イニシアティブ

6.3.13. スミス・プラス・ネフュー

6.3.13.1. 会社概要

6.3.13.2. 業績

6.3.13.3. 製品ベンチマーク

6.3.13.4. 戦略的イニシアティブ

6.3.14. アラフェア・バイオサイエンス社

6.3.14.1. 会社概要

6.3.14.2. 業績

6.3.14.3. 製品ベンチマーク

6.3.14.4. 戦略的イニシアティブ

6.3.15. アムニオティクスAB

6.3.15.1. 会社概要

6.3.15.2. 業績

6.3.15.3. 製品ベンチマーク

6.3.15.4. 戦略的イニシアティブ

6.3.16. バイオティッシュ

6.3.16.1. 会社概要

6.3.16.2. 業績

6.3.16.3. 製品ベンチマーク

6.3.16.4. 戦略的イニシアティブ

6.3.17. マイメデックス

6.3.17.1. 会社概要

6.3.17.2. 業績

6.3.17.3. 製品ベンチマーク

6.3.17.4. 戦略的イニシアティブ

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: GVR-4-68039-955-1